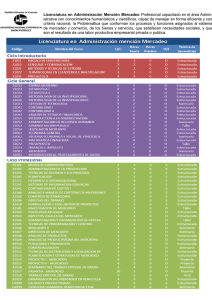

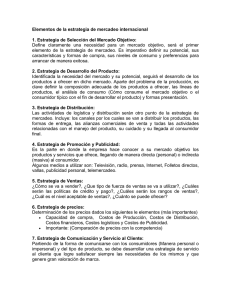

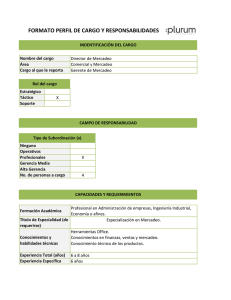

fundamentos de gestión financiera internacional

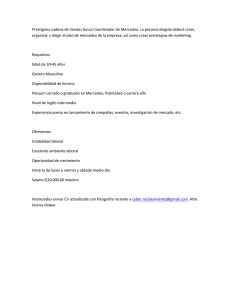

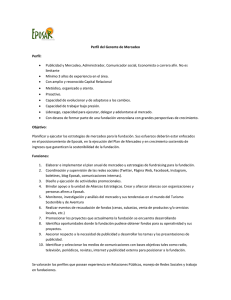

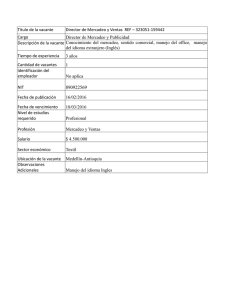

Anuncio