Ley Nº 24196 - Secretaría de Minería de Catamarca

Anuncio

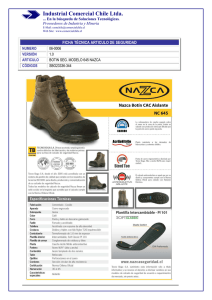

LEY Nº 24.196 (Modificada por Leyes Nº 24.296, 25.161 y 25.429) INVERSIONES MINERAS CAPITULO I: AMBITO DE APLICACIÓN ARTICULO 1°.- Institúyese un Régimen de Inversiones para la Actividad Minera, que regirá con los alcances y limitaciones establecidas en la presente ley y las normas reglamentarias que en su consecuencia dicte el Poder Ejecutivo Nacional. CAPITULO II: ALCANCES ARTICULO 2°.- Podrán acogerse al presente régimen de inversiones las personas físicas domiciliadas en la República Argentina y las personas jurídicas constituidas en ella, o que se hallen habilitadas para actuar dentro de su territorio con ajuste a sus leyes, debidamente inscriptas conforme a las mismas, que desarrollen por cuenta propia actividades mineras en el país o se establezcan en el mismo con ese propósito. Las personas o entidades prestadoras de servicios mineros y los organismos públicos del sector minero –nacionales, provinciales o municipales- podrán acogerse, exclusivamente, a los beneficios del Artículo 21 de esta ley, en las condiciones y con los alcances establecidos por la Autoridad de Aplicación. En el caso de organismos públicos, será requisito esencial para el acogimiento, que la respectiva provincia o municipio se encuentre adherida al presente régimen. Los interesados en acogerse al presente régimen deberán inscribirse en el registro habilitado por la Autoridad de Aplicación. (Texto según Ley N° 25.429). ARTICULO 3°.- No podrán acogerse al presente Régimen: Las personas físicas condenadas por cualquier tipo de delito doloso, incompatible con el régimen de la presente ley, y las personas jurídicas cuyos directores, administradores, síndicos, mandatarios o gestores se encuentren en las condiciones antes mencionadas. Las personas físicas y jurídicas que al tiempo de la inscripción, tuviesen deudas firmes exigibles e impagas de carácter fiscal o previsional; o cuando se encuentre firme una decisión judicial o administrativa declarando tal incumplimiento en materia aduanera, impositiva o previsional, hasta que no se dé cumplimiento a lo resuelto en ella. ARTICULO 4°.- El presente Régimen de Inversiones será de aplicación en todas las provincias que componen el Territorio Nacional que hayan adherido expresamente al mismo, en los términos de la presente ley. Las Provincias deberán expresar su adhesión al presente régimen a través del dictado de una ley en la cual deberán invitar expresamente a las municipalidades de sus respectivas jurisdicciones a dictar las normas legales pertinentes en igual sentido. CAPITULO III: ACTIVIDADES COMPRENDIDAS ARTICULO 5°.- Las actividades comprendidas en el Régimen instituido por la presente ley son: Prospección, exploración, desarrollo, preparación y extracción de sustancias minerales comprendidas en el Código de Minería. Los procesos de trituración, molienda, beneficio, pelletización, sinterización, briqueteo, elaboración primaria, calcinación, fundición, refinación, aserrado, tallado, pulido y lustrado, siempre que estos procesos sean realizados por una misma unidad económica e integrados regionalmente con las actividades descriptas en el inciso a) de este artículo en función de la disponibilidad de la infraestructura necesaria. ARTICULO 6°.- Quedan excluidas del régimen de la presente ley las actividades vinculadas a: Hidrocarburos líquidos y gaseosos. El proceso industrial de fabricación de cemento a partir de la calcinación. El proceso industrial de fabricación de cerámicas. Las arenas y el canto rodado, destinados a la industria de la construcción. (Texto según Ley N° 24.296) CAPITULO IV: TRATAMIENTO FISCAL DE LAS INVERSIONES ARTICULO 7°.- A los sujetos que desarrollen las actividades comprendidas en el presente régimen de acuerdo a las disposiciones del Capítulo III, les será aplicable el régimen tributario general con las modificaciones que se establecen en el presente Capítulo. TITULO I: ESTABILIDAD FISCAL ARTICULO 8°.- Los emprendimientos mineros comprendidos en el presente régimen gozarán de estabilidad fiscal por el término de treinta (30) años contados a partir de la fecha de presentación de su estudio de factibilidad. La estabilidad fiscal: Alcanza a todos los tributos, entendiéndose por tales los impuestos directos, tasas y contribuciones impositivas, que tengan como sujetos pasivos a las empresas inscriptas, así como también a los derechos, aranceles u otros gravámenes a la importación o exportación. Significa que las empresas que desarrollen actividades mineras en el marco del presente Régimen de Inversiones no podrán ver incrementada su carga tributaria total, considerada en forma separada en cada jurisdicción determinada al momento de la presentación del citado estudio de factibilidad, en los ámbitos nacional, provinciales y municipales, que adhieran y obren de acuerdo al artículo 4°, última parte de esta ley. Comprende a los emprendimientos nuevos y a las unidades productoras existentes que incrementaren su capacidad productiva mediante un proyecto de ampliación. En este último caso en la forma y condiciones que establezca la Autoridad de Aplicación. Por incremento de la carga tributaria total, y en atención a las pertinentes normas legales vigentes a la fecha de presentación del estudio de factibilidad, se entenderá a aquel que pudiere surgir en cada ámbito fiscal, como resultado de los actos que se enuncian en el párrafo siguiente y en la medida que sus efectos no fueren compensados en esa misma jurisdicción por supresiones y/o reducciones de otros gravámenes y/o modificaciones normativas tributarias que resulten favorables para el contribuyente. En la medida que se trate de tributos que alcanzaren a los beneficiarios del presente régimen como sujetos de derecho, los actos precedentemente referidos son los siguientes: La creación de nuevos tributos. El aumento en las alícuotas, tasas o montos. La modificación en los mecanismos o procedimientos de determinación de la base imponible de un tributo, por medio de las cuales se establezcan pautas o condiciones distintas a las que se fijaban al momento en que el beneficiario presentó su estudio de factibilidad y que signifiquen un incremento en dicha base imponible. Se encuentran comprendidas en este inciso: La derogación de exenciones otorgadas. La eliminación de deducciones admitidas. La incorporación al ámbito de un tributo, de situaciones que se encontraban exceptuadas. La derogación o aplicación de otras modificaciones normativas, generales o especiales, en la medida que ello implique: La aplicación de tributos a situaciones o casos que no se hallaban alcanzados a la fecha de presentación del estudio de factibilidad. El aumento de un tributo con una incidencia negativa para el contribuyente en la cuantificación de lo que corresponde tributar. En los pagos de intereses a entidades y organismos financieros del exterior, comprendidos en el Título V de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y su modificaciones, la estabilidad fiscal también alcanza: i) al incremento en las alícuotas, tasas o montos vigentes y, ii) a la alteración en los porcentuales y/o mecanismos de determinación de la ganancia neta presunta de fuente argentina, cuando las empresas acogidas al régimen de esta ley, hubieran tomado contractualmente a su cargo el respectivo gravamen. Las normas señaladas en el párrafo anterior también serán aplicables, para el gravamen tomado a su cargo por las empresas mineras, cuando paguen intereses por créditos obtenidos en el exterior para financiar la importación de bienes muebles amortizables, excepto automóviles. No se encuentran alcanzadas por la estabilidad fiscal ni resultarán violatorias de la misma: Las modificaciones en la valuación de los bienes, cuando tal valuación sea la base para la aplicación y determinación del gravamen. La prórroga de la vigencia de las normas sancionadas por tiempo determinado, que se hallen en vigor al momento de obtenerse la estabilidad fiscal. La caducidad de exenciones, excepciones u otras medidas dictadas por tiempo determinado, y que la misma se produzca por la expiración de dicho lapso. La incorporación de cualquier tipo de disposición tributaria por medio de las cuales se pretendan controlar, verificar o evitar acciones, hechos o actos, a través de los cuales los contribuyentes puedan disminuir de manera indebida y/o deliberada –cualquiera sea su metodología o procedimiento- la base de imposición de un gravamen. Los aportes y contribuciones con destino al Sistema Único de Seguridad Social y los impuestos indirectos. A los fines del presente artículo resultarán asimismo de aplicación las siguientes disposiciones: Estará a cargo de los sujetos beneficiarios de la estabilidad fiscal que invoquen que ella ha sido vulnerada, justificar y probar en cada caso –con los medios necesarios y suficientes- que efectivamente se ha producido un incremento en la carga tributaria en el sentido y con los alcances emergentes de las disposiciones de este artículo. Para ello deberán efectuar sus registraciones contables separadamente de las correspondientes a sus actividades no comprendidas por la estabilidad fiscal, adoptar sistemas de registración que permitan una verificación cierta y presentar al organismo fiscal competente los comprobantes que respalden su reclamo, así como cumplir toda otra forma, recaudo y condiciones que establezca la Autoridad de Aplicación de esta ley. A los sujetos beneficiarios les resultarán de aplicación las disposiciones normativas a través de las cuales se disminuya la carga tributaria. Para los casos previstos en los incisos b) y c) del artículo 6° de esta ley, la Autoridad de Aplicación establecerá la metodología para la aplicación de la estabilidad fiscal, sobre las siguientes bases: Para la carga tributaria correspondiente exclusivamente a los procesos no excluidos por dicho artículo: el beneficio de la estabilidad fiscal regirá en su integridad. Para la carga tributaria correspondiente exclusivamente a los procesos industriales: no regirá el beneficio de la estabilidad fiscal. Para la carga tributaria correspondiente a ambos tipos de procesos: se proporcionará el uso del beneficio de la estabilidad fiscal en relación con los costos atribuibles a uno y a otro tipo de proceso, en la forma y condiciones que la Autoridad de Aplicación determine. Lo dispuesto en el presente artículo será también aplicable a los regímenes cambiario y arancelario, con exclusión de la paridad cambiaria y de los reembolsos, reintegros y/o devolución de tributos con motivo de la exportación. La compensación de aumentos tributarios y arancelarios con reducciones de los mismos conceptos, para determinar si se ha producido en el mismo ámbito jurisdiccional un incremento de la carga tributaria total, se realizará por cada emprendimiento alcanzado por la estabilidad fiscal y por cada ejercicio fiscal vencido, entendiéndose, en todos los casos el que corresponde a la empresa para el Impuesto a las Ganancias, en la forma y condiciones que establezca la Autoridad de Aplicación. La Autoridad de Aplicación deberá dictar todas las normas complementarias que sean conducentes para la mejor aplicación de las disposiciones del presente artículo.(Texto según Ley N° 25.429) ARTICULO 9°.- Las disposiciones del presente Título no alcanzan al Impuesto al Valor Agregado, el que a los fines de la actividad minera se ajustará al tratamiento impositivo general. ARTICULO 10.- La Autoridad de Aplicación emitirá un certificado con las contribuciones tributarias y tasas aplicables a cada proyecto, tanto en el orden nacional como provincial y municipal, vigentes al momento de la presentación, que remitirá a las autoridades impositivas respectivas. ARTICULO 11.- Cualquier alteración al principio de estabilidad fiscal, enunciado en el presente Título, por parte de las provincias y municipios, que adhieran y obren de acuerdo al artículo 4°, última parte, dará derecho a los inscriptos perjudicados a reclamar ante las autoridades nacionales o provinciales, según correspondiera, que se retengan de los fondos coparticipables que correspondan al fisco incumplidor, los montos pagados en exceso, para proceder a practicar la devolución al contribuyente. TITULO II: IMPUESTO A LAS GANANCIAS ARTICULO 12.- Los sujetos acogidos al presente régimen de inversiones podrán deducir en el balance impositivo del impuesto a las ganancias, el ciento por ciento (100%) de los montos invertidos en gastos de prospección, exploración, estudios especiales, ensayos mineralúrgicos, metalúrgicos, de planta piloto, de investigación aplicada, y demás trabajos destinados a determinar la factibilidad técnico económica de los mismos. Las deducciones referidas en el presente artículo podrán efectuarse sin perjuicio del tratamiento que, como gasto o inversión amortizable, les corresponda de acuerdo con la ley de Impuesto a las Ganancias. ARTICULO 13.- Las inversiones de capital que se realicen para la ejecución de nuevos proyectos mineros y para la ampliación de la capacidad productiva de las operaciones mineras existentes, así como aquellas que se requieran durante su funcionamiento, gozarán del régimen optativo de amortización en el Impuesto a las Ganancias previsto en el presente artículo. Los sujetos alcanzados por el presente artículo podrán optar: La aplicación de las respectivas normas que de conformidad con las disposiciones del citado gravamen, resulten aplicables según el tipo de bien del que se trate. La aplicación del régimen especial de amortizaciones que se menciona a continuación: Inversiones que se realicen en equipamiento, obras civiles y construcciones para proporcionar la infraestructura necesaria para la operación, tales como accesos, obras viales, obras de captación y transporte de aguas, tendido de líneas de electricidad, instalaciones para la generación de energía eléctrica, campamentos, viviendas para el personal, obras destinadas a los servicios de salud, educación, comunicaciones y otros servicios públicos como policía, correo y aduanas: el sesenta por ciento (60%) del monto total de la unidad de infraestructura, en el ejercicio fiscal en el que se produzca la habilitación respectiva, y el cuarenta por ciento (40%) restante en partes iguales en los dos (2) años siguientes. Inversiones que se realicen en la adquisición de maquinarias, equipos, vehículos e instalaciones, no comprendidas en el apartado anterior: un tercio por año a partir de la puesta en funcionamiento. Una vez optado por uno de los procedimientos de amortización señalados precedentemente, el mismo deberá ser comunicado a la Autoridad de Aplicación y a la Administración Federal de Ingresos Públicos, en la forma, plazo y condiciones que las mismas establezcan y deberá aplicarse –sin excepción- a todas las inversiones de capital que se realicen para la ejecución de los nuevos proyectos mineros o para la ampliación de la capacidad productiva de las operaciones mineras existentes, incluidas aquellas que se requieran durante su funcionamiento. En el supuesto de optarse por el procedimiento de amortización indicado en el inciso 1.2. del presente artículo, resultarán asimismo de aplicación las siguientes disposiciones: La amortización impositiva anual a computar por los bienes antes mencionados no podrá superar, en cada ejercicio fiscal, el importe de la utilidad imponible generada por el desarrollo de actividades mineras, con anterioridad a la detracción de la pertinente amortización y, de corresponder, una vez computados los quebrantos impositivos de ejercicios anteriores; El excedente que no resultare computable en un determinado ejercicio fiscal podrá imputarse a los ejercicios siguientes, considerando para cada uno de ellos el límite máximo considerado precedentemente; El plazo durante el cual se compute la amortización impositiva de los bienes no podrá exceder el término de sus respectivas vidas útiles. El valor residual existente a la finalización del año en el cual se produzca la expiración de la vida útil de los bienes, podrá imputarse totalmente al balance impositivo del citado ejercicio fiscal, no resultando aplicable en estos casos la limitación señalada en el punto a) del presente inciso.(Texto según Ley N° 25.429) ARTICULO 14.- Las utilidades provenientes de los aportes de minas y de derechos mineros, como capital social, en empresas que desarrollen actividades comprendidas en el presente régimen de acuerdo a las disposiciones del Capítulo III, estarán exentas del Impuesto a las Ganancias. El aportante y las empresas receptoras de tales bienes deberán mantener el aporte en sus respectivos patrimonios por un plazo no inferior a cinco (5) años continuados, contados a partir de su ingreso, excepto que porrazones debidamente justificadas la Autoridad de Aplicación autorice su enajenación. Si no se cumpliera con esta obligación, corresponderá el reintegro del monto eximido de acuerdo con lo establecido en la Ley de Impuesto a las Ganancias. En caso que el incumplimiento sea de la empresa receptora, la misma será solidariamente responsable del pago del reintegro conjuntamente con el aportante. La ampliación del capital y emisión de acciones a que diere lugar la capitalización de los aportes mencionados en el párrafo anterior estarán exentas del impuesto de sellos. TITULO II bis: BENEFICIOS A LA EXPLORACION ARTICULO 14 bis.- Las importaciones y adquisiciones de bienes y servicios que determine la Autoridad de Aplicación a través de la reglamentación de esta ley y que efectúen las empresas que realicen tareas de exploración minera, gozarán del beneficio indicado en el segundo párrafo de este artículo, en la medida que se cumplan las siguientes condiciones: Las tareas de exploración minera sean efectuadas por inscriptos en el régimen de la presente ley. Las importaciones y adquisiciones de bienes y servicios tengan por destino realizar actividades mineras consistentes en prospección, exploración, ensayos mineralúrgicos e investigación aplicada. Los créditos fiscales originados en las operaciones citadas en el párrafo precedente, que luego de transcurridos doce (12) períodos fiscales contados a partir de aquel en que resultó procedente su cómputo, conformaren el saldo a favor de los responsables a que se refiere el primer párrafo del artículo 24 de la ley de Impuesto al Valor Agregado, les serán devueltos de acuerdo al procedimiento, forma y condiciones que establezca el Poder Ejecutivo Nacional. La devolución prevista en este artículo no podrá realizarse cuando los referidos créditos fiscales hayan sido financiados mediante el régimen establecido por la Ley N° 24.402, ni podrá solicitarse el acogimiento a este último cuando se haya solicitado la citada devolución. Lo dispuesto por el presente artículo será de aplicación sin perjuicio de otros beneficios que pudieran corresponder, salvo lo dispuesto en el párrafo precedente.(Texto según Ley N° 25.429) TITULO III: AVALUO DE RESERVAS ARTICULO 15.- El avalúo de las reservas de mineral económicamente explotable, practicado y certificado por profesional responsable, podrá ser capitalizado hasta en un cincuenta por ciento (50%) y el saldo no capitalizado constituirá una reserva por avalúo. La capitalización y la constitución de la reserva tendrán efectos contables exclusivamente, careciendo por tanto de incidencia alguna a los efectos de la determinación del Impuesto a las Ganancias. La emisión y percepción de acciones liberadas provenientes de esta capitalización, así como la modificación de los contratos sociales o de los estatutos, cualquiera fuera su naturaleza jurídica, en la medida en que estén determinadas por la capitalización aludida, estarán exentas de todo impuesto nacional, incluido el de sellos. Igual exención se aplicará a las capitalizaciones o distribuciones de acciones recibidas de otras sociedades con motivo de la capitalización que hubieren efectuado estas últimas. Los gobiernos provinciales que adhieran al presente régimen deberán establecer exenciones análogas a las previstas en el presente artículo, en el ámbito de sus respectivas jurisdicciones.(Texto según Ley N° 25.429) ARTICULO 16.- Los avalúos de reservas de mineral a que se refiere este Título, deberán integrar el pertinente estudio de factibilidad técnico económica de la explotación de tales reservas y se ponderarán los siguientes factores básicos: Reservas medidas. Características estructurales del yacimiento y sus contenidos útiles. Situación del mercado a servir. La curva de explotación prevista. Estimación de la inversión total requerida para la explotación de las reservas medidas. TITULO IV: DISPOSICIONES FISCALES COMPLEMENTARIAS ARTICULO 17.- Los inscriptos en el presente régimen de inversiones para la actividad minera estarán exentos del Impuesto sobre los Activos, a partir del ejercicio fiscal en curso al momento de la inscripción. Cuando el sujeto inscripto desarrolle simultáneamente actividades no comprendidas en el artículo 5° o excluidas por el artículo 6°, el alcance de la exención se limitará a los activos afectados a las actividades comprendidas en el régimen. ARTICULO 18.- Anualmente dentro de los treinta (30) días a partir del vencimiento para la presentación de la declaración jurada del Impuesto a las Ganancias, los inscriptos deberán presentar una declaración jurada donde se indiquen los trabajos e inversiones efectivamente realizados, manteniendo debidamente individualizada la documentación y registración relativa a dichas inversiones. ARTICULO 19.- El tratamiento fiscal establecido por el presente Capítulo queda fuera del alcance de las disposiciones del Título II de la ley 23.658 y del decreto 2.054/92. ARTICULO 20.- A los efectos de las disposiciones técnico-impositivas nacionales, serán de aplicación las disposiciones de la ley 11.683, texto ordenado en 1978 y sus modificatorias. CAPITULO V: IMPORTACIONES ARTICULO 21.- Los inscriptos en el presente régimen estarán exentos del pago de los derechos a la importación y de todo otro derecho, impuesto especial, gravamen correlativo o tasa de estadística, con exclusión de las demás tasas retributivas de servicios, por la introducción de bienes de capital, equipos especiales o parte o elementos componentes de dichos bienes, y de los insumos determinados por la Autoridad de Aplicación, que fueren necesarios para la ejecución de actividades comprendidas en el presente régimen de acuerdo a las disposiciones del Capítulo III. Las exenciones o la consolidación de los derechos y gravámenes se extenderá a los repuestos y accesorios necesarios para garantizar la puesta en marcha y desenvolvimiento de la actividad, las que estarán sujetas a la respectiva comprobación del destino, el que deberá responder al proyecto que motivó dichos requerimientos. Los bienes de capital, partes, accesorios e insumos que se introduzcan al amparo de la liberación de los derechos y gravámenes precedentemente establecida, sólo podrán ser enajenados, trasferidos o desafectados de la actividad objeto del permiso, una vez concluido el ciclo de la actividad que motivó su importación o su vida útil si fuera menor. En caso de ser reexportada o transferida a una actividad no comprendida en el Capítulo III, deberá procederse al pago de los derechos, impuestos y gravámenes que correspondan a ese momento. La Autoridad de Aplicación establecerá las prácticas que garanticen el cumplimiento de las disposiciones del presente artículo. Lo expresado en los párrafos precedentes será también de aplicación en los casos en que la importación de los bines se realice por no inscriptos en este régimen para darlos en leasing comercial o financiero, a inscriptos en el mismo, en las condiciones y con los alcances que establezca la Autoridad de Aplicación. Las erogaciones a cargo del tomador del leasing quedan expresamente excluidas de los costos a deducir en la determinación de la base de cálculo de las regalías mineras provinciales.(Texto según Ley N° 25.429) CAPITULO VI: REGALIAS ARTICULO 22.- Las provincias que adhieran al régimen de la presente ley y que perciban regalías o decidan percibir, no podrán cobrar un porcentaje superior al tres por ciento (3%) sobre el valor "boca mina" del mineral extraído. ARTICULO 22 (bis).- Se considera “mineral boca mina”, al mineral extraído, transportado y/o acumulado previo a cualquier proceso de transformación. Se define el valor “boca mina” de los minerales y/o metales declarados por el productor minero, como el valor obtenido en la primera etapa de su comercialización, menos los costos directos y/u operativos necesarios para llevar el mineral de boca mina a dicha etapa, con excepción de los gastos y/o costos directos o indirectos inherentes al proceso de extracción. Los costos a deducir, según corresponda, serán: Costos de transporte, flete y seguros hasta la entrega del producto logrado, menos los correspondientes al proceso de extracción del mineral hasta la boca mina. Costos de trituración, molienda, beneficio y todo proceso de tratamiento que posibilite la venta del producto final, a que arribe la operación minera. Costos de comercialización hasta la venta del producto logrado. Costos de administración hasta la entrega del producto logrado, menos los correspondientes a la extracción. Costos de fundición y refinación. Queda expresamente excluido de los costos a deducir, todo importe en concepto de amortizaciones. En todos los casos, si el valor tomado como base de cálculo del valor bocamina fuese inferior al valor de dicho producto en el mercado nacional o internacional, se aplicará este último como base de cálculo.(Texto según Ley N° 25.161) CAPITULO VII: CONSERVACION DEL MEDIO AMBIENTE ARTICULO 23.- A los efectos de prevenir y subsanar las alteraciones que en el medio ambiente pueda ocasionar la actividad minera, las empresas deberán constituir una previsión especial para tal fin. La fijación del importe anual de dicha previsión quedará a criterio de la empresa, pero se considerará como cargo deducible en la determinación del impuesto a las ganancias, hasta una suma equivalente al cinco por ciento (5%) de los costos operativos de extracción y beneficio. Los montos no utilizados por la previsión establecida en el párrafo anterior deberán ser restituidos al balance impositivo del impuesto a las ganancias al finalizar el ciclo productivo. CAPITULO VII: AUTORIDAD DE APLICACION ARTICULO 24.- La Autoridad de Aplicación de la presente ley y sus disposiciones reglamentarias, será la Secretaría de Minería de la Nación o el organismo específico que lo sustituya. La Autoridad de Aplicación podrá ampliar plazos y aceptar modificaciones de las declaraciones juradas sin otro requisito que una suscinta explicación de las razones. En todo lo relativo a la aplicación de esta ley, el Poder Ejecutivo Nacional concertará con las autoridades provinciales el ejercicio de las facultades constitucionales concurrentes. ARTICULO 25.- Los inscriptos deberán presentar ante la Autoridad de Aplicación con carácter de declaración jurada, una descripción de las tareas y estudios a ejecutar, y de las inversiones a realizar con su respectivo cronograma. ARTICULO 26.- La Autoridad de Aplicación verificará, por sus medios o por quien ella indique, las tareas realizadas conforme a las declaraciones que presenten los interesados por cada ejercicio fiscal, de acuerdo a las normas reglamentarias que dicten al efecto.(Texto según Ley N° 25.429) ARTICULO 27.- Los inscriptos en el presente régimen deberán aportar a la Autoridad de Aplicación la información geológica de superficie de las áreas exploradas. Esta se incorporará al Banco de Datos de la Secretaría de Minería, cuyo objetivo es el de registrar para consulta pública toda la información geológica del territorio nacional. CAPITULO IX: DISPOSICIONES REGLAMENTARIAS ARTICULO 28.- La Autoridad de Aplicación tendrá amplias facultades para verificar el cumplimiento de las obligaciones a cargo de los beneficiarios que deriven del régimen establecido por esta ley e imponer las sanciones pertinentes. A los fines de la presente ley constituyen incumplimiento las siguientes infracciones: Falsedad de las informaciones presentadas bajo declaración jurada; Omitir la presentación de las declaraciones juradas, vencido el plazo legal establecido y aquel que fijare la intimación que curse la Autoridad de Aplicación; Omitir información, entrega de documentación u otras obligaciones que le fueran requeridas por la Autoridad de Aplicación, en virtud de las disposiciones establecidas en la presente ley, su reglamentación o de las normas complementarias y/o aclaratorias que ésta dicte vencidos los plazos legales establecidos o aquellos que fijare la intimación que curse la Autoridad de Aplicación; Reticencia en exhibir libros, información, documentación y/ comprobantes que le fueran requeridos por la Autoridad de Aplicación, en virtud de las disposiciones establecidas en la presente ley, su reglamentación o de las normas complementarias y/o aclaratorias que ésta dicte, vencidos los plazos legales; Desafectar los bienes de capital, partes, accesorios e insumos introducidos al amparo de la liberación de los derechos y gravámenes establecida por el Artículo 21de la presente ley, para destinarlo a actividades no mineras, sin haber dado cumplimiento a los requisitos de desafectación establecidos por la presente ley. (Texto según Ley N° 25.429) ARTICULO 29.- Los incumplimientos descritos en el Artículo 28 de la presente ley, darán lugar a la aplicación de las sanciones establecidas a continuación, sin perjuicio de las que pudieran corresponder de conformidad con las disposiciones de la legislación impositiva, cambiaria, aduanera y penal: Caducidad de la inscripción y de los beneficios otorgados al momento de la comisión de la infracción, en virtud de los incumplimientos descritos en los incisos a) y b) del Artículo 28 de esta ley; siendo asimismo de aplicación ante el incumplimiento descrito en el inciso e) en situaciones de reincidencia o atendiendo a la gravedad de la infracción. Suspensión de uno (1) a cinco (5) años en los beneficios previstos en el Artículo 21 de la Ley N° 24.196, por el incumplimiento descrito en el inciso e), del Artículo 28 de esta ley, sin perjuicio del pago de los gravámenes adeudados. Suspensión de uno (1) a cinco (5) años en los beneficios previstos por la Ley N° 24.196, en virtud de los incumplimientos descritos en el inciso c) del Artículo 28 de esta ley en situaciones de reincidencia. Multas graduables según la gravedad y reiteración de la infracción desde PESOS CINCO MIL (% 5.000.-) hasta PESOS CINCUENTA MIL ($ 50.000.-), en virtud de los incumplimientos descriptos en los incisos c) y d) del Artículo 28 de esta ley. La graduación de la sanción atenderá a la gravedad del incumplimiento y la situación de reincidencia en la comisión de la infracción. La iniciación del sumario podrá tener efectos suspensivos cuando la Autoridad de Aplicación considere que existe peligro inminente de generar daño grave mediante la continuación en el uso de los beneficios contemplados en la presente ley. (Texto según Ley N° 25.429) ARTICULO 30.- Deróganse las disposiciones de la Ley N° 22.095 y sus disposiciones reglamentarias a partir de la promulgación de la presente. Los beneficiarios de la Ley N° 22.095, con excepción del artículo 9° del Capítulo III, continuarán comprendidos en el régimen de dicha ley, sin perjuicio de la aplicación de las disposiciones que pudieran corresponder en virtud del artículo 25 del Decreto N° 2054/92. La Autoridad de Aplicación para los proyectos a que se refiere el párrafo anterior será la establecida por la presente ley. CAPITULO X: DISPOSICIONES TRANSITORIAS Primera: Las empresas que a la fecha de entrada en vigencia de la presente ley se encuentren inscriptas en el régimen de la Ley N° 24.196 podrán aplicar en el Impuesto a las Ganancias lo previsto en la presente disposición transitoria, conforme la reglamentación que al efecto se dicte. Los quebrantos impositivos acumulados, en la parte correspondiente a la deducción de las amortizaciones aceleradas, a la fecha de entrada en vigencia de esta ley y que no hubieran caducado, podrán ser susceptibles del tratamiento que establece el Artículo 13 de la Ley N° 24.196, modificado por el Artículo 3° de la presente ley. Respecto de los bienes adquiridos a partir de la entrada en vigencia de la presente ley se podrá optar por la aplicación del método de amortización previsto en el punto 1 del Artículo 13 de la Ley N° 24.196 modificado por el Artículo 3° de esta ley. En el supuesto de efectuarse tal opción, los bienes adquiridos con anterioridad y que no se encuentren totalmente amortizados, serán amortizados prorrateando sus respectivos valores residuales en función de la vida útil restante que corresponda asignarle, de conformidad con las disposiciones de la Ley del Impuesto a las Ganancias. (Capítulo agregado en la Ley N° 25.429) NOTA: VIGENCIA DE LA LEY N° 25.429 (Artículo 11 de la misma) Las disposiciones de la presente ley regirán desde el día siguiente al de su publicación en el Boletín Oficial. A partir de tal vigencia quedarán comprendidos de pleno derecho en el Régimen de Estabilidad Fiscal, con las modificaciones que establece el artículo 2° de la presente ley, en todos sus aspectos, los emprendimientos que hubieran obtenido tal beneficio al amparo del Artículo 8° de la Ley N° 24.196, en su redacción original. NOTA: La Ley N° 25.063, en su artículo 6° - Capítulo I, art. 3°, inciso b, exime del IMPUESTO A LA GANANCIA MINIMA PRESUNTA a los bienes pertenecientes a los sujetos alcanzados por el régimen de esta Ley de Inversiones Mineras, que se hallen afectados al desarrollo de las actividades comprendidas en el mismo.