informe anual 2014

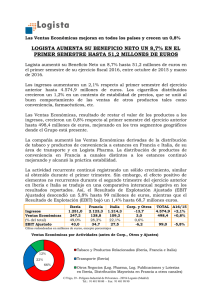

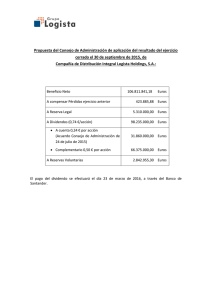

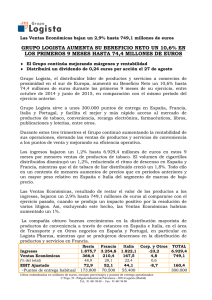

Anuncio