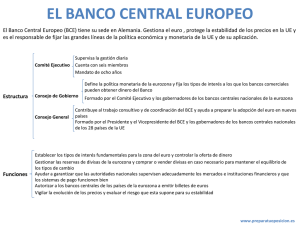

Boletín Económico BCE Número 4/2015

Anuncio