pdf 26 kb - Instituto de Estudios Fiscales

Anuncio

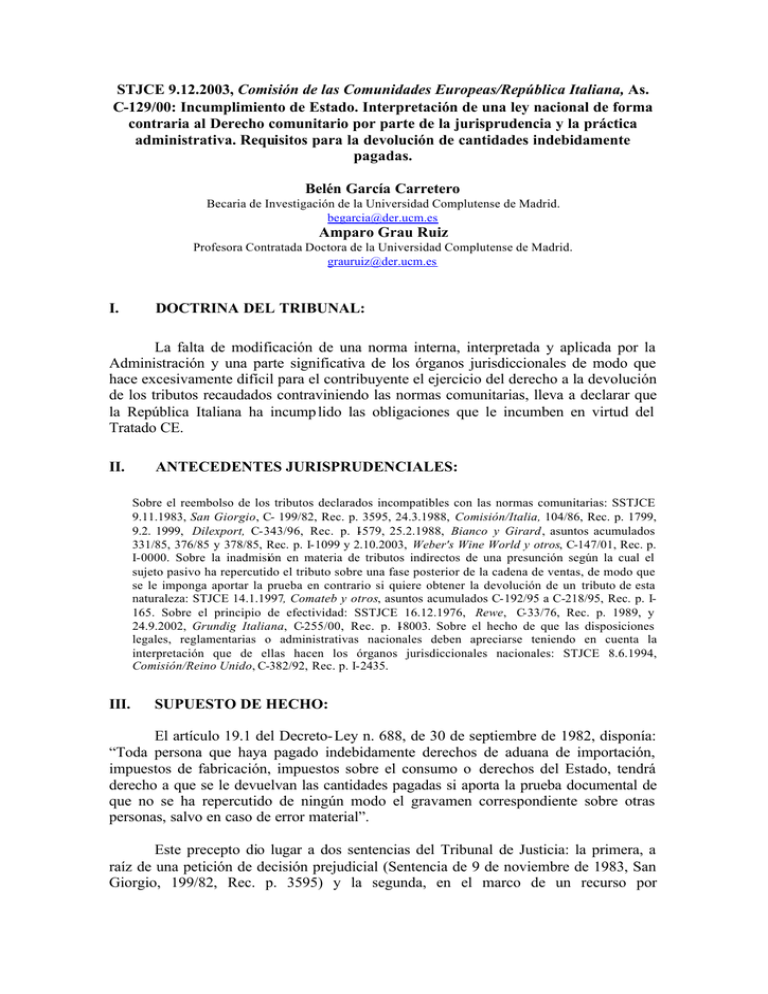

STJCE 9.12.2003, Comisión de las Comunidades Europeas/República Italiana, As. C-129/00: Incumplimiento de Estado. Interpretación de una ley nacional de forma contraria al Derecho comunitario por parte de la jurisprudencia y la práctica administrativa. Requisitos para la devolución de cantidades indebidamente pagadas. Belén García Carretero Becaria de Investigación de la Universidad Complutense de Madrid. [email protected] Amparo Grau Ruiz Profesora Contratada Doctora de la Universidad Complutense de Madrid. [email protected] I. DOCTRINA DEL TRIBUNAL: La falta de modificación de una norma interna, interpretada y aplicada por la Administración y una parte significativa de los órganos jurisdiccionales de modo que hace excesivamente difícil para el contribuyente el ejercicio del derecho a la devolución de los tributos recaudados contraviniendo las normas comunitarias, lleva a declarar que la República Italiana ha incump lido las obligaciones que le incumben en virtud del Tratado CE. II. ANTECEDENTES JURISPRUDENCIALES: Sobre el reembolso de los tributos declarados incompatibles con las normas comunitarias: SSTJCE 9.11.1983, San Giorgio, C- 199/82, Rec. p. 3595, 24.3.1988, Comisión/Italia, 104/86, Rec. p. 1799, 9.2. 1999, Dilexport, C-343/96, Rec. p. I- 579, 25.2.1988, Bianco y Girard, asuntos acumulados 331/85, 376/85 y 378/85, Rec. p. I-1099 y 2.10.2003, Weber's Wine World y otros, C-147/01, Rec. p. I-0000. Sobre la inadmisión en materia de tributos indirectos de una presunción según la cual el sujeto pasivo ha repercutido el tributo sobre una fase posterior de la cadena de ventas, de modo que se le imponga aportar la prueba en contrario si quiere obtener la devolución de un tributo de esta naturaleza: STJCE 14.1.1997, Comateb y otros, asuntos acumulados C-192/95 a C-218/95, Rec. p. I­ 165. Sobre el principio de efectividad: SSTJCE 16.12.1976, Rewe, C-33/76, Rec. p. 1989, y 24.9.2002, Grundig Italiana, C-255/00, Rec. p. I- 8003. Sobre el hecho de que las disposiciones legales, reglamentarias o administrativas nacionales deben apreciarse teniendo en cuenta la interpretación que de ellas hacen los órganos jurisdiccionales nacionales: STJCE 8.6.1994, Comisión/Reino Unido, C-382/92, Rec. p. I-2435. III. SUPUESTO DE HECHO: El artículo 19.1 del Decreto- Ley n. 688, de 30 de septiembre de 1982, disponía: “Toda persona que haya pagado indebidamente derechos de aduana de importación, impuestos de fabricación, impuestos sobre el consumo o derechos del Estado, tendrá derecho a que se le devuelvan las cantidades pagadas si aporta la prueba documental de que no se ha repercutido de ningún modo el gravamen correspondiente sobre otras personas, salvo en caso de error material”. Este precepto dio lugar a dos sentencias del Tribunal de Justicia: la primera, a raíz de una petición de decisión prejudicial (Sentencia de 9 de noviembre de 1983, San Giorgio, 199/82, Rec. p. 3595) y la segunda, en el marco de un recurso por incumplimiento (Sentencia de 24 de marzo de 1988, Comisión/Italia, 104/86, Rec. p. 1799). El artículo 29.2 de la Ley n. 428, de 29 de diciembre de 1990, sobre Disposiciones para el cumplimiento de las obligaciones derivadas de la pertenencia de Italia a las Comunidades Europeas (en lo sucesivo, Ley n. 428/1990), introdujo en la legislación fiscal normas especiales en materia de reembolso de los tributos declarados incompatibles con las normas comunitarias y dispuso: “Se devolverán los derechos de aduana de importación, los impuestos de fabricación, los impuestos sobre el consumo, el impuesto sobre el azúcar y los derechos del Estado percibidos con arreglo a disposiciones nacionales incompatibles con normas comunitarias, salvo que el gravamen correspondiente se haya repercutido sobre otros sujetos”. También esta norma dio lugar a varias cuestiones prejudiciales, a las que el Tribunal de Justicia respondió en la Sentencia de 9 de febrero de 1999, Dilexport (C­ 343/96, Rec. p. I-579) indicando que si existía una presunción de repercusión sobre terceros de los derechos y tributos ilegalmente reclamados o indebidamente percibidos y si el solicitante estaba obligado a desvirtuar esta presunción para obtener la devolución del tributo, procedería considerar que la disposición controvertida era contraria al Derecho comunitario. Ahora la Comisión considera, que esta norma, tal como es interpretada y aplicada por la Administración y los órganos jurisdiccionales italianos, conduce al mismo resultado que la anterior, incumpliéndose el Derecho comunitario, ya que éste se opone a que un Estado miembro supedite la devolución de derechos de aduana y de tributos contrarios al Derecho comunitario a un requisito, como la no repercusión de tales derechos o tributos sobre terceros, cuyo cumplimiento debe demostrar el solicitante. Tras dar a la República Italiana la oportunidad de presentar sus observaciones, la Comisión emite, el 17 de septiembre de 1997, un dictamen motivado por el que insta al Estado miembro a atenerse en dos meses a sus obligaciones en virtud del Tratado. Al considerar insatisfactoria la respuesta de las autoridades italianas en su escrito de 25 de noviembre de 1997, la Comisión decide interponer recurso. IV. TIPO DE PROCEDIMIENTO: Con arreglo al artículo 226 CE, la Comisión interpone un recurso, el 4 de abril de 2000, con objeto de que se declare que la República Italiana ha incumplido las obligaciones que le incumben en virtud del Tratado CE, al mantener en vigor el artículo 29.2 de la Ley n. 428/1990, que admite un régimen de prueba de la repercusión sobre terceros del importe de tributos recaudados contraviniendo las normas comunitarias que hace prácticamente imposible o, en cualquier caso, excesivamente difícil para el contribuyente el ejercicio del derecho a la devolución de dichos tributos. V. FUNDAMENTOS JURÍDICOS: Según reiterada jurisprudencia, “mientras no existan normas comunitarias en materia de devolución de tributos nacionales percibidos indebidamente, corresponde al ordenamiento jurídico interno de cada Estado miembro designar los órganos jurisdiccionales competentes y configurar los requisitos procesales de los recursos judiciales destinados a garantizar la salvaguardia de los derechos que el Derecho comunitario confiere a los justiciables, siempre que, por una parte, dichos requisitos no sean menos favorables que los que deben reunir los recursos similares de carácter interno (principio de equivalencia) ni, por otra parte, resulte imposible o excesivamente difícil en la práctica el ejercicio de los derechos conferidos por el ordenamiento jurídico comunitario (principio de efectividad)” (apartado 25). “Tal disposición [el artículo 29.2 de la Ley n. 428/1990] es en sí misma neutra por lo que respecta al Derecho comunitario, tanto en relación con la carga de la prueba de que el tributo se ha repercutido sobre otras personas como con los medios de prueba admisibles al efecto. Su alcance debe determinarse teniendo en cuenta la interpretación que de ella hacen los órganos jurisdiccionales nacionales”(apartado 31). “En efecto, los otros elementos que, llegado el caso, se tienen en cuenta, a saber, el carácter comercial de la actividad del contribuyente y el hecho de que su situación financiera no sea delicada, así como la recaudación del tributo de que se trate en todo el territorio nacional durante un período apreciable y sin ser objeto de controversia, únicamente permiten concluir que una empresa que ha ejercido su actividad en tal contexto ha repercutido efectivamente los tributos de que se trate si se acepta la premisa según la cual todo operador económico procede de este modo, salvo en circunstancias particulares como la ausencia de uno u otro de los referidos elementos. No obstante, [...] tal premisa no se cumple en un determinado número de circunstancias y constituye una mera presunción que no cabe admitir en el contexto del examen de solicitudes de devolución de tributos indirectos contrarios al Derecho comunitario” (apartado 35). La exigencia de presentar “los documentos contables de la empresa que solicita la devolución, cuando atañe a los años para los que se solicita el reembolso y se formula durante el período en el cual los documentos contables de que se trate deben ser obligatoriamente conservados, no puede ser considerada en sí misma una inversión, en detrimento de los sujetos pasivos, de la carga de la prueba de la no repercusión de los tributos sobre terceros”. [...] “Salvo circunstancias excepcionales que pudiera invocar el solicitante, la falta de presentación de los documentos contables cuando la Administración los exige puede ser considerada por ésta o por el juez como un elemento que ha de tenerse en cuenta a efectos de la demostración de que los tributos han sido repercutidos sobre terceros. No obstante, este elemento no basta por sí solo para presumir que dichos tributos han sido repercutidos sobre terceros, ni, con más razón aún, para hacer que recaiga sobre el solicitante la carga de desvirtuar tal presunción aportando prueba en contrario” (apartado 37). “En las situaciones en las que la Administración solicite la presentación de estos documentos tras la expiración del plazo legal de conservación de los mismos y el sujeto pasivo no los entregue, el hecho de concluir por ello que éste ha repercutido los tributos de que se trate sobre terceros o llegar a la misma conclusión salvo que el sujeto pasivo aporte prueba en contrario equivaldría a establecer una presunción en detrimento de este último que haría excesivamente difícil el ejercicio del derecho a la devolución de los tributos contrarios al Derecho comunitario” (apartado 38). “Habida cuenta de las circunstancias en que se produce una solicitud de devolución del tributo, reflejar el importe de este tributo en el activo del balance desde el año en que se abona supone que el sujeto pasivo considera inmediatamente la posibilidad de cuestionar su pago con grandes probabilidades de éxito, cuando, a tenor del propio artículo 29, apartado 1, de la Ley n. 428/1990, dispone de un plazo de varios años para presentar esta solicitud. Además, el sujeto pasivo puede perfectamente, aunque cuestione el pago del tributo, estimar que sus probabilidades de éxito no están suficientemente claras como para correr el riesgo de contabilizar el importe correspondiente en el activo. A este respecto, habida cuenta de las dificultades para obtener una respuesta favorable ante una solicitud de devolución en las condiciones expuestas en el presente asunto, tal inscripción podría incluso resultar contraria a los principios de una contabilidad ordenada. Asimismo, considerar acreditada la repercusión del tributo sobre terceros debido a que su importe no se ha anotado como crédito en el activo se basa a su vez en la presunción de que los tributos indirectos se repercuten normalmente sobre una fase posterior de la cadena de ventas, presunción que se ha declarado contraria al Derecho comunitario” (apartado 40). VI. COMENTARIO CRÍTICO: La Sentencia objeto de comentario viene a incrementar el ya importante número de pronunciamientos emitidos por el Tribunal de Justicia en torno a una materia, como la devolución de tributos contrarios al Derecho comunitario, sobre la que no existe normativa comunitaria. En consecuencia, esta jurisprudencia resulta de enorme interés en la medida en que contribuye a fijar, o por lo menos, clarificar cuales son los princ ipios y limitaciones que deben ser respetados en dicho procedimiento. Merece ser subrayada la solidez de los principios básicos sobre los que el Tribunal asienta esta Sentencia. Rige el principio de autonomía procedimental en cuanto a la ejecución de la devolución; sin embargo, éste queda limitado por los principios de efectividad y equivalencia. Esencialmente han sido dos los principios fijados por el Tribunal de Luxemburgo, los cuales deberán ser observados en la devolución de ingresos indebidos: el principio de equivalencia y el de efectividad. En virtud del primero, no cabe una normativa nacional que prevea modalidades procesales menos favorables para las reclamaciones de devolución de un impuesto recaudado indebidamente desde la perspectiva del Derecho Comunitario que las aplicables a acciones de reembolso similares basadas en determinadas disposiciones de Derecho interno. A su vez, el principio de efectividad, se opone a una legislación o a una práctica administrativa nacional que haga imposible o excesivamente difícil en la práctica el ejercicio de los derechos conferidos por el ordenamiento jurídico comunitario. En la Sentencia que se comenta, se analiza de forma especial el principio de efectividad y, además de recordar lo asentado en otros pronunciamientos por el TJCE, se introduce una importante consideración en relación con este principio. Hasta el momento, el Tribunal venía considerando fundamentalmente la observancia o no del principio de efectividad por parte de la normativa interna desde un punto de vista formal; sin embargo, en esta ocasión, el Tribunal de Justicia analiza dicho respeto desde una perspectiva práctica, atiende, ya no a la letra de la ley - la cual no es contraria al principio-, sino a su interpretación y aplicación práctica por parte de la Administración y de los órganos jurisdiccionales. De esta forma, el TJCE amplía el campo de actuación del principio de efectividad. Debe destacarse la relevancia práctica de los elementos probatorios: presunciones, contabilidad... Así como las consecuencias derivadas de la carga de la prueba y su inversión. Ya que de ello depende, en gran medida, la vigencia de los antedichos principios. En materia de tributos indirectos, no cabe admitir una presunción según la cual el sujeto pasivo ha repercutido el tributo sobre una fase posterior de la cadena de ventas, de modo que se le imponga aportar la prueba en contrario si quiere obtener la devolución de un tributo de esta naturaleza. El razonamiento no puede basarse en una premisa que no es más que una presunción: que, en principio, los operadores económicos repercuten los tributos indirectos sobre una fase posterior de la cadena de ventas cuando tienen la posibilidad de hacerlo. Con respecto a esta posibilidad de la repercusión, cabría recordar la necesidad de practicarla como mecanismo jurídico de aplicación de los tributos indirectos. Debe distinguirse su configuración como poder-deber en sentido técnico-jurídico frente a la repercusión entendida en sentido puramente económico. Por último, en lo relativo a la circunstancia de que la Administración estime acreditada la repercusión de un tributo sobre terceros cuando su importe no se haya contabilizado, desde el año en que se abona, en concepto de anticipo al Erario público por un impuesto indebido, como crédito en el activo del balance de la empresa que reclama su devolución, procede recordar que en numerosas ocasiones también juega en este ámbito otro principio de honda raigambre: el de prudencia contable. VII. RELEVANCIA PARA ESPAÑA: En nuestro país nos encontramos con que la nueva Ley General Tributaria regula el procedimiento a seguir en la devolución de ingresos indebidos sin realizar una mención expresa de la necesidad de que, para proceder a dicha devolución, no se haya repercutido el tributo sobre otros sujetos. En consecuencia, formalmente nuestra legislación no es contraria a la doctrina sentada sobre este punto por el Tribunal de Luxemburgo. La trascendencia de este pronunciamiento para España afectará, en consecuencia, a la interpretació n y aplicación práctica de esta normativa llevada a cabo por nuestra Administración y órganos jurisprudenciales. Convendrá, pues, tener en cuenta las debidas cautelas, como se desprende de esta Sentencia, llegada la hora de la necesaria adecuación del Real Decreto 1163/1990. VIII. BIBLIOGRAFÍA: FALCÓN y TELLA, R., "Reconocimiento en vía económico-administrativa del derecho a la devolución de los ingresos que resulten indebidos de conformidad con el ordenamiento comunitario: la Res. TEAR Cataluña 12 de mayo 1999", Quincena Fiscal núm. 13, 1999, pág. 5; MARTÍN JIMÉNEZ, A. J. y CALDERÓN CARRERO, J.M., “Devolución de ingresos indebidos por infracción del Derecho Comunitario”, Noticias de la Unión Europea núm. 167, 1988, pág. 41; VILLAR EZCURRA, M.: “Devolución de ingresos indebidos. STJCE 28.11.2000, Roquete Frerés SA-Direction des services fiscaux du Pas-de Calais, As. C-88/99, Crónica Tributaria, número 98/2.001, págs. 183 y ss. , SERRANO ANTÓN, F.: Las devoluciones tributarias, Marcial Pons, 1.996.; CALDERÓN CARRERO, J. M.: “Algunas consecuencias jurídico-tributarias derivadas de la STJCE “Commerzbank”: devolución de ingresos tributarios indebidos y no residentes”, JT Aranzadi, Compendio 1.994/Tomo II; págs. 1241 y ss.; RODRÍGUEZ ÁLVAREZ, A.: “La devolución de ingresos indebidos”, Impuestos, La Ley, Compendio/Tomo II, 1.993; págs 259 y ss.; RODRÍGUEZ ONDARZA, J. A. Y RUBIO GUERRERO, J. J.: “El régimen fiscal de las devoluciones y su gestión en el Impuesto sobre el Valor Añadido”, Actualidad Tributaria, Compendio 1994/Tomo I; págs. D-603 y ss. HERRERA MOLINA, M. A.: “STJCE 21.9.2000, Kapniki Michaïldis AE, asuntos acumulados, C-441/98 y C-442/98: exacciones de efecto equivalente, exportaciones de tabacos, cotización a favor de un fondo social”, en la obra colectiva Comentarios de Jurisprudencia Tributaria del Tribunal de Justicia de las Comunidades Europeas, Años 2000-2001, Instituto de Estudios Fiscales, Madrid, 2002. LONGAS LAFUENTE, A.: “STJCE 24.09.2002, Grundig Italiana SpA. As. C-2551/00: Tributos nacionales contrarios al Derecho comunitario. Devolución de ingresos indebidos. Legislación nacional que reduce retroactivamente los plazos para ejercitar la acción. Compatibilidad con el principio de efectividad”, en la obra colectiva Comentarios de Jurisprudencia Tributaria del Tribunal de Justicia de las Comunidades Europeas, Año 2002, Instituto de Estudios Fiscales, Madrid, 2003. GARCÍA CARRETERO, B y GRAU RUIZ, A.: “STJCE 2.10.2003, Weber's Wine World Handels-GmbH, Ernestine Rathgeber, Karl Schlosser, BetaLeasing GmbH/Abgabenberufungskommission Wien, As. C-147/01: Impuestos indirectos. Impuesto sobre la venta de bebidas alcohólicas. Incompatibilidad con el Derecho comunitario. Devolución del impuesto”, en la obra colectiva Comentarios de Jurisprudencia Tributaria del Tribunal de Justicia de las Comunidades Europeas, Año 2002, Instituto de Estudios Fiscales, Madrid, 2004. VEGA BORREGO, F.A.: “Consecuencias de la incorrecta ejecución de las Directivas en materia tributaria”, Revista de contabilidad y tributación, 186, 1998, p. 57. CASANA MERINO, F.: La devolución de ingresos indebidos en materia tributaria, La Ley, Madrid, 1992.