Estudio de Preparación para la Jubilación 2014

Anuncio

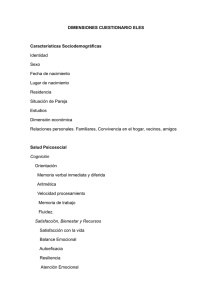

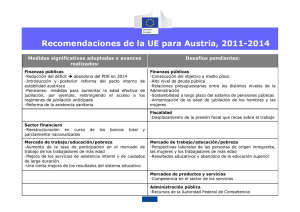

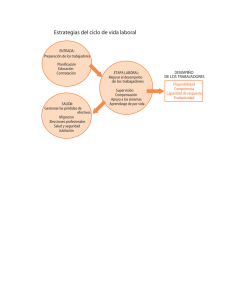

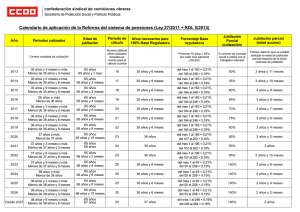

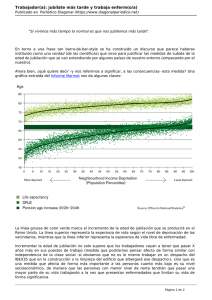

Contenidos Introducción 1 Conclusiones principales 1 Recomendaciones 1 El Estudio 2 1. El panorama de la jubilación 2 2. Aspiraciones y expectativas relacionadas con la jubilación 3 3. Planificación de la jubilación 4 4. Facilitar el ahorro 6 5. Una transición flexible hacia la jubilación 8 Introducción Conclusiones principales Los términos asociados a la jubilación son generalmente positivos: Los españoles son más propensos a asociar la jubilación con términos positivos, como «disfrute» (37%), «ocio» (34%) y «libertad» (33%), que con términos negativos. Sin embargo, éstos tampoco están lejos de los positivos, ya que el 22% de los encuestados eligió la palabra «inseguridad». La planificación de la jubilación debe mejorar: Tan solo una quinta parte (19%) de los trabajadores tiene un plan de pensiones por escrito, mientras que el 27% tiene un plan pero no por escrito. El 55% restante no tiene ningún plan de pensiones o no sabe que lo tiene. Las empresas son un recurso útil pero infrautilizado: En los casos en los que las empresas ofrecen planes de pensiones, dichos servicios se consideran muy útiles. Sin embargo, una mayoría de empleados (51%) afirma que su empresa no facilita ningún tipo de asistencia o plan de jubilación, y otro 14% no está seguro de que lo ofrezca. La jubilación inmediata es todavía frecuente en España: Aunque muchos países están realizando la transición hacia una jubilación gradual, la mayoría de los españoles todavía espera jubilarse por completo de manera inmediata (52%). Poco más de una quinta parte (21%) tiene previsto cambiar la forma de trabajar, por ejemplo a trabajos de media jornada a corto o largo plazo, mientras que el 13% indica que continuará trabajando exactamente igual que en este momento incluso una vez que alcance la edad de jubilación oficial. 1 España ocupa el decimotercer lugar en el ranking de preparación para la jubilación: La puntuación de España en el Índice de Preparación para la Jubilación de Aegon (ARRI, según sus siglas en inglés) es de 5 (sobre un total de 10) y ocupa el decimotercer lugar de nuestra clasificación mundial formada por 15 países. La puntuación es baja, lo que indica que de media los españoles no están preparados para la jubilación. Recomendaciones Llevar a la práctica la necesidad de ahorrar para la jubilación: Las personas son cada vez más conscientes de lo importante que es planificar su jubilación, pero esta medida por sí sola no es suficiente para fomentar mejores hábitos de ahorro. Los gobiernos y empresas deben ofrecer una relación clara y concisa de los beneficios de los que poder disfrutar en la jubilación, así como herramientas e información que las personas puedan utilizar para establecer sus propios objetivos de ahorro. Adoptar la jubilación activa y trabajar más tiempo: Los trabajadores creen que permanecerán activos más tiempo, incluso creen que seguirán trabajando una vez alcanzada la edad de jubilación. Trabajar más tiempo, más allá de la edad de jubilación impuesta o prevista, puede ayudar a los trabajadores a subsanar la falta de ahorros. Los gobiernos deben realizar los cambios necesarios en las leyes laborales y las empresas deben ajustar sus políticas de personal a esta nueva realidad. La realización de estos cambios será fundamental para el éxito de una jubilación gradual. Contemplar lo inesperado: Para no agotar sus ahorros para la jubilación, los trabajadores deberán incluir en sus planes de pensiones acontecimientos imprevistos, como puede ser la pérdida del trabajo, el tener que dedicarse al cuidado de otras personas, la incapacidad o la baja por enfermedad. Este plan de reserva podría incluir la creación de un fondo personal para emergencias o la contratación de un seguro en caso de incapacidad o desempleo. Esto ayudaría a los trabajadores a superar situaciones de dificultades económicas a corto plazo sin tener que sacrificar su jubilación. El Estudio Las conclusiones que presenta este estudio proceden de las respuestas de los españoles a una encuesta online realizada en 15 países, en la que participaron 16.000 personas mayores de 18 años. El trabajo de campo se llevó a cabo en enero y febrero de 2014. El estudio sobre la encuesta realizada a los 15 países, así como otros informes específicos de cada país y los materiales de investigación y comunicación, se pueden encontrar en www.aegon.com/en/home/research. Entre las cuestiones que se trataron en el estudio se incluyen las distintas actitudes respecto a la preparación para la jubilación, las cuales sirven como base para elaborar anualmente el Índice de Preparación para la Jubilación de Aegon (ARRI), así como la función que desempeñan gobiernos y empresas en proporcionar prestaciones de jubilación. En España fueron entrevistadas 900 personas en activo y 100 personas jubiladas para poder estudiar las diferencias entre las respuestas de los trabajadores y los que ya están jubilados. Todas las conclusiones se basan en los resultados de la encuesta española, salvo que se indique lo contrario. El Estudio no contempla a autónomos, estudiantes, amas de casa, desempleados o personas con incapacidad para trabajar, ya que cada uno de estos grupos presenta problemas específicos para planificar su jubilación que requieren intervenciones concretas de políticas públicas. El objetivo de nuestro estudio es ofrecer una perspectiva más amplia basada en la población activa y jubilada. 1. El panorama de la jubilación Como consecuencia de la crisis financiera, España introdujo una oleada de reformas de las pensiones. A partir de 2011, comenzaron a aplicarse una serie de políticas controvertidas con el fin de reforzar los desequilibrios fiscales vinculados a las generosas ayudas estatales. Entre dichas medidas se incluye el aumento de la edad obligatoria de jubilación, de los 65 a los 67 para 2027, y la ampliación del periodo utilizado para calcular la base de cotización. Aunque el resultado de estas primeras reformas indicó un movimiento positivo, la gravedad y la duración de la crisis financiera invirtió en gran medida muchos de los avances logrados. Unos ingresos fiscales más bajos de lo previsto, el desempleo crónico y los altos niveles de emigración de la población activa a otros estados de la UE son factores que contribuyeron a la inestabilidad de los mercados españoles de pensiones. A partir de este año se adoptarán nuevas medidas para completar la vinculación a un índice de prestaciones por jubilación1. En lugar de indexarlas automáticamente a la inflación, las pensiones subirán ahora a un tipo básico del 0,25 %, con la opción de un aumento adicional en caso de que el entorno económico sea favorable2. A partir de 2019, las pensiones estarán ligadas a proyecciones de la esperanza de vida o al «Índice de revalorización de las pensiones». En este informe se exponen los puntos de vista de empleados y jubilados españoles respecto al modo en el que el clima económico actual está afectando a su preparación para la jubilación. 1 Toyer, Julien and Ron Aksew (2013). Spain moves forward with tough pension reform: government document. Reuters [online] http://www.reuters.com/article/2013/09/17/us-spain-pensions-idUSBRE98G0YK20130917 2 La Moncloa [the Prime Minister’s Office] (2013), Parliament approves reform of pension system, The Government of Spain [online] http://www.lamoncloa.gob.es/IDIOMAS/9/Gobierno/News/2013/20131219_Pension_System.htm 2 2. Aspiraciones y expectativas relacionadas con la jubilación Figura 1. Combinación de expectativas sobre la economía y la situación financiera personal de los encuestados P. Respecto a los próximos 12 meses, ¿cómo cree usted que será la economía española? (Base: Todos los encuestados) P. Respecto a los próximos 12 meses, ¿cómo cree usted que será su situación económica personal? (Base: Todos los encuestados) 2% 2% 30% 28% 40% 46% 29% 23% La economía Su situación económica personal Mientras España ha empezado a mostrar signos de salida de la crisis, el 70% de los encuestados cree que su situación económica permanecerá igual o empeorará durante los próximos doce meses. El porcentaje de aquellos que creen que mejorará (30%) es ligeramente más optimista que el de otras economías desarrolladas. Dicho esto, aproximadamente tres cuartas partes (72%) cree que el panorama que se presenta para las jubilaciones del futuro es, en conjunto, menos positivo que el de los jubilados actuales. Figura 2. Se prevé que la situación de las próximas generaciones de jubilados sea peor P. ¿Cree usted que las próximas generaciones de jubilados estarán en mejor o en peor situación que la población jubilada actual? (Base: Todos los encuestados) 5% 4% Mejor 19% Igual Peor 72% No lo sé A pesar de este contexto económico, los españoles continúan siendo bastante positivos respecto a su jubilación. Cuando se les pidió que eligieran palabras que asociaran con la jubilación, aproximadamente un tercio de ellos eligió términos como «disfrute» (37%), «ocio» (34%) y «libertad» (33%). Sin embargo, las connotaciones negativas de la jubilación no quedaban muy atrás, ya que también eligieron términos como «inseguridad» (22%) y «algo lejano» (21%) como las siguientes asociaciones más significativas. En conjunto, los españoles son un 19% más positivos que negativos en sus percepciones de la jubilación. 3 Figura 3. Disfrute, ocio y libertad son los términos más asociados con la jubilación P. De las siguientes palabras, ¿con cuáles de ellas asociaría más la jubilación? (Base: Todos los encuestados) Disfrute 37% Ocio 34% Libertad 33% Inseguridad 22% Algo lejano 21% Pobreza 14% Oportunidad 13% Mala salud 10% 3. Planificación de la jubilación Para analizar la falta de confianza en los planes de jubilación, hemos creado el Índice de Preparación para la Jubilación de Aegon (ARRI, de sus siglas en inglés Aegon Retirement Readiness Index), que contempla seis preguntas relacionadas con la actitud respecto a la responsabilidad personal, la concienciación, el conocimiento, la preparación, la sustitución de ingresos y los hábitos de ahorro. Al comparar las respuestas a estas preguntas, calificamos la preparación de los encuestados para la jubilación en una escala del 1 al 10. Una puntación baja se considera cualquier puntuación inferior a 6, una puntuación media corresponde a una puntuación entre 6 y 8, y una puntuación alta a una puntuación de 8 o más. En comparación con el año anterior, se ha observado una mejora generalizada en las puntuaciones, y España no es una excepción. Figura 4. Puntuaciones del Índice de Preparación para la Jubilación 2012 - 2014 Puntuación del Índice de Preparación para la Jubilación de los españoles 2012 2013 2014 Media global de 2014 5.0 4.4 5.0 5.8 Con una puntuación en el Índice de 5 sobre 10, España adelanta a Hungría en 2014, pero continúa estando a la zaga del conjunto, ya que la mejora de la puntuación hace que España avance del segundo al tercer puesto por la cola entre los países encuestados. India y Brasil se incluyeron este año y ahora lideran la clasificación mundial. España experimentó un aumento de 0,6 puntos con respecto a 2013, una mejora que se puede atribuir a ganancias en todas las mediciones del Índice. En particular, la mejora más importante se observó en la planificación, la concienciación y el conocimiento. La proporción de trabajadores que considera que sus planes de jubilación están bien elaborados aumentó del 18% al 32%, mientras que también se observó un aumento del 13% en el porcentaje de trabajadores que eran conscientes de la necesidad de disponer de un plan de pensiones y que conocían las cuestiones económicas relacionadas con la jubilación, alcanzando un 46% y un 53%, respectivamente. El porcentaje de ahorradores habituales también aumentó de un 19% a un 27% durante este periodo. 4 Figura 5. España ocupa el decimotercer lugar en el ranking de preparación para la jubilación en 2014 6,8 5,8 4,6 4,9 5,0 5,1 5,4 2012 (10 países) 5,4 5,4 6,0 5,7 2013 (12 países) 6,0 6,1 6,2 7,0 6,2 2014 (15 países) La escasa planificación de la jubilación en España ayuda a explicar los motivos por los que la puntuación en el Índice es tan baja. Tan solo una quinta parte (19%) dispone de un plan por escrito, mientras que un 27% tiene un plan pero no lo tiene por escrito y el 55% restante no tiene ningún plan o no sabe que lo tiene. Más de tres cuartas partes (77%) de los trabajadores no sabe o no tiene ningún tipo de seguro de protección de ingresos. Figura 6. Aproximadamente la mitad de los trabajadores no tiene ningún plan de jubilación P. De las siguientes opciones, ¿cuál de ellas describe mejor su estrategia de planificación de su jubilación? (Base: No jubilados) 7% 48% Tengo un plan por escrito 19% 27% Tengo un plan, pero no por escrito No tengo ningún plan No lo sé 5 Figura 7. La mayoría de los españoles no tiene ningún plan alternativo para la jubilación P. En caso de que no pueda seguir trabajando antes de llegar a la edad de jubilación planificada, ¿tiene algún «plan alternativo» que le facilite ingresos? (Base: No jubilados) 10% 23% Sí No 67% No lo sé 4. Facilitar el ahorro Con una recuperación económica inestable y uno de los salarios mínimos más bajos de la UE, los encuestados españoles mencionan la perspectiva de un aumento de salario (46%) como el incentivo más importante para poder ahorrar para su jubilación. Como era de esperar, la falta de dinero es la causa más mencionada como impedimento para el ahorro por parte de dos tercios (69%) de los encuestados. Figura 8. La falta de ingresos es el principal obstáculo para el ahorro P. En sus circunstancias actuales, ¿diría usted que la falta de ingresos para invertir es un obstáculo para poder ahorrar para la jubilación? (Base: No jubilados) 13% Sí, es un obstáculo 18% No, no es un obstáculo 69% No lo sé Son muchos los obstáculos que impiden recuperar la estabilidad económica en España, sobre todo con una tasa de desempleo juvenil que supera a la tasa de desempleo nacional del 26,03% (en el cuarto trimestre de 2013). Tras el éxodo de población activa española al extranjero en busca de empleo, el envejecimiento de la población se ha acelerado. Según las estimaciones actuales, en el año 2045, más del 30% de la población total española estará en edad de jubilarse3. Para los trabajadores españoles, el segundo mejor incentivo para ahorrar para la jubilación sería un entorno económico más estable (39%). Figura 9. El aumento de salario y de la estabilidad económica son los principales incentivos para el ahorro P. De las siguientes opciones, ¿cuál de ellas le animaría a ahorrar para la jubilación? (Base: No jubilados) Aumento de salario 46% Entorno económico más estable 39% Mayores desgravaciones sobre productos de ahorro a largo plazo y productos de jubilación Mejor protección jurídica en caso de que me vendan un mal producto Un mejor plan de jubilación de mi empresa 25% 25% 25% Mayor confianza en el rendimiento de los mercados de inversión Productos de inversión más sencillos que pueda entender (menos jerga) Información mejor y más frecuente sobre mis ahorros para la jubilación Otras 20% 18% 18% 2% 3 European Commission (2012), Spain in The 2012 Aging Report, EC [online] http://ec.europa.eu/economy_finance/publications/european_economy/2012/pdf/ee-2012-2_en. pdf 6 El valor medio de una pensión pública, respecto a los ingresos medios de un trabajador que desarrolle una carrera completa y que haya ingresado en el mercado laboral en 2008, es del 81,2% en España4. Esta cifra estaba muy por encima de la media de la OCDE del 57,3%. La tasa de sustitución prevista se ha reducido en los últimos años, con un 73,9% en 2011, pero los materiales facilitados por las empresas para preparar a sus trabajadores de cara a la nueva realidad de la jubilación en España continúan siendo escasos. La mayoría de los trabajadores (51%) afirma que su empresa no facilita ningún tipo de asistencia para la jubilación o servicio de planificación, mientras que el 14% no lo sabe. Sin embargo, en los casos en los que sí se perciben estos servicios, se consideran muy útiles. Por ejemplo, el 62% de los trabajadores que disponen de blogs de la empresa o de grupos de contactos online consideran estos servicios muy útiles o extremadamente útiles. Figura10. Aproximadamente dos tercios de las empresas no ofrecen servicios de jubilación P. ¿Le facilita su empresa (o el administrador de los planes de pensiones de su empresa) alguno de los siguientes servicios? (Base: No jubilados) Material de formación 13% Sitio web de la empresa/su administrador de los planes de pensiones 13% Declaración del plan de pensiones anual 9% Herramienta(s) online de modelado de pensiones 7% Reuniones/seminarios por Internet sobre su pensión /ahorros para la jubilación Otros 6% 2% Ninguno de los anteriores No lo sé 51% 14% El porcentaje de población activa española que dispone de un plan de pensiones privado es relativamente bajo, con un 18,6%5. La gran mayoría de estos regímenes son planes personales, más que profesionales, y todos ellos se gravan en el momento de retirar los fondos. El valor monetario en ahorro mediante estos regímenes es cuestionable y, realmente, es más un vehículo para el aplazamiento del pago de impuestos que para el ahorro. Los costes de administración de los planes de pensiones en España también son excesivamente altos, y su rendimiento se encuentra entre los peores de los de la OCDE. El modo en el que los españoles prefieren recibir sus ahorros para la jubilación difiere significativamente. La gran mayoría de los encuestados que participaron en nuestro estudio preferían un pago regular procedente de sus ahorros para la jubilación (32%), mientras que un 23% prefiere combinar esta opción con el pago de una cantidad fija y el 24% prefiere recibir una única paga, con la intención de reinvertirla según algunos de los encuestados de este grupo. 4 OECD (2011), Pensions in Spain: Policies for a sustainable recovery, OECD [online] http://www.oecd.org/spain/44686629.pdf 5 OECD (2013),Coverage of private pensions, in Pensions at a Glance 2013, OECD, p 189 [online] http://www.oecd.org/pensions/public-pensions/OECDPensionsAtAGlance2013.pdf 7 Figura11. La mayoría prefiere recibir una paga anual o una paga regular con una cantidad fija P. Cuando se jubile, ¿cómo preferiría recibir sus ahorros para la jubilación? (Base: No jubilados) 10% Recibir una única paga 16% 11% 8% 23% Recibir una única paga y reinvertirla en un instrumento con impuestos diferidos Recibir un ingresos regulares (como un pago de anualidades) Recibir una mezcla de suma fija e ingresos regulares No aplicable. No tengo ahorros para la jubilación 32% No lo sé Con la ampliación de la edad impuesta para recibir una pensión estatal hasta los 67 años, la reducción gradual de horas de trabajo que algunos trabajadores realizan en los últimos años de su vida laboral, por ejemplo trabajando a tiempo parcial, implicaría una reducción de la pensión estatal. El salario de esos últimos años sería más bajo y, por lo tanto, la base utilizada para calcular la pensión estatal sería menos favorable. Los coeficientes son positivos en el caso de trabajar más allá de la edad de jubilación, dependiendo de la cantidad total de años trabajados (2,75% por 25 a 37 años de cotización en la Seguridad Social, y 4% por más de 37 años). Sin embargo, debido a la generosa tasa de sustitución, lo que de otro modo sería un incentivo positivo para continuar trabajando, puede no ser suficiente si el importe de la pensión en el momento de la jubilación ya se considera adecuado. 5. Una transición flexible hacia la jubilación La mayoría de los españoles espera poder jubilarse por completo de manera inmediata (52%). Poco más de una quinta parte (21%) tiene previsto cambiar la forma de trabajar, como por ejemplo trabajar media jornada a corto o largo plazo, mientras que el 13% indica que continuará trabajando exactamente igual que en este momento incluso una vez que alcance la edad de jubilación oficial. Sin embargo, según los encuestados, el 63% de las empresas españolas no facilita, o no sabe si lo hace, ninguna ayuda para la jubilación gradual. Lamentablemente, esta tendencia no parece estar mejorando. La mitad (50%) de los trabajadores comenta que su empresa le ofrece «aproximadamente el mismo» nivel de información y asistencia que hace tres años, y tan solo el 5% considera que ahora se hacen más cosas. Figura 12. La mayoría tiene previsto jubilarse inmediatamente al alcanzar la edad de jubilación oficial P. Pensando en el futuro, ¿cómo prevé realizar la transición a la jubilación? (Base: No jubilados/semijubilados) Dejaré de trabajar inmediatamente y me jubilaré por completo 12% 1% Cambiaré la forma en que trabajo (p. ej. a tiempo parcial o con contratos temporales) pero solo durante un tiempo antes de que finalmente deje el trabajo remunerado 6% 13% 15% 52% Seguiré trabajando como hasta ahora. La edad de jubilación no cambiará la forma en que trabajo Cambiaré la forma en que trabajo (p. ej. a tiempo parcial o con contratos temporales) y continuaré realizando trabajos remunerados durante la jubilación mientras tenga capacidad para ello Otras No lo sé 8 Figura 13. Aproximadamente la mitad de las empresas no ofrece ningún plan adaptado para los trabajadores en edad de jubilación P. De los siguientes servicios, ¿cuál de ellos ofrece su empresa para ayudar a sus empleados a jubilarse gradualmente? (Base: No jubilados) La opción de pasar de trabajar a tiempo completo a trabajar a tiempo parcial Trabajo más adecuado para trabajadores de edad (p. ej. menos estresante o menos exigente físicamente) 16% 13% Nueva formación o nueva capacitación 8% Asesoramiento económico 8% 7% La empresa facilita la atención sanitaria en la jubilación Planes de jubilación flexibles que permitan trabajar más tiempo que hasta la edad habitual para jubilarse Otros 5% 2% 47% Ninguno de los anteriores No lo sé 16% Figura 14. Muy pocos trabajadores creen que su empresa les facilita más información y ayuda que hace 3 años P. En general, y en comparación con hace 3 años, ¿ofrece ahora su empresa más, menos o aproximadamente la misma ayuda a sus empleados para planificar su jubilación? (Base: No jubilados) Más 5% 20% 13% Menos La misma 12% No lo sé 50% No aplicable: mi empresa no facilita ayuda para el plan de jubilación de los empleados Disclaimer Este informe contiene solo información general y no constituye una solicitud u oferta. No se pueden derivar derechos de este informe. Aegon, sus socios y sus filiales no garantizan, ni aseguran, la exactitud o la exhaustividad de la información contenida en este informe. Relación con medios Teléfono: +34 91 203 70 67 Email: [email protected] 9