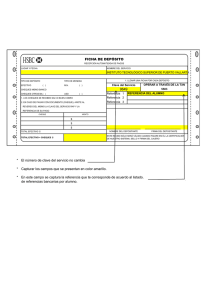

Contrato de la Cuenta Comercial - Información legal importante

Anuncio