UNIVERSIDAD POLITÉCNICA SALESIANA SEDE QUITO

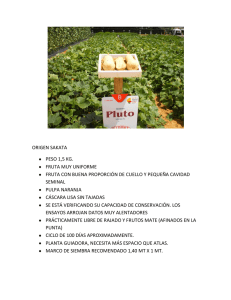

Anuncio