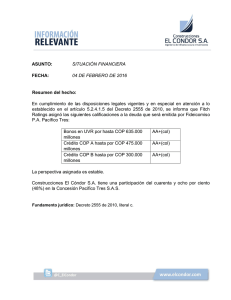

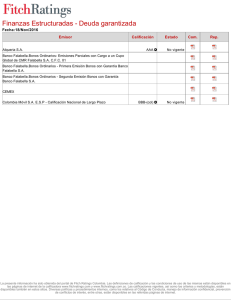

adendo - Superintendencia Financiera de Colombia

Anuncio