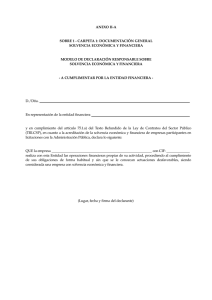

Indicadores de solvencia bancaria y

Anuncio