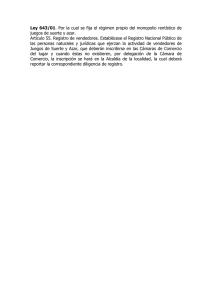

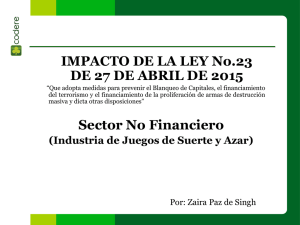

Guía para la adopción de un Sistema de Gestión del Riesgo de

Anuncio