Vista Previa - Francis Lefebvre

Anuncio

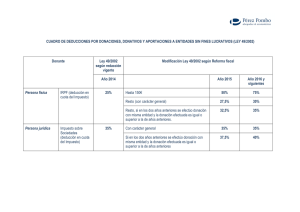

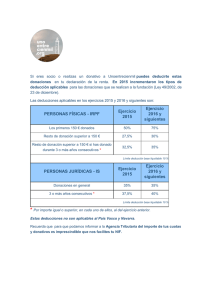

© Francis Lefebvre –1 MEMENTO EXPERTO FRANCIS LEFEBVRE Beneficios Fiscales y Entidades no Lucrativas Actualizado a 27 de octubre de 2015 4 © Francis Lefebvre Es una obra realizada por iniciativa y bajo la coordinación de la Redacción de Francis Lefebvre sobre la base de un estudio técnico cedido a la editorial por CARLOS COLOMER FERRÁNDIZ Inspector de Hacienda del Estado (excedente) Director del Departamento Fiscal del Colegio de Registradores de la Propiedad y Mercantiles de España Académico correspondiente de la Real Academia de Jurisprudencia y Legislación © Francis Lefebvre Lefebvre-El Derecho, S. A. Monasterios de Suso y Yuso, 34. 28049 Madrid. Teléfono: (91) 210 80 00. Fax: (91) 210 80 01 www.efl.es Precio: 35,36 € (IVA incluido) ISBN: 978-84-16268-91-7 Depósito legal: M-34926-2015 Impreso en España por Printing’94 Puerto Rico, 3. 28016 Madrid Cualquier forma de reproducción, distribución, comunicación pública o transformación de esta obra solo puede ser realizada con la autorización de sus titulares, salvo excepción prevista por la ley. Diríjase a CEDRO (Centro Español de Derechos Reprográficos, www.cedro.org) si necesita fotocopiar o escanear algún fragmento de esta obra. PLAN GENERAL © Francis Lefebvre 5 PLANGENERAL Plan general nº marginal Introducción . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 5 PARTE I. INCENTIVOS FISCALES AL MECENAZGO Capítulo 1. Donativos, donaciones y aportaciones . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10 Capítulo 2. Convenios de colaboración empresarial . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 400 Capítulo 3. Gastos en actividades de interés general . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 500 Capítulo 4. Programas de apoyo a acontecimientos de interés público . . . . . . . . . . . . . . . . . . . . . . 550 Capítulo 5. Incentivos fiscales al mecenazgo en las Comunidades Autónomas . . . . . . . . . . . . . . 670 PARTE II. RÉGIMEN FISCAL DE LAS ENTIDADES SIN FINES LUCRATIVOS Capítulo 1. Requisitos de las entidades sin fines lucrativos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 820 Capítulo 2. Impuesto sobre Sociedades . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 1100 Capítulo 3. Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados 1330 Capítulo 4. Impuesto sobre el Valor Añadido . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 1380 Capítulo 5. Tributos Locales . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 1410 © Francis Lefebvre ABREVIATURAS 7 ABREVIATURAS Abreviaturas AEAT AN art. CC CCAA Const CV DGT IIVTNU IP IRNR IRPF IS ISD ITP y AJD IVA IVTM L LF LGT LHL LIRNR LIRPF LIS LITP LIVA NF O OM RD RDLeg RIRPF RITP TEAC TJUE TS TSJ Agencia Estatal de la Administración Tributaria Audiencia Nacional Artículo Código Civil Comunidades Autónomas Constitución Española Consulta vinculante Dirección General de Tributo Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana Impuesto sobre el Patrimonio Impuesto sobre la Renta de No Residentes Impuesto sobre la Renta de las Personas Físicas Impuesto sobre Sociedades Impuesto sobre Sucesiones y Donaciones Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados Impuesto sobre el Valor Añadido Impuesto sobre Vehículos de Tracción Mecánica Ley Ley Foral Ley General Tributaria (L 58/2003) Ley Reguladora de las Haciendas Locales (RDLeg 2/2004) Ley del Impuesto sobre la Renta de No Residentes (RDLeg 5/2004) Ley del Impuesto sobre la Renta de las Personas Físicas (L 35/2006) Ley del Impuesto sobre Sociedades (L 27/2014) Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (RDLeg 1/1993) Ley del Impuesto sobre el Valor Añadido (L 37/1992) Norma Foral Orden Orden Ministerial Real Decreto Real Decreto Legislativo Reglamento del Impuesto sobre la Renta de las Personas Físicas (RD 439/2007) Reglamento del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (RD 828/1995) Tribunal Económico Administrativo Central Tribunal de Justicia de la Unión Europea Tribunal Supremo Tribunal Superior de Justicia © Francis Lefebvre INTRODUCCIÓN 9 INTRODUC IÓN Introducción Los sistemas fiscales modernos persiguen primariamente la obtención de ingresos para las Haciendas Públicas pero, al mismo tiempo, intentan orientar la acción privada hacia aquellos objetivos que se estiman merecedores de protección. En esta línea se encuentran los incentivos que se analizan, intentándose describir los sistemas de protección fiscal que encuentran las entidades sin fines lucrativos, entidades que constituyen la denominada economía social y solidaria y configuran el denominado Tercer sector (fundaciones, asociaciones de utilidad pública, organizaciones no gubernamentales, etc.). El Tercer sector se distingue de los sectores privado y público de la economía, englobando el sector privado las actividades del mercado que tienen como fin la búsqueda de beneficios y el sector público la actividad realizada por las Administraciones. A medio camino de ambos se encuentra el Tercer sector, caracterizado por la presencia del sector privado en actuaciones sin ánimo de lucro cuya finalidad es de naturaleza general y pública. Dicha actividad se estima merecedora de protección e impulso en cuanto que supone la colaboración particular en la consecución de fines de interés general. Prueba de ello es la aprobación reciente de la L 43/2015, del Tercer Sector de Acción Social y la L 45/2015, de Voluntariado. La protección o beneficio fiscal se articula en un doble sentido: por una parte, primando a la persona o entidad que realiza aportaciones en favor de las entidades merecedoras de protección; por otra parte, estableciendo un régimen fiscal favorable en las entidades citadas. En España esto nos permite decir que los incentivos fiscales se conceden en un doble sentido: en favor de quienes patrocinan gratuitamente a las entidades que se entienden merecedoras de dicho apoyo (mediante donativos, aportaciones u otras formas de mecenazgo); y en favor de las entidades sin fines lucrativos. Con base en lo anterior, el contenido del libro alcanza a numerosos sujetos desde diversas perspectivas: personas físicas que no sean empresarios o profesionales, personas físicas o jurídicas que actúen como empresarios o profesionales y entidades sin fines lucrativos. Por último, en cuanto a la regulación básica en esta materia, a nivel de territorio nacional se recoge en la L 49/2002, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo y RD 1270/2003, por el que se aprueba el Reglamento para la aplicación del régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo. A nivel de Territorios Forales, la regulación se contiene en un conjunto de normas de las que destacan como más relevantes las siguientes: — Araba: NF Araba 16/2004, de régimen fiscal de las entidades sin fines lucrativos e incentivos fiscales al mecenazgo y DF Araba 60/2004, por el que se aprueba el Reglamento para la aplicación del régimen fiscal de las entidades sin fines lucrativos e incentivos al mecenazgo. — Bizkaia: NF Bizkaia 1/2004, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo y DF Bizkaia 129/2004, por el que se aprueba el Reglamento para la aplicación del régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo. — Guipúzcoa: NF Gipuzkoa 3/2004, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo y DF Gipuzkoa 87/2004, por el que se aprueba el Reglamento para la aplicación del régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo. — Navarra: LF Navarra 10/1996, reguladora del régimen tributario de las fundaciones y de las actividades de patrocinio; LF Navarra 8/2014, reguladora del mecenazgo cultural y de sus incentivos fiscales en la Comunidad Foral de Navarra y DF Navarra 613/1996, por el que se aprueba la estructura y funcionamiento del Registro de Fundaciones. En las Comunidades Autónomas de régimen común no existen apenas singularidades dado que, a diferencia de lo que ocurre con los territorios forales, tienen acotado su campo de trabajo a los incentivos fiscales al mecenazgo, sin alcanzar a la fiscalidad de las propias entidades beneficiarias. 5 7 PARTE PRIMERA © Francis Lefebvre PARTE PRIMERA Incentivos fiscales al mecenazgo PARTEPRIMERA 11 DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre 13 CAPÍTULO 1 Donativos, donaciones y aportaciones DONATIVOS,DONACIONESYAPORTACIONES A. B. C. D. Requisitos de los donativos, donaciones y aportaciones . . . . . . . . . . . . . . . . . . . . . . . . . . Beneficios fiscales concedidos al donante o aportante . . . . . . . . . . . . . . . . . . . . . . . . . . . Régimen especial para las donaciones a partidos políticos . . . . . . . . . . . . . . . . . . . . . . Donativos, donaciones y aportaciones en los Territorios Forales . . . . . . . . . . . . . . . . . . . . 20 130 210 240 La colaboración privada a la consecución de fines de interés general se protege fiscalmente incentivando la colaboración de las personas físicas o jurídicas, residentes o no residentes, con las entidades sin fines lucrativos mediante un amplio elenco de operaciones, así como otorgando un conjunto de beneficios fiscales a las propias entidades receptoras de las aportaciones (nº 1100 s.). Por lo que afecta a los beneficios fiscales concedidos a las aportaciones, donativos, gastos, convenios, etc. efectuados por personas físicas o jurídicas en favor de entidades sin fines lucrativos, su regulación se recoge en las siguientes normas: a) A nivel estatal: en la L 49/2002 y RD 1270/2003. b) En el ámbito autonómico: las singularidades autonómicas se abordan conjuntamente en el nº 670 s., dedicado a los incentivos fiscales al mecenazgo en las comunidades autónomas de régimen común. c) En el ámbito foral: la regulación se contiene en un conjunto de normas de las que destacan, como más relevantes, las siguientes: — Araba: NF Araba 16/2004. — Gipuzkoa: NF Gipuzkoa 3/2004. — Bizkaia: NF Bizkaia 1/2004. — Navarra: LF Navarra 10/1996. A este respecto, indicar la diferencia importante entre las comunidades forales y las de régimen común ya que, mientras las primeras pueden incidir no sólo en los incentivos fiscales al mecenazgo sino en los beneficios fiscales a las propias entidades beneficiadas, en el caso de las últimas, tienen acotado su campo de trabajo a los incentivos fiscales al mecenazgo, sin alcanzar a la fiscalidad de las propias entidades beneficiarias. 10 12 A. Requisitos de los donativos, donaciones y aportaciones Los donativos, donaciones y aportaciones fiscalmente protegidos son aquellos que han de reunir determinados requisitos y a los que se les conceden ciertos beneficios. En cuanto a los requisitos que deben respetar los donativos, donaciones y aportaciones para disfrutar de beneficios fiscales son los siguientes: — efectuarse en favor de entidades beneficiarias del mecenazgo (nº 25 s.); — tener un contenido determinado (nº 40 s.); — ser evaluables económicamente (nº 72 s.); — ser donaciones y aportaciones irrevocables, puras y simples (nº 95 s.); — estar justificados (nº 100 s.); y — ser efectuados en el momento adecuado (nº 110 s.). 20 14 DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre 1. Entidades beneficiarias del mecenazgo (L 49/2002 art.2, 16 y disp.adic.5ª a 10ª) 25 28 Sólo son entidades beneficiarias las que reúnan los requisitos previstos en la norma (nº 820 s.), que comprende dos grandes categorías de entidades: las entidades privadas sin fines lucrativos y determinadas entidades públicas. Hemos de tener presente que el ámbito de entidades beneficiarias del mecenazgo es superior al de las entidades sin fines lucrativos recogidas en la L 49/2002, según resulta tanto de las propias disposiciones adicionales de la L 49/2002 como de diversas disposiciones especiales. A estos efectos, las entidades beneficiarias son las siguientes: — Entidades sin fines lucrativos (nº 820 s.); — Fundaciones (nº 842 s.); — Asociaciones de utilidad pública (nº 852 s.); — Organizaciones no gubernamentales de desarrollo (nº 868 s.); — Fundaciones extranjeras (nº 886 s.); — Entidades deportivas (nº 889 s.); — Entidades religiosas (nº 900 s.); — Academias (nº 956); — Entidades benéficas de construcción (nº 961); — Cruz Roja (nº 937); — ONCE (nº 940 s.); — Federaciones y asociaciones de las entidades sin fines lucrativos (nº 897); y — Los partidos políticos (nº 930). Asimismo, existen otras entidades beneficiarias del mecenazgo que se han de tener en consideración: — Estado, las Comunidades Autónomas y las Entidades Locales, y sus Organismos autónomos (nº 914); — Universidades Públicas y Colegios Mayores adscritos (nº 917 s.); — Instituto Cervantes, Institut Ramon Llull y las demás instituciones con fines análogos (nº 921 s.); y — Organismos Públicos de Investigación dependientes de la Administración General del Estado (nº 927). Precisiones 1) Para tener derecho a la deducción por donativos, la entidad donataria debe ser una de las mencionadas en la L 49/2002 art.2, 16 y disp.adic.5ª a 10ª; de no ser así, ha de ser una fundación legalmente reconocida que rinda cuentas al órgano del protectorado correspondiente, o bien una asociación declarada de utilidad pública (DGT CV 25-7-07 ). 2) No tiene la consideración de entidad beneficiaria del mecenazgo si la fundación es una entidad parcialmente exenta, y no una entidad sin fines lucrativos de la L 49/2002 (DGT CV 20-6-07 ). 3) No es posible la aplicación de los beneficios fiscales a las donaciones, subvenciones o cuotas de los asociados percibidas por una asociación sin ánimo de lucro —parcialmente exenta del IS— cuyo objeto es participar en la gestión de una sociedad anónima deportiva, ejercitando para ello los derechos inherentes a las acciones de dicha sociedad en calidad de propietaria, usufructuaria o cesionaria, ya que dicha entidad ni tiene una finalidad general, ni se observa en la misma una ausencia de ánimo de lucro. Por tanto, los ingresos derivados de dichas acciones están sujetos al IS; en cuanto a las donaciones o cuotas que se utilicen para financiar la actividad económica desarrollada, están sujetas y no exentas al impuesto (DGT CV 16-6-15 ). V163-07ED 24327 V132-07ED 24590 V1894-15ED 13797 32 Aplicación del beneficio a donativos, donaciones o aportaciones a enti- dades no residentes Se ha planteado la duda sobre la posibilidad de aplicar las deducciones fiscales a entidades de utilidad pública no residentes en territorio español. En un principio, los beneficios fiscales concedidos a las donaciones, donativos y aportaciones, contemplados en la Ley se prevén únicamente de aplicación al ámbito español, en cuanto que se aplican tan sólo a donaciones efectuadas en favor de entidades residentes en España. Sin embargo, se está abriendo paso la viabilidad DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre 15 de aplicar los beneficios fiscales por donativos, donaciones o aportaciones efectuados a entidades no residentes en España (ver nº 1110 s.). A estos efectos, la doctrina administrativa española ha venido entendiendo que para poder conceder un beneficio fiscal a una donación, debe poderse verificar la correcta aplicación de la misma a los fines de interés general perseguidos por la entidad receptora de la misma. Dicho control, por tanto, sólo puede ejercerse si la beneficiaria está sometida a la normativa española, por lo que se rechaza el beneficio a un donativo efectuado en favor de una asociación sin ánimo de lucro domiciliada en Italia (DGT 8-9-00 ) Esta doctrina, sin embargo, ha sido cuestionada y podríamos decir que superada, desde la jurisprudencia europea, en la misa línea que la interna española, a partir del análisis de las restricciones de la normativa citada a la luz del principio de libertad de circulación de capitales. Entiende que se vulnera la libertad de circulación de capitales que ordena el tratado de la Unión cuando un Estado miembro no concede a las donaciones efectuadas por sus residentes, a entidades sin fin lucrativo residentes en otros Estados miembros, los mismos incentivos fiscales que concede a las donaciones a favor de entidades sin fin de lucro nacionales (TJUE 27-1-09, asunto C-318-07; TJUE 16-6-11, asunto C-10/10). A este respecto, hay que tener en cuenta que la jurisprudencia del TJUE no establecen el principio de deducibilidad fiscal de cualquier donación efectuada en el espacio europeo en favor de una entidad no lucrativa, sino que permiten e incluso exigen que se efectúe un test de equivalencia o comparabilidad por las autoridades del Estado que aplique el incentivo, a fin de comprobar la identidad de los aspectos esenciales de la donación efectuada con respecto a los requisitos exigidos internamente en cada país. 158-0ED 15817 Por su parte, la jurisprudencia interna, en concreto, el TSJ Madrid ha mantenido que el Derecho comunitario debe prevalecer sobre el Derecho nacional de cada Estado, correspondiendo a los jueces nacionales salvaguardar la efectividad del Derecho comunitario. La libertad de circulación de capitales dentro de la Unión Europea deslegitima un trato desigual por razón del Estado de residencia (TSJ Madrid 19-11-13, EDJ 231459; TSJ Madrid 21-11-13, EDJ 231463). Por su parte, la Audiencia Nacional considera que no hay ninguna razón que justifique, desde la perspectiva del Derecho comunitario, la diferencia de trato entre las donaciones efectuadas a entidades de utilidad pública (entidades beneficiarias del mecenazgo en los términos recogidos en la L 49/2002 art.16), por la sola razón de su lugar de residencia; la mencionada Ley debe interpretarse conforme a las normas, principios y exigencias del Derecho comunitario, sin que la utilidad pública —la L 49/2002 habla del tercer sector, esto es, la participación privada en actividades de interés general— pueda ser constreñida a las que realicen las entidades residentes en España o cuyos fines beneficien, de forma exclusiva o no, a ciudadanos españoles (AN 16-10-14, EDJ 1186335). La claridad de esta jurisprudencia y la identidad del asunto con el resuelto por el TJUE 27-1-09, asunto C-318-07, hacen innecesario plantear cuestión prejudicial al efecto, en virtud de los principios del acto claro y del acto aclarado —aunque puede entenderse aclarado por la remisión que la citada sentencia hace al TJUE 14-9-06, asunto C-386/04—. Conviene recordar que se trata siempre de relaciones entre Estados miembros de la Unión europea, no siendo en principio extrapolable esta doctrina a las relaciones con otros estados ajenos a la Unión. Rec3 /1 Rec31/1 Rec 41 4/ 1 Precisiones Como el análisis se ha realizado desde la perspectiva de los donativos, donaciones o aportaciones efectuadas a la entidad no residentes, ver nº 1110 s., a efectos de determinar hasta qué punto pueden dichas entidades disfrutar de los beneficios fiscales contemplados en la L 49/2002 y en el régimen especial del IS. 35 16 DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre 2. Contenido de la donación, donativo o aportación (L 49/2002 art.17.1) 40 42 La donación, donativo o aportación que se protege fiscalmente, puede efectuarse de diversas formas y tener distinto contenido, distinguiéndose los siguientes: a) Donativos y donaciones dinerarios, de bienes o de derechos (nº 48 s.). b) Cuotas de afiliación a asociaciones que no se correspondan con el derecho a percibir una prestación presente o futura (nº 55 s.). c) Constitución de un derecho real de usufructo sobre bienes, derechos o valores, realizada sin contraprestación (nº 65). d) Donativos o donaciones de bienes que formen parte del Patrimonio Histórico Español, que estén inscritos en el Registro general de bienes de interés cultural o incluidos en el Inventario general (nº 68). e) Donativos o donaciones de bienes culturales de calidad garantizada en favor de entidades que persigan entre sus fines la realización de actividades museísticas y el fomento y difusión del patrimonio histórico artístico (nº 70). A todos los donativos, donaciones y aportaciones se les exige que sean puros y simples, entendido en el sentido de que todos ellos han de responder a la idea de gratuidad total—siendo reforzada esa idea para alguno de los supuestos al aludir a que no tengan derecho a percibir una prestación—. Dicha característica excluye por supuesto del contenido beneficioso fiscalmente a las donaciones remuneratorias —que responden a servicios prestados— y a las modales u onerosas, al imponerse al donatario un gravamen inferior al valor de lo donado. Del mismo modo parece alcanza la exclusión a las donaciones con reserva de facultad de disponer dada la posible reversión de lo donado al donante. Precisiones 1) Se niega el beneficio fiscal a la cesión del usufructo temporal de un inmueble condicionada a que la sociedad mercantil donante tenga la explotación de la residencia, ya que dicho condicionamiento impide calificar a las donaciones como puras y simples (DGT CV 3-1-11 ). Ver también nº 65. 2) Se acepta el beneficio fiscal para la donación efectuada a un ayuntamiento para que este adquiera determinadas esculturas, al no suponer dicha condición una carga onerosa o remuneratoria para el ayuntamiento (DGT CV 10-2-06 ). 3) Se aplica la bonificación en la cesión gratuita mediante escritura pública de un apartamento propiedad de la presidenta de una asociación sin ánimo de lucro a la misma, para que la asociación pueda establecer en él su sede social mientras dure su mandato (DGT CV 13-6-11 ). 4) El deseo expresado por el donante al efectuar la donación de que la cantidad donada se destinase a la compra de productos de primera necesidad para las personas del municipio en riesgo de exclusión social no impide la aplicación de la deducción, pues se trata de un donativo de carácter irrevocable, puro y simple y realizado con ánimo de liberalidad (DGT CV 6-10-14 ). 5) En una donación hecha por un profesor de una universidad destinada a la investigación, como el propio donante será receptor de parte de las cantidades donadas, no se cumple la exigencia de tratarse de donativos, donaciones y aportaciones irrevocables, puros y simples, por lo que no genera el derecho a la aplicación de la deducción por donaciones en su declaración del IRPF (DGT CV 26-3-15 ). V0 2-1ED 781 V0245-06ED 493013 V1524-1ED 23 96 V265-14ED 201854 V0943-15ED 6032 48 Donativos y donaciones dinerarios, de bienes o de derechos (L 49/2002 A diferencia de lo que ocurría con la redacción anterior, actualmente no existe duda sobre la posible deducción de la donación de derechos, siendo quizás el supuesto más frecuente la constitución de un derecho real de disfrute —principalmente, usufructo (nº 65)—. A estos efectos, los donantes tienen derecho a practicar las deducciones relativas al mecenazgo por los donativos y donaciones dinerarios de bienes y derechos realizados a favor de entidades que cumplan los requisitos previstos por la propia Ley, sin que se exija que contribuyan a la realización de las actividades que efectúen en cumplimiento de los fines de la entidad sin ánimo de lucro —a diferencia de la regulación art.17.1.a) DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre 17 anterior, en que era necesaria que la donación se aplicara directamente a los fines específicos de la entidad sin fin lucrativo—. Precisiones 1) En la donación de un patrimonio inmobiliario de una fundación, como dan derecho a practicar las deducciones los donativos y donaciones dinerarios de bienes y derechos realizados a favor de fundaciones que cumplan los requisitos previstos por la L 49/2002 —sin necesidad de que contribuyan a la realización de las actividades que efectúen en cumplimiento de los fines de la entidad sin ánimo de lucro—, unido al hecho de que la LIS reconoce la exención en el IS de las rentas que se pongan de manifiesto en el donante con ocasión de este tipo de donaciones, la sociedad donante puede aplicar los incentivos fiscales al mecenazgo, en relación con la totalidad del patrimonio inmobiliario donado (DGT 2-10-03 ). 2) La donación de unas tarjetas con saldo económico que pueden ser utilizadas para la adquisición de productos de la empresa donante, y que se van a ser distribuidas entre las personas en situación de necesidad que identifique la entidad sin fin lucrativo en el marco de sus programas caritativo-asistenciales, gozan para el donante de las deducciones previstas en la L 49/2002, teniendo la consideración de donativo dinerario de bienes. En cuanto a la entidad donataria, la recepción de las tarjetas tiene la consideración de renta exenta del IS (L 49/2002 art.6) (DGT CV 21-7-14 ). 3) La cesión gratuita de una vivienda a favor de Cáritas supone una adquisición a título gratuito inter vivos encuadrable dentro de los donativos de derechos, estando constituida la base de la deducción por el valor de mercado del derecho en el momento del devengo (DGT CV 26-11-10 ). 4) La donación de un equipo médico a un hospital público goza de los beneficios del régimen fiscal especial siempre que el hospital tenga la forma jurídica de fundación, se cumplan los requisitos de la L 49/2002 art.3 y se acoja al régimen fiscal contemplado en dicha Ley (DGT CV 22-2-06 ). 5) La donación consistente en la prestación de un servicio de transporte de forma gratuita no da derecho a practicar deducción alguna, ya que se trata de una prestación de servicios y no de una donación de bienes o derechos (DGT CV 28-6-07 ). 50 154-03ED 263486 V1971-4ED 1721 V2549-10ED 264791 V031-06ED 493048 V1403-07ED 24536 Cuotas de afiliación a asociaciones que no se correspondan con el derecho a percibir una prestación presente o futura (L 49/2002 art.17.1.b) 55 Como regla general, las cuotas satisfechas por los socios a las asociaciones de las que son miembros no tienen carácter deducible en el IRPF, por cuanto las aportaciones realizadas por este concepto no resultan asimilables a las aportaciones que se realizan a título de donación al no concurrir en aquellas las notas de voluntariedad y liberalidad. Sin embargo, excepcionalmente se han considerado asimilables a los donativos, a efectos de la práctica de la deducción correspondiente, las cuotas satisfechas por sus miembros a asociaciones declaradas de utilidad pública, cuando tal aportación se realice con ánimo de liberalidad, ánimo cuya prueba debe acreditarse con criterios de carácter objetivo, de forma que no se tienen en cuenta las motivaciones subjetivas de las personas que satisfacen tales cuotas. En estos casos, se ha de atender, en particular, a los derechos que, a cambio del pago de tales cuotas, otorguen a quienes las satisfacen los estatutos de la correspondiente asociación (DGT CV 23-12-14 ; CV 7-1-15 ). La existencia del ánimo de liberalidad resulta una cuestión de difícil determinación, puesto que depende de las concretas circunstancias que concurran en cada caso. Con carácter general, puede afirmarse que para la determinación de la existencia o no del ánimo de liberalidad debe acudirse a criterios de carácter objetivo, de forma que no se tienen en cuenta las motivaciones subjetivas de las personas que satisfacen tales aportaciones —en particular, a los derechos que, a cambio de su pago, otorguen a quienes las satisfacen los estatutos correspondientes— (DGT CV 30-10-12 ). V37-14ED 257634 DGT V019-15ED 17830 V2079-12ED 25015 Precisiones 1) Se presume que existe ánimo de liberalidad cuando las cuotas satisfechas no suponen una contraprestación de servicios, sino que se trata de una aportación voluntaria para cubrir los gastos generales de la asociación (DGT CV 7-1-15 ). 2) Son deducibles en el IRPF las cuotas de afiliación anuales satisfechas por los socios numerarios (personas con Síndrome de Down, así como sus padres, hermanos, abuelos y/o tutores legales, que tengan interés en servir a los fines de la Asociación) siempre que no V019-15ED 17830 58 18 DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre se correspondan con el derecho a percibir una prestación presente o futura (DGT CV13-6-08 ). En este sentido, no impide aplicar la deducción en el IRPF por las cuotas de afiliación de los socios, tanto ordinarios como colaboradores, cuando se reconoce el derecho a la recepción de información solicitada por estos a la asociación de utilidad pública, ya que no cabe entender que tal derecho se corresponda con el derecho a percibir una prestación presente o futura (DGT CV 8-2-08 ). 3) Las cuotas extraordinarias por ser miembro de la asociación, destinadas a sufragar la construcción de un nuevo centro de una asociación de utilidad pública, son deducibles como donativos en cuanto parece darse el ánimo de liberalidad exigido por la norma, contando siempre con que los estatutos de la correspondiente asociación no atribuyan a quienes las satisfacen derecho alguno (DGT CV 8-2-08 ). V1236-08ED 15 05 V0265-08ED 130 V0268-08ED 1303 60 Aportaciones con contraprestación Como para poder practicar la deducción por donativos, donaciones y aportaciones irrevocables previstos en la L 49/2002 Título III se exige que las aportaciones sean irrevocables, puras y simples y que sean realizadas sin contraprestación, la DGT ha rechazado la aplicación de la citada deducción, por entender que existe contraprestación, en los siguientes casos: a) Entregas de dinero efectuadas a una entidad colaboradora de adopción internacional (en un proceso de adopción en país extranjero), ya que se trata de pagos realizados en contraprestación de los servicios prestados por la entidad colaboradora —consistentes en la información, asesoramiento, formación y soporte a lo largo del proceso de adopción— (DGT CV 20-10-09 ). b) Donativos en forma de cuotas de asociados activos y socios colaboradores a una asociación de utilidad pública, pues dichos donativos dan derecho a disfrutar de las ventajas que la asociación pueda obtener para sus asociados, considerándose en ese caso la existencia del derecho a percibir una prestación presente o futura (DGT CV 31-7-12 ). c) Cantidades satisfechas por los asociados a una asociación sin fines lucrativos, declarada de utilidad pública, que desea incorporar las figuras de amigo colaborador de la asociación —a los cuales se les permitiría, a cambio de una aportación anual de una cuantía determinada, disponer de un carnet especial, acceso gratuito al edificio de la asociación con un acompañante, acceso a las salas de exposiciones de la consultante con un acompañante, descuento del 5% en la librería y descuento del 10% en los artículos de la tienda de la asesoría— y amigo benefactor de la asociación — a los cuales, a cambio de satisfacer una cuantía anual, superior a la anterior, se les permitiría la entrega de un carnet especial, la inserción del nombre del donante en los agradecimientos de la página web de la asociación, el regalo de una selección de publicaciones editadas, el acceso gratuito a las salas de exposiciones con un acompañante, la invitación exclusiva a espectáculos y los descuentos especiales en las entradas de los espectáculos de la programación para el titular y un acompañante—, en la medida en que las prestaciones a percibir por parte de los asociados desvirtúan el ánimo de liberalidad propio de las donaciones (DGT CV 20-6-13 ). V2351-09ED 29436 V167-12ED 19593 V2073-13ED 139782 65 Constitución de un derecho real de usufructo (L 49/2002 art.17.1.c) Se prevé la posibilidad de que el usufructo se constituya sobre bienes, derechos o valores, exigiéndose a estos efectos que sea realizada sin contraprestación. No obstante, se ha aceptado la aplicación del beneficio fiscal en la cesión del usufructo temporal sobre determinados inmuebles, alguno de los cuales se encuentran arrendados a la propia sociedad cedente, al entenderse que se trata de donación irrevocable pura y simple y el arrendamiento en favor del cedente no parece una contraprestación que desvirtúe el ánimo de liberalidad (DGT CV 5-4-06 ). Aunque de manera expresa se hace mención a la constitución de un derecho de usufructo como donación deducible, creemos que no excluye la posibilidad de que se pueda igualmente deducir la constitución de otros derechos reales—tales como las servidumbres o los derechos de uso y habitación, en favor de entidades sin fines lucrativos—, ya que cuando la L 49/2007 art.17.1.a) se refiere de los donativos de V0649-06ED 40375 © Francis Lefebvre DONATIVOS, DONACIONES Y APORTACIONES 19 derechos parece que se da suficiente cobertura para entender protegida la constitución de estos derechos limitativos del dominio. En cuanto a la valoración de la constitución de usufructo, ver nº 72. Precisiones 1) En relación con la ausencia de contraprestación, ver nº 55 s. 2) El donante tiene derecho a practicar la deducción tanto en el caso de que el usufructo sea temporal como vitalicio, siempre que se den las restantes condiciones (DGT CV 9-2-05 V0180-05 ). ED 35123 Donativos de bienes del Patrimonio Histórico Español (L 49/2002 art.17.1.d) Se exige que los bienes se encuentren inscritos en el Registro General de Bienes de Interés Cultural o incluidos en el Inventario general a que se refiere la L 16/1985. Dentro de la categoría de bienes de interés cultural, quedan comprendidos los muebles e inmuebles del Patrimonio Histórico Español que, de forma más latente, requieran tal protección. En relación con el Inventario General, se incluyen aquellos bienes muebles del Patrimonio Histórico Español no declarados de interés cultural que tengan singular relevancia. En cuanto a la valoración, ver nº 72. Donativos de bienes culturales de calidad garantizada (L 49/2002 art.17.1.e) Para gozar del derecho a la deducción fiscal ha de tratarse de bienes culturales de calidad garantizada en favor de entidades que persigan, entre sus fines, la realización de actividades museísticas y el fomento y difusión del patrimonio histórico artístico. En cuanto a la valoración, ver nº 72. 68 70 3. Valoración de la donación, donativo o aportación (L 49/2002 art.18) La base de las deducciones por donativos, donaciones y aportaciones es la siguiente: a) Donativos dinerarios: su importe. b) Donativos o donaciones de bienes o derechos: el valor contable que tuviesen en el momento de la transmisión y, en su defecto, el valor determinado conforme a las normas del IP. c) Constitución de un derecho real de usufructo: se distingue según el bien sobre el que se constituya el mismo: — sobre bienes inmuebles: el importe anual que resulte de aplicar, en cada uno de los períodos impositivos de duración del usufructo, el 2% al valor catastral, determinándose proporcionalmente al número de días que corresponda en cada período impositivo. — sobre valores: el importe anual de los dividendos o intereses percibidos por el usufructuario en cada uno de los períodos impositivos de duración del usufructo. — sobre otros bienes y derechos: el importe anual resultante de aplicar el interés legal del dinero de cada ejercicio al valor del usufructo determinado en el momento de su constitución conforme a las normas del ITP y AJD-siendo el tipo del interés legal del dinero para el 2015 del 3,50% (L 36/2014 disp.adic.32ª)—. d) Donativos o donaciones de obras de arte de calidad garantizada y de los bienes que formen parte del Patrimonio Histórico Español: la valoración efectuada por la Junta de Calificación, Valoración y Exportación. En el caso de los bienes culturales que no formen parte del Patrimonio Histórico Español, la Junta ha de valorar, asimismo, la suficiencia de la calidad de la obra. El valor determinado tiene como límite máximo el valor normal en el mercado del bien o derecho transmitido en el momento de su transmisión. Se entiende por valor normal de mercado la contraprestación que se acordaría entre sujetos independientes, salvo prueba en contrario (LIRPF art.40.1). A estos efectos, es interesante tener en cuenta que la valoración que se efectúe para el donante alcanza también al donatario. A estos efectos, la DGT ha considerado que en el caso de una donación en favor de una fundación, con independencia de que sea 72 74 20 DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre o no destinada a la dotación fundacional, ha de ser valorada por su valor de mercado, tanto en sede del donante como del donatario (DGT CV 31-10-11 ). Asimismo, la LITP señala que el usufructo constituido a favor de una persona jurídica por plazo superior a treinta años o por tiempo indeterminado se considera fiscalmente como transmisión de plena propiedad sujeta a condición resolutoria (LITP art.10.2.a). V2594-1ED 28915 Precisiones Es posible efectuar la donación de una porción o cuota indivisa de un bien, como ocurre en la donación del 10% de una avioneta clásica antigua fabricada en 1946, en perfectas condiciones de vuelo, valorada en 100.000 euros según mercado, a una fundación que se dedica a coleccionar y mantener este tipo de aeronaves, gozando de deducción en el IRPF (DGT CV 29-9-09 ). V2174-09ED 245045 78 Donaciones relacionadas con inmuebles Los inmuebles cuya donación se efectúe han de valorarse de ordinario por su valor en el IP —salvo que tuvieran un valor contable, equivalente de ordinario al precio de adquisición minorado en las amortizaciones contabilizadas—. En el supuesto más normal de valoración, se fija su valoración por el mayor valor de entre: — el valor catastral; — el comprobado por la Administración; o — el precio, contraprestación o valor de la adquisición. Es interesante al respecto el matiz aportado por el TSJ Galicia al señalar que en la donación de un inmueble en favor de un ayuntamiento la deducción se practica tomando el valor de adquisición del inmueble y no el valor catastral, ya que además de no venir acreditado el mismo, no existe un valor comprobado por la Administración en los términos a que se refiere la LGT art.57 (TSJ Galicia 30-6-11, EDJ 154314). Por otra parte, se toma el valor de mercado al tratar de la cesión gratuita de una vivienda en favor de Cáritas, por suponer una adquisición a título gratuita inter vivos (DGT CV 26-11-10 , nº 50). Dentro de las donaciones de inmuebles tiene especial relevancia la donación del usufructo sobre los mismos. Al respecto cabe recordar que el usufructo temporal permite aplicar la deducción por donativos (sobre el 2% del valor catastral) durante todos los años de duración del usufructo temporal. Rec159 /09 V2549-10ED 264791 80 Precisiones 1) Por su relación con inmuebles y la singularidad de su contenido, cabe citar el supuesto de donación de una colección de rosales en favor de un ayuntamiento para su ubicación en el Palacio Arzobispal de la localidad, admitiéndose no solo la viabilidad de dicha donación con beneficios fiscales sino que además se señala que, a efectos de su valoración, se debe tener en cuenta el valor contable que tuviesen en el momento de la transmisión y, en su defecto, el valor determinado conforme a las normas del IP (DGT 10-9-03 ). 2) Respecto al IS, la base de deducción de la donación del usufructo temporal de un inmueble se ha de realizar conforme a lo establecido en la L 49/2002 art.18, es decir, el importe anual que resulte de aplicar en cada uno de los períodos impositivos de duración del usufructo el 2% al valor catastral, determinándose proporcionalmente al número de días que corresponda en cada período impositivo (DGT CV 27-10-10 ). 3) Por reenvío a la normativa de mecenazgo, se valora, de acuerdo con lo dispuesto en la L 49/2002 art.18, la aportación del derecho real de usufructo sobre inmuebles a favor del patrimonio protegido de una persona con discapacidad con derecho, en su caso, a deducción (DGT CV 22-12-08 ). 1235-03 V232-10ED 241568 V2475-08ED 27495 83 Donativos de obras de arte La valoración de la obra de arte se efectúa por la Junta de calificación, valoración y exportación. Ahora bien, puede darse el caso de que la obra donada no forme parte del Patrimonio Histórico Español o bien que no sea una obra de calidad garantizada, lo que suscita la duda acerca de cómo valorar en tal caso la obra en cuestión. Al respecto, es interesante la solución que ofrece la DGT al decir que en caso de ausencia de valoración por la Junta citada, la base de la deducción resulta ser su valor contable si la consultante está obligada a llevar contabilidad con arreglo al Código de Comercio; en caso contrario, es decir, si no lleva contabilidad, la base de la deducción se determina por las reglas del IP, dependiendo del bien de que se tra- DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre 21 te. Se ha de tener presente que la base de la deducción por donativos no puede exceder del 10% de la base liquidable del contribuyente. Por tanto, en la donación a un ayuntamiento de una obra artística por una persona que tributa en régimen de estimación directa en el IRPF, si dicha obra de arte es de calidad garantizada o se trata de un bien que forma parte del Patrimonio Histórico Español, la base de la deducción es la valoración atribuida por la Junta de calificación, valoración y exportación (DGT CV 7-3-08 ). V054-08ED 20426 Adquisición de obras de arte para su oferta en donación en los Territorios Forales A estos efectos, se entiende por obras de arte los objetos de arte, 85 antigüedades y objetos de colección definidos en la normativa reguladora del IVA, que tengan valor histórico o artístico. Navarra (LF Navarra 10/1996 art.44 a 46) En el régimen foral de Navarra se contempla la posible deducción por adquisición de obras de arte para su oferta en donación. En concreto, se establece la deducibilidad de la base imponible del IS del valor de adquisición o de tasación de aquellas obras de arte que se adquieran para ser ofrecidas en donación a la Comunidad Foral, al Estado, a otras Administraciones Públicas, a las Universidades Públicas o a las entidades que reglamentariamente se determinen. La deducción se practica en el período impositivo en el que la donación sea aceptada, sin que pueda resultar una base imponible negativa. En relación con el IRPF, los sujetos pasivos que ejerzan actividades empresariales o profesionales en régimen de estimación directa, la deducción se practica sobre la porción de base imponible correspondiente a los rendimientos netos derivados de tales actividades. La deducción se condiciona al cumplimiento de los siguientes requisitos: a) La obra de arte ha de ser transmitida a la entidad donataria en un plazo máximo de un año a contar desde la aceptación de la oferta; b) Con carácter previo a la aceptación de la donación, se ha de emitir informe por el Departamento de Economía y Hacienda sobre la valoración del bien y su calificación como obra de arte. A tal efecto, puede solicitar la colaboración del Departamento competente por razón de la materia; c) La oferta de donación debe efectuarse en el plazo de un mes desde la fecha de adquisición del bien; y d) El donante no puede efectuar dotaciones por depreciación de la obra de arte durante el período que medie entre la fecha de oferta y la de transmisión. 86 País Vasco (NF Araba 16/2004 art.28; NF Gipuzkoa 3/2004 art.28; NF Bizkaia 1/2004 art.28) En el País 88 Vasco la adquisición de obras de arte para su oferta en donación, también se incentiva fiscalmente, con regulación contenida para cada Territorio Histórico. Destaca la posible aplicación de la deducción a los contribuyentes del IS, del IRNR que operen por mediación de establecimiento permanente y, en el caso de empresarios y profesionales en régimen de estimación directa, del IRPF. El beneficio fiscal consiste en la consideración de partida deducible del valor de adquisición de aquellas obras de arte adquiridas para ser donadas a las entidades beneficiarias del mecenazgo, siempre que sean aceptadas por estas entidades. Para disfrutar de la deducción la oferta de donación se efectuará de acuerdo con los requisitos y condiciones siguientes: a) Compromiso de transmitir el bien a las entidades donatarias en un período máximo de 5 años a partir de la aceptación definitiva de la oferta. b) La oferta de donación por parte de la entidad o personas se debe llevar a cabo durante el mes siguiente a la compra del bien. c) Durante el período de tiempo que transcurra hasta que el bien sea definitivamente transmitido a la entidad donataria, el bien debe permanecer disponible para su exhibición pública e investigación, en las condiciones que determine el convenio entre el donante y la entidad donataria. d) Durante el mismo período, las personas o entidades que se acojan a esta deducción no pueden practicar dotaciones por depreciación correspondientes a los bienes incluidos en la oferta. 22 DONATIVOS, DONACIONES Y APORTACIONES © Francis Lefebvre e) En caso de liquidación de la entidad, la propiedad de la obra de arte va a ser adjudicada a la entidad donataria. 90 Las cantidades totales deducibles son iguales al coste de adquisición del bien o al valor de tasación fijado por la Administración, cuando este sea inferior. En este último caso, la entidad puede, si lo estima conveniente, retirar la oferta de donación realizada. La deducción se ha de efectuar por partes iguales durante el período comprometido, de acuerdo con lo previsto en la letra a) del nº 88, hasta un límite máximo por ejercicio que será igual al porcentaje resultante de dividir diez por el número de años del período. Dicho límite se refiere a la base imponible. En el caso de empresarios y profesionales, el cómputo de dicho límite se ha de efectuar sobre la porción de base imponible correspondiente a los rendimientos netos derivados de la respectiva actividad empresarial o profesional ejercida. 92 Donación de derecho de crédito No es infrecuente que, con ocasión de la constitución de fundaciones o asociaciones, se aporte por determinados acreedores de las mismas el derecho de crédito que se condona. En tales supuestos, la base de deducción, en la operación por la que una sociedad aporta al patrimonio fundacional un derecho de crédito contra la fundación, extinguiendo la obligación crediticia por confusión de los derechos de acreedor y deudor, es el valor contable que tuviesen en el momento de la transmisión y, en su defecto, el valor determinado conforme a las normas del IP sin que, en ningún caso, pueda superar el 10% de la base imponible del período. Las cantidades que excedan de dicho límite van a poder ser aplicadas en los períodos impositivos que concluyan en los diez años inmediatos y sucesivos (DGT CV 31-7-12 ). V167-12ED 19592 4. Irrevocabilidad de las donaciones, donativos y aportaciones (L 49/2002 art.17.2) 95 En el caso de revocación de la donación por alguno de los supuestos contemplados en el Código Civil, el donante ha de ingresar, en el período impositivo en el que dicha revocación se produzca, las cuotas correspondientes a las deducciones aplicadas, sin perjuicio de los intereses de demora que procedan. Cabe recordar que el Código civil prevé como supuestos de revocación de donaciones los siguientes: a) Supervivencia o superveniencia de hijos (CC art.644 a 646). b) Incumplimiento de condiciones por el donatario (CC art.647). c) Ingratitud del donatario (CC art.648). En relación con las donaciones beneficiarias del mecenazgo, parece difícil que se den las hipótesis del CC art.647 —pues de haberse establecido una condición no gozaría de los beneficios fiscales—, ni del CC art.648 —pues contempla supuestos primariamente referidos a personas físicas: delitos contra el honor o bienes, negativa a dar alimentos, etc.—. Sin embargo, mayor relevancia puede tener el supuesto de supervivencia o superveniencia, en concreto el caso de que: — el donante tenga tras la donación hijos, aunque sean póstumos; y — que resulte vivo el hijo que se reputaba muerto al tiempo de la donación. En ambos casos, de producirse la revocación, se debe regularizar la situación fiscal mediante la devolución de la deducción junto con los intereses de demora, incurriendo en sanción de no efectuarse voluntariamente, sin requerimiento de la Administración. Este supuesto de devolución de beneficios se aplica también en los supuestos de separación voluntaria de un asociado al que se reconozca el derecho a percibir la participación patrimonial inicial u otras aportaciones económicas realizadas, salvo las cuotas de pertenencia a la asociación que se hubiesen abonado (LO 1/2002