18_CIERRE FISCAL_2012.indd

Anuncio

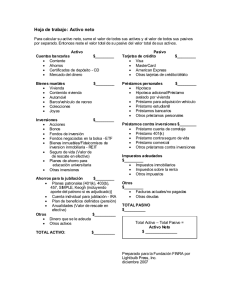

XVIII GASTOS FINANCIEROS. LIMITACIÓN A LA DEDUCIBILIDAD DE LOS GASTOS FINANCIEROS 1. PPGGCC Y TRLIS Los gastos financieros se encuentran desglosados en las siguientes cuentas del subgrupo 66: GRUPO 66. GASTOS FINANCIEROS PGC 660 661 662 663 664 665 666 667 668 669 Gastos financieros por actualización de provisiones. Intereses de obligaciones y bonos. Intereses de deudas. Pérdidas por valoración de instrumentos financieros por su valor razonable. Dividendo de acciones o participaciones consideradas como pasivos financieros. Intereses por descuento de efectos y operaciones de “factoring”. Pérdidas en participaciones y valores representativos de deuda. Pérdidas de créditos no comerciales. Diferencias negativas de cambio. Otros gastos financieros. PGC/PYMES 660 661 662 663 664 665 666 667 668 669 Gastos financieros por actualización de provisiones. Intereses de obligaciones y bonos. Intereses de deudas. Pérdidas por valoración de activos y pasivos financieros por su valor razonable. Dividendos de acciones o participaciones consideradas como pasivos financieros. Intereses por descuento de efectos y operaciones de “factoring”. Pérdidas en participaciones y valores representativos de deuda. Pérdidas de créditos no comerciales. Diferencias negativas de cambio. Otros gastos financieros. En relación al PGC de 1990, se aprecia que el descuento sobre ventas por pronto pago ha perdido el carácter de gasto financiero; además existen tres nuevas cuentas para recoger los gastos financieros: por actualización de provisiones (cuenta 660), los habidos por pérdidas por valoración de instrumentos financieros o activos y pasivos financieros (cuenta 663), así como la 664, que recoge como gasto un supuesto poco frecuente como es el de los dividendos devengados durante el ejercicio correspondientes a la financiación ajena instrumentada en acciones o participaciones contabilizados como pasivo. Normalmente, se consideran gastos financieros los derivados de la utilización de recursos financieros ajenos para la financiación de las actividades de la empresa o de sus elementos del activo1. Por tanto, no tiene la consideración de gasto financiero la retribución al capital propio, al faltarle el carácter de ajeneidad. 1 No se exige que el elemento del activo se encuentre afecto a la actividad de la empresa. © CISS 18_CIERRE FISCAL_2012.indd 723 El cierre fiscal y contable. Ejercicio 2012 - 723 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros No es deducible fiscalmente el importe de los gastos financieros que haya sido subvencionado, de modo directo o indirecto, salvo que la subvención figure imputada como ingreso. Ni el Plan General de Contabilidad (PGC), aprobado por el Real Decreto 1514/2007, de 16 de noviembre, ni el Plan General de contabilidad de Pequeñas y Medianas Empresas (PGC/PYMES) aprobado por el Real Decreto 1515/2007, misma fecha, contienen modificaciones notables en cuanto a la forma de contabilizar los gastos financieros. Puede apreciarse que el concepto de los PPGGCC es más amplio que el que tradicionalmente han tenido las empresas de los gastos financieros, pues además de contener la cuenta 660 para la contabilización de los gastos financieros por actualización de provisiones que estudiamos en el capítulo XII, contiene: • La cuenta 666. Pérdidas en participaciones y valores representativos de deudas, en la que se contabilizan las pérdidas producidas por la baja, enajenación o cancelación de valores representativos de deuda e instrumentos de patrimonio (siempre que no estén originadas por la valoración a valor razonable que se reflejan en la cuenta 663, ni se trate de pérdidas producidas en la enajenación de participaciones a largo plazo en partes vinculadas que se contabilizan en la cuenta 673), que la Ley del Impuesto sobre Sociedades contempla como rentas de transmisiones patrimoniales y que estudiamos en el capítulo XXIII de este libro. • La cuenta 663. Pérdidas por valoración de instrumentos financieros por su valor razonable, tiene su desglose en el PGC en cuentas de 4 dígitos (el PGC/PYMES no tiene desglose): 6630. Pérdidas de cartera de negociación. 6631. Pérdidas de designados por la empresa. 6632. Pérdidas de disponibles para la venta. 6633. Pérdidas de instrumentos de cobertura. La cuenta 663, que sirve para reflejar las pérdidas por la valoración al cierre del ejercicio a valor razonable de los instrumentos financieros y de los activos y pasivos financieros, constituye en los planes contables una verdadera novedad sobre la legislación anterior, y para que no exista disgregación en su tratamiento, la estudiamos en el capítulo VI, dedicado a la valoración de los activos financieros. Por otra parte, a la contabilización de las diferencias de cambio tanto negativas, que tienen el carácter de gasto financiero (cuenta 668), como a las positivas (cuenta 768), y a su consideración fiscal, por la complejidad de la materia, hemos preferido dedicar un capítulo específico, el XXII y contemplar dentro del mismo tanto las diferencias negativas como las positivas. La cuenta 669. Otros gastos financieros, es como una especie de “cajón de sastre” para los gastos de naturaleza financiera no recogidos en otras cuentas del subgrupo 66, y fundamentalmente por el importe que deba imputarse en el ejercicio de los gastos de formalización de deudas, así como las primas de seguros que cubran riesgos de naturaleza financiera, las que cubran el riesgo de insolvencia de créditos no comerciales y el riesgo de tipo de cambio en moneda extranjera. En esta cuenta 669, se reflejan también los gastos financieros por descubiertos en cuenta corriente bancaria. Con los PPGGCC desaparece la cuenta 665. Descuentos sobre ventas por pronto pago, que reflejaba con el PGC de 1990 los descuentos y asimilados concedidos por pronto pago a los clientes, que tenían siempre el carácter de gasto financiero, estuviesen o no incluidas en factura ¡Se acabó! Los descuentos por pronto pago, en los ejercicios iniciados a partir del 1 de 724 18_CIERRE FISCAL_2012.indd 724 © CISS 10/09/2012 12:31:25 1. PPGGCC y TRLIS enero de 2008, ya no son gasto financiero sino menor importe de la venta, y se contabilizan o bien como menor importe de las ventas o bien en la cuenta 706. Descuentos sobre ventas por pronto pago, si se trata de los concedidos por la empresa “no incluidos en factura”, en la peculiar expresión que indica que no fueron tenidos en cuenta en la factura de la venta, sino en otra posterior. Algunas empresas a las que en su día se les hizo difícil acostumbrarse con el PGC de 1990 a que los descuentos por pronto pago fuesen gastos financieros, les está resultando difícil volver al criterio de que son menores ventas, siendo frecuente las consultas de si se podría –por lo menos– reflejar en la cuenta 706 todos los descuentos sobre pronto pago, estén o no incluidos en (la primera) factura, a lo que no existe ningún problema, pues la definición y contenido de las cuentas no es obligatoria en la normativa contable. Los intereses de demora, de acuerdo al PGC, son gasto del ejercicio en que se devenguen, vencidos o no, y tienen la misma consideración fiscalmente puesto que el TRLIS no ha establecido ninguna corrección fiscal en este punto. Incluso los intereses de demora por actas de Inspección tendrán carácter de fiscalmente deducibles de los ingresos, dado que el TRLIS no los menciona entre los gastos no deducibles.2 De acuerdo con el principio de inscripción contable, los gastos financieros para ser fiscalmente deducibles deben estar contabilizados, no pudiendo sustituirse por un ajuste extracontable negativo, pero no hace falta para que sean deducibles que exista una factura completa, bastando el cargo de la entidad financiera. En relación a los gastos financieros conviene no olvidar que el criterio fiscal coincide con el contable dado que el TRLIS no contiene una normativa general correctora de la establecida en las normas mercantiles-contables, y de conformidad a lo regulado en el artículo 10.3 de dicha ley. En los gastos financieros, debemos contemplar su posibilidad de activación así como los supuestos especiales relativos a operaciones con pago aplazado o aquellos que tienen carácter plurianual. Regla general sobre la posibilidad de activación de los gastos financieros: los intereses no deben incluirse como mayor valor de las adquisiciones del inmovilizado, aunque sean intereses devengados por préstamos empleados en esas adquisiciones, ni siquiera en las operaciones de compra con pago aplazado o en régimen de arrendamiento financiero. Por tanto, constituyen gasto del ejercicio en que se producen. Excepciones: Tanto el PGC, como el PGC/PYMES, ambos en su norma 2ª.1 de las de registro y valoración, establecen textualmente que: “En los inmovilizados que necesiten un período de tiempo superior a un año para estar en condiciones de uso, se incluirán en el precio de adquisición o coste de producción los gastos financieros que se hayan devengado antes de la puesta en condiciones de funcionamiento del inmovilizado material y que hayan sido girados por el proveedor o correspondan a préstamos u otro tipo de financiación ajena, específica o genérica, directamente atribuible a la adquisición, fabricación o construcción”. 2 Los intereses de demora tributarios o derivados de relaciones con la Administración se estudian con mayor detalle en el capítulo XVI de este libro. © CISS 18_CIERRE FISCAL_2012.indd 725 El cierre fiscal y contable. Ejercicio 2012 - 725 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros Ya la Resolución del ICAC de 9 de mayo de 2000, mucho antes de la aprobación de los nuevos PPGGCC, también permitió incorporar los gastos financieros como mayor valor del inmovilizado en curso, sin tener en cuenta las interrupciones y siempre que se hubieran devengado antes de la puesta en condiciones de funcionamiento del inmovilizado. Teniendo en cuenta, como decía la Resolución, que se entiende que las fuentes especiales de financiación ajena a cada elemento son las primeras a tener en cuenta, considerando que son aquellas que inequívocamente han sido empleadas para la financiación del inmovilizado en curso, no reputándose como tal la simple nominación de la deuda, es decir, que, en todo caso, debe existir una identificación entre el activo financiado y la deuda correspondiente, imputándose entonces como mayor valor del activo en producción o construcción. En cambio, por ser contraria a los PPGGCC no creemos sea aplicable la Resolución cuando se refería a la financiación del “resto de fondos ajenos no comerciales”. Los importes que se incorporan al inmovilizado de los gastos financieros son los que se devenguen durante el proceso de fabricación o construcción, correspondientes a las deudas que financian los elementos. En ningún caso, añadía la Resolución del ICAC, se podrán capitalizar gastos financieros que hagan que el valor de los citados activos sea superior a su valor de mercado o de reposición3. El BOICAC de septiembre de 2009, recoge una contestación del Instituto de Contabilidad y Auditoría de Cuentas en la que después de afirmar que “se realiza desde una perspectiva estrictamente contable, sin entrar a valorar el fondo jurídico de la operación, dado que este Instituto carece de competencias para realizar pronunciamientos de carácter mercantil” entra a estudiar el caso de una sociedad que ha obtenido un préstamo para financiar la edificación de un hospital habiendo durante la fase de construcción invertido los fondos no empleados aún en pagar a los proveedores, y pregunta si los ingresos de la inversión deben disminuir los gastos financieros o lucir como un ingreso financiero en la cuenta de pérdidas y ganancias, llegando el ICAC a la conclusión de que al no haberse aplicado a financiar la obra es por lo que los ingresos financieros, en todo caso, deben lucir en la cuenta de pérdidas y ganancias. En el mismo sentido, en respuesta a una consulta, el ICAC consideró que los gastos financieros devengados durante el período de construcción de un inmueble, originados por un préstamo obtenido para pagar el IVA de la construcción, no pueden capitalizarse como mayor valor de adquisición o coste de producción, como tampoco puede serlo el IVA Soportado deducible (BOICAC nº 82, junio de 2010). Conviene resaltar que con los actuales PPGGCC, la inclusión de esos gastos financieros en los inmovilizados que necesiten un período de tiempo superior a un año es obligatoria, a diferencia de lo que aparecía en la citada Resolución del ICAC, que la consideraba optativa (ver capítulo III, apartado 2.1.1). 3 Lo que no resulta aplicable de la Resolución del ICAC es lo relativo a la financiación proporcional de los fondos propios del inmovilizado, porque la normativa contable actual no lo permite y en virtud de las disposiciones transitorias del PGC y del PGC/PYMES que sólo permiten la aplicación de las Resoluciones del ICAC vigentes en el momento de la entrada en vigor de los Reales Decretos en cuanto no se opongan al C de C, TRLSA, LSRL, y PPGGCC. La mención al TRLSA y a la LSRL debe entenderse hoy día efectuada al Texto Refundido de la Ley de Sociedades de Capital, que no contiene normativa propia sobre esta materia. 726 18_CIERRE FISCAL_2012.indd 726 © CISS 10/09/2012 12:31:25 1. PPGGCC y TRLIS La NRV 10ª.1 del PGC y la 12ª del PGC/PYMES, ambas con el mismo texto, obligan a la incorporación de los gastos financieros “en las existencias que necesiten un período de tiempo superior a un año para estar en condiciones de ser vendidas, se incluirán en el precio de adquisición o coste de producción, los gastos financieros, en los términos previstos en la norma sobre el inmovilizado material” (ver apartado 1.1 del capítulo IX sobre valoración de existencias en que se estudia pormenorizadamente el tema, que en su día trató también la Resolución del ICAC de 9 de mayo de 2000). En las promotoras inmobiliarias los intereses de los préstamos hipotecarios, de acuerdo a la norma de valoración 2ª del Plan Sectorial para Empresas Inmobiliarias, pueden incorporarse como mayor coste de las existencias dedicadas a la venta a terceros, o considerarlas como gasto financiero del ejercicio. – Operaciones con pago aplazado: dos posibilidades – Contabilizar los intereses producidos cada año como gasto. – Averiguar la diferencia entre el precio al contado y el precio a plazos y periodificar en función de los pagos que se realicen en cada período. Lo normal es que en las operaciones de venta con precio aplazado, se suela especificar en el contrato o en la factura el precio y los intereses a satisfacer al final del plazo. A la hora de registrar los intereses de cada período las empresas los suelen contabilizar calculando los intereses linealmente, aunque lo correcto con los PPGGCC es que el crédito se valore por su coste amortizado, por lo que habrá que calcular el coste efectivo de la operación: Cantidad a pagar (1 + ie) por número de años o fracción Lo que no puede hacerse es contabilizar como gasto del ejercicio los intereses a devengar en los ejercicios futuros. – Los gastos para la obtención de préstamos o de formalización de deudas, tanto con el PGC como con el PGC/PYMES, para los ejercicios iniciados a partir del 1 de enero de 2008, sólo pueden reconocerse como gasto del ejercicio en que se produzcan. Desaparece, pues, la posibilidad, recogida en el PGC de 1990, de considerarlos excepcionalmente como gastos amortizables y periodificarlos a lo largo de la vigencia del préstamo cuando era superior a un año y de acuerdo a un plan financiero. Como consecuencia de ello ya no existen las cuentas del PGC de 1990: 270. Gastos de formalización de deudas, ni la 271. Gastos por intereses diferidos de valores negociables, ni la cuenta 272. Gastos por intereses diferidos, en base a que esos gastos no reúnen los requisitos que el Marco Conceptual exige para ser un activo: tratarse de un bien, derecho u otro recurso controlado económicamente por la empresa, resultante de un suceso pasado, del que se espera que la empresa obtenga beneficios o rendimientos económicos en el futuro. En el caso de que la sociedad haya recibido un préstamo de un particular –no de un Banco o Caja de Ahorros– la empresa, como prestataria, está obligada al devengo de los intereses a retener en 2012 el 21 por 100 e ingresarlo en la Hacienda Pública por medio del impreso Mod. 123, y hacer figurar en el resumen anual Mod. 193 los datos del prestamista, los intereses y la retención. La obligación de contabilizar el gasto por estos préstamos no bancarios y de retener el 21 por 100 nace en el momento en que los intereses sean exigibles por © CISS 18_CIERRE FISCAL_2012.indd 727 El cierre fiscal y contable. Ejercicio 2012 - 727 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros el prestamista4, independientemente de que se paguen o no. Si se ha pactado que los intereses se pagarán por períodos superiores de doce meses, al finalizar el ejercicio debe contabilizarse e ingresar a cuenta por los generados en el mismo. El tipo de retención del 21 por 100 fue fijado temporalmente del 1 de enero de 2012 al 31 de diciembre de 2013, por el Real Decreto-ley 20/2011, de 30 de diciembre, en sustitución durante ese período del tipo del 19 por 100, que estableció la Ley 26/2009, de 23 de diciembre, que dio nueva redacción al apartado 6 del artículo 140 del TRLIS5. Debe tenerse especial cuidado en que los intereses pactados no sean inferiores al interés legal del dinero, que durante 2011 es del 4 por 100 (Ley 39/2010, de 22 de diciembre, de Presupuestos Generales del Estado para el año 2011), dado que la LIRPF presume a valor normal en el mercado, salvo prueba en contrario, las prestaciones del capital y cabe pensar que el interés legal del dinero estará cercano al del mercado. Por lo menos la experiencia de despacho de este autor avala que la Inspección de Tributos ha venido aceptando el interés legal del dinero como si fuese el de mercado, aunque los términos en que se está manifestando la DGT últimamente hacen dudar del aserto de este párrafo. El artículo 5 del TRLIS establece que: “Las cesiones de bienes y derechos en sus distintas modalidades se presumirán retribuidas por su valor normal de mercado salvo prueba en contrario”. Se trata de una presunción “iuris tantum” que puede destruirse mediante la prueba en contrario de haberse pactado una retribución distinta entre partes independientes. Pero no será fácil, dado que los tribunales no han tenido una doctrina constante sobre el valor probatorio de la contabilidad a estos efectos. La DGT, el 27 de diciembre de 1996, en respuesta a una consulta, consideró que aunque de acuerdo al artículo 31 del Código de Comercio el valor probatorio de los libros de los empresarios y demás documentos contables será apreciado por los Tribunales conforme a las reglas generales del derecho, no obstante, en la medida en que se aprecie que la contabilidad recoja fielmente el valor de las operaciones realizadas por la empresa, la misma podrá ser un elemento de prueba en orden a rebatir la presunción de retribución por el valor normal de mercado, cuyo valor dependerá de las circunstancias de cada caso concreto. Esta materia se contempla asimismo en el capítulo XX de este libro dedicado a los ingresos financieros. La DGT, el 2 de noviembre de 1989, en respuesta a una consulta de una sociedad que abonaba en la cuenta contable con socios y administradores los intereses netos de los préstamos e incluso los dividendos acordados, realizando la entrega en efectivo a los socios cuando disponía de tesorería, de tal manera que permanentemente tenían los accionistas saldos a su favor por los expresados conceptos, entendió que tales cantidades tenían la consideración de préstamo. El TSJ de Asturias, en sentencia de 3 de abril de 2009, a propósito de un contrato de préstamo sin intereses entre madre e hija, de carácter indefinido y sin interés, para adquirir una vivienda y montar un negocio y que la Inspección de Tributos consideró una donación 4 El artículo 21.1. del RD 2717/1998, textualmente dice: “1. Con carácter general, las obligaciones de retener e ingresar a cuenta nacerán en el momento de la exigibilidad de los rendimientos del capital mobiliario, dinerarios o en especie, sujetos a retención o ingreso a cuenta, respectivamente, o en el de su pago o entrega si es anterior”. 5 La Ley 26/2009 dejó sin efecto el tipo de retención del 18 por 100 que fue aprobado por la Ley 35/2006, que a su vez, con efectos del 1 de enero de 2007, había aumentado el del 15 por 100 aprobado por la Ley 46/2002. 728 18_CIERRE FISCAL_2012.indd 728 © CISS 10/09/2012 12:31:25 1. PPGGCC y TRLIS a pesar de que la prestataria había efectuado dos transferencias bancarias a la prestamista, llega a la conclusión, siguiendo al Tribunal Supremo, que equiparar un préstamo sin interés aunque sea con plazo dilatado de devolución a una donación es no interpretar debidamente el artículo 1.253 del Código Civil, en base a las circunstancias señaladas. Menos mal, que se produjo alguna devolución del capital cedido, porque sino mucho nos tememos que el TSJ de Asturias, hubiera entendido no era un préstamo, máxime cuando el Código Civil exige que los préstamos tengan un plazo definido de devolución. En cuanto al efecto, entre entidades vinculadas, de la presunción de retribución a valor normal de mercado de la cesión de bienes y derechos, hasta el día 1 de diciembre de 2006 las entidades vinculadas no resultaban tan afectadas por la presunción de retribución, porque debían –DGT el 9 de septiembre de 1996 interpretando el artículo 16 de la Ley 45/1995– reflejar en su contabilidad las operaciones vinculadas por los valores convenidos sin que el resultado contable pudiera ser objeto por las entidades vinculadas de ajuste extracontable alguno, que únicamente podía efectuar la Administración tributaria “cuando la valoración convenida hubiera determinado, considerando el conjunto de las personas o entidades vinculadas, una tributación en España inferior a la que hubiera correspondido por aplicación del valor normal de mercado o un diferimiento de dicha tributación”. Sin embargo, conviene advertir que en los préstamos entre vinculadas efectuados a partir del 1 de enero de 2007 por socios personas físicas a sociedades, la Ley del IRPF distingue entre6: a) los intereses percibidos por una persona física de una sociedad no vinculada que se imputan en la renta del ahorro y tributan durante los ejercicios 2012 y 2013 al tipo de gravamen del 21 por 100 por los primeros 6.000 euros, al 25 por 100 de 6.000,01 a 24.000 euros, y al 27 por 100 por los restantes, de acuerdo al Real-Decreto ley 20/2011, de 30 de diciembre; y, b) los intereses percibidos por una persona física vinculada que debe integrarlos en la base imponible de la escala general de gravamen del IRPF que puede llegar hasta el 54 por 100, pero solamente por los correspondientes al exceso del importe de los capitales propios cedidos a una entidad vinculada respecto del resultado de multiplicar por tres los fondos propios en la parte que corresponda a la participación del contribuyente (Ley 11/2009) o salvo el caso en que el prestatario vinculado sea una entidad bancaria. Debemos tener en cuenta que a partir del 1 de diciembre de 2006, fecha de entrada en vigor la Ley 36/2006, de 29 de noviembre, de Medidas para la prevención del fraude fiscal, que sólo trata de dos temas: los paraísos fiscales y las operaciones vinculadas, la regulación en esta materia ha quedado así7: – Las personas o entidades vinculadas deben valorar contablemente las operaciones celebradas entre ellas a valor normal de mercado, es decir, aquel que se habría acordado por personas o entidades independientes en condiciones de libre competencia. – Que la Administración tributaria podrá comprobar que se han valorado las operaciones a su valor normal de mercado y efectuar, en su caso, las correcciones valorativas que procedan, pero sin que la valoración administrativa determine la tributación por el Impuesto sobre Sociedades o por el Impuesto sobre la Renta de las Personas Físicas o por el IRNR, de una 6 El Real Decreto 1804/2008, de 3 de noviembre, a estos efectos, no consideró proceden de entidades vinculadas con el contribuyente los rendimientos de capital mobiliario satisfechos por entidades de crédito. Aún están los banqueros (no confundir con bancarios) que no se lo creen. Ver capítulo XX, apartado 4.2.1. 7 Este tema se trata con mucho detalle en el capítulo XXIV. Operaciones vinculadas. © CISS 18_CIERRE FISCAL_2012.indd 729 El cierre fiscal y contable. Ejercicio 2012 - 729 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros renta superior a la efectivamente derivada de la operación para el conjunto de las entidades que la hubieran realizado. Y todo ello sin perjuicio de la propuesta que pueden efectuar los sujetos pasivos a la Administración tributaria para la valoración previa de las operaciones efectuadas entre personas o entidades vinculadas, aunque en materia de gastos financieros no será muy frecuente. Puesto que el deseo del legislador es evitar que se produzcan transferencias de beneficios entre las entidades vinculadas, es por lo que la presunción de gastos e ingresos a valor normal de mercado entre vinculadas actúa en el TRLIS como una presunción “iuris et de iure” que no admite prueba en contrario, independientemente de la gratuidad de la prestación o del servicio, por lo que la llevanza de una contabilidad perfectamente llevada en la que no aparezcan intereses percibidos o satisfechos, no destruye la presunción legal. En el apartado 5.3 del capítulo XXIV dedicado a las entidades vinculadas se estudia ampliamente el tema de los préstamos entre personas vinculadas, sobre todo cuando pertenecen al mismo grupo. Ejemplo: La sociedad A dedicada a la fabricación de juguetes presta en 2012, 380.000 € a la sociedad B cuyo objeto social es la comercialización de juguetes, con la que no está vinculada. Ambas sociedades, firman el día 3 de marzo del ejercicio actual un contrato de préstamo por el que fijan un tipo de interés del 5,5% anual con la obligación de devolver el principal al cabo de seis meses juntamente con los intereses devengados. El día 3 de septiembre la sociedad B devuelve a la compañía A los 380.000 € más unos intereses de 10.450 €. Contabilización en la sociedad A: 380.000,00 390.450,00 542 572 Por la constitución del préstamo CRÉDITOS A CORTO PLAZO a BANCOS E INSTITUCIONES DE CRÉDITO C/C Por la cancelación del préstamo BANCOS E INSTITUCIONES DE CRÉDITO C/C a CRÉDITOS A CORTO PLAZO a INGRESOS DE CRÉDITOS 572 380.000,00 542 762 380.000,00 10.450,00 La inversión está bien contabilizada en la cuenta 542, al tratarse de entidades no vinculadas; si lo fuesen, la contabilización se hubiera producido en la cuenta 532. Créditos a corto plazo a partes vinculadas. A pesar de que al no haber existido retención, no aparece cantidad alguna retenida en la cuenta 473. HP, retenciones y pagos a cuenta, la sociedad A tiene derecho a reducir la cuota a pagar contabilizada en la cuenta 4752. HP, acreedora por Impuesto sobre Sociedades en el 21% (El RDL 20/2011 fijó ese tipo de retención desde el 1 de enero de 2012 hasta el 31 de diciembre de 2013, elevando temporalmente el tipo general del 19%) de 10.450 €, es decir 2.194,50 €. 730 18_CIERRE FISCAL_2012.indd 730 © CISS 10/09/2012 12:31:25 1. PPGGCC y TRLIS El problema fiscal lo tendrá la empresa que no retuvo, aunque a nuestro juicio lo que debiera haber hecho la compañía A como más aconsejable, es retornar 1.368 € a la sociedad A en concepto de retención al objeto de que compañía B procediese a su ingreso al Tesoro Público a través del modelo 123 de retenciones e ingresos a cuenta del IRPF y de Sociedades. Si el prestatario hubiera sido una persona física, el pago de los intereses sin retención hubiera sido correcto al no estar obligados a retener los que no sean sujetos pasivos del impuesto, a no ser que el prestario actuase en su condición de empresario. Los intereses devengados pero no vencidos, que se tengan con personas físicas o jurídicas que no sean entidades de crédito, se abonarán a la cuenta 528. Intereses a corto plazo de deudas con cargo a la cuenta 662. Algo similar ocurre al cierre del ejercicio con la cuenta 665. Intereses por descuento de efectos y operaciones de “factoring”, que refleja normalmente los intereses por descuento de letras de cambio y otros efectos, así como en operaciones de “factoring” en las que la empresa retiene sustancialmente los riesgos y beneficios de los derechos de cobro, y que se debe cargar por las remesas de papel comercial enviadas a la entidad financiera antes del cierre del ejercicio, al objeto de contabilizar en el mismo los intereses corridos y no vencidos8 con abono a la cuenta 527. Intereses a corto plazo de deudas con entidades de crédito. No existe obligación de retener en las operaciones de préstamo de las entidades financieras, de conformidad al artículo 59. c) del RIS, en su redacción dada por el RD 1777/2004, de 30 de julio. El TEAC en una resolución de 19 de abril de 1988, consideró que para acreditar los gastos financieros derivados de las pólizas de crédito suscritas bancariamente no era suficiente justificación la aportación de las pólizas en las que figuraban los intereses pactados, siendo precisa la aportación de los cargos bancarios por intereses, dado que aquéllas no son título suficiente para acreditar el devengo efectivo de los intereses, teniendo en cuenta que las pólizas han podido ser amortizadas anticipadamente. Las entidades bancarias, en general, no suelen proporcionar por los gastos financieros una factura completa, sino solamente una nota de cargo, ello no impide –por estar expresamente contemplado– su deducibilidad. De acuerdo con el texto del artículo 14 del TRLIS, los intereses como los demás gastos ya no hace falta para que sean fiscalmente deducibles que sean necesarios para la obtención de los ingresos, aunque si que estén correlacionados con éstos. 1.1. Los préstamos participativos El artículo 14.2 del TRLIS, considera partida deducible a efectos de la base imponible del Impuesto sobre Sociedades del prestatario, los intereses devengados tanto fijos como variables de los préstamos participativos que cumplan los requisitos señalados en el apartado uno del artículo 20 del Real Decreto Ley 7/1996, de 7 de junio. Los préstamos participativos son aquellos en los que entidad prestamista percibe un interés variable que se determina en función de la evolución de la actividad de la empresa prestataria, que podrá fijarse en función de: 8 Las entidades financieras suelen cobrar por dos conceptos: el descuento financiero propiamente dicho y la comisión por el cobro al librador, esta última deberá ir a la cuenta 626. Servicios bancarios y similares (por la comisión). © CISS 18_CIERRE FISCAL_2012.indd 731 El cierre fiscal y contable. Ejercicio 2012 - 731 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros – El beneficio neto – El volumen de negocio – El patrimonio total – Cualquier otro que libremente acuerden las partes contratantes. Además, se podrá pactar un interés fijo con independencia de la evolución de la sociedad. Los préstamos participativos se caracterizan porque el prestamista y el prestatario pueden acordar una cláusula penalizadora para el caso de amortización anticipada, pudiéndose efectuar ésta solamente si dicha amortización se compensa con una ampliación de igual cuantía de sus fondos propios y siempre que aquella no provenga de la actualización de activos, y porque en orden a la prelación de créditos se sitúan después de los acreedores comunes. Ambas características son buen reflejo de lo pretendido por el legislador: que los préstamos participativos sean considerados por otros posibles acreedores, como parte de los fondos propios en el caso de dificultades económicas, por lo que no se permite su amortización anticipada y se les coloca en el último peldaño a la hora del cobro en concurrencia con otros acreedores. Tendrán carácter deducible esas cantidades soportadas como penalización por el prestatario, si se amortizase anticipadamente el préstamo y las partes hubieran acordado para tal supuesto una cláusula penalizadora. En los cálculos que es preciso realizar para apreciar si una sociedad se encuentra en los supuestos de reducción de capital o disolución obligatoria, los préstamos participativos se consideran como patrimonio neto. En el tema de los préstamos participativos existe al día de hoy poca documentación publicada, sin embargo, la DGT en CV0055-99, de fecha 22 de julio de 1999, respondió a una consulta efectuada por una entidad no residente titular del 100 por 100 del capital de una filial residente, sobre el carácter de gasto deducible de un préstamo participativo cuyo interés se fijó en el 20 por 100 de los beneficios de la residente con el tope del 7,11 por 100 del principal. El Centro Directivo razona que, aunque dichos préstamos constituyen una figura particular de los contratos de préstamo, caracterizados por la determinación de la retribución, ello no obsta para que deban respetar los elementos esenciales de todo contrato de préstamo, como es la obligación de devolver el dinero en un plazo determinado (artículo 1740 del CC), por lo que al tratarse el préstamo objeto de la consulta de un contrato indefinido en el plazo, la operación no puede calificarse de un préstamo participativo sino de una aportación a los fondos propios de la filial, por lo que llega la DGT a la conclusión de que la retribución no tiene el carácter de gasto deducible. La Audiencia Nacional, en sentencia de 2 de febrero de 2011, en relación a un préstamo participativo en el que no se hizo constar la fecha de vencimiento, y en el que se pactó que la retribución se establecía en base a un tipo de interés variable siempre que la entidad tuviese beneficios de libre disposición que, además, constituyesen el importe máximo de los intereses, préstamo que se constituyó mediante la conversión de un crédito del prestamista que era accionista único del prestatario, atando la condición de prestamista y accionista, entendió que la operación de préstamo no podía calificarse de un préstamo participativo sino como aportación a los fondos propios de la entidad por lo que los intereses devengados no eran deducibles. Hay empresas que prefieren formalizar un préstamo participativo en vez de una ampliación de capital para no romper la participación en el capital existente, obteniendo el prestamista, sin embargo, una participación posible sobre los beneficios. Los préstamos participa732 18_CIERRE FISCAL_2012.indd 732 © CISS 10/09/2012 12:31:25 1. PPGGCC y TRLIS tivos sólo se consideran patrimonio neto a los efectos de reducción de capital y disolución de la sociedad. La disposición adicional vigésima quinta de la Ley 2/2004, creó una línea de financiación destinada a favorecer la financiación de proyectos empresariales promovidos por las Pequeñas y Medianas Empresas, a cuyo efecto se utilizará el instrumento financiero del préstamo participativo a través de la Empresa Nacional de Innovación, S.A. (ENISA). 1.2. Los préstamos de valores Los préstamos de valores los define el artículo 312 del Código de Comercio como aquellos en los que se prestan títulos o valores, debiendo pagar el deudor “devolviendo otros tantos de la misma clase e idénticas condiciones, o sus equivalentes si aquellos se hubiesen extinguido, salvo pacto en contrario.” De acuerdo a la Circular 5/1990 de la CNMV, el prestatario adquiere la propiedad de los títulos y puede transmitirlos libremente pero debe devolver otros de la misma clase en fecha determinada. El Banco de España, en su Circular 4/1991, dirigida a las entidades de crédito, ratificaba que se entiende por préstamo de valores la operación por la que el prestatario recibe la plena titularidad de unos valores sin efectuar desembolso alguno, obligándose a la devolución pasado un tiempo. Hasta la aprobación del régimen fiscal de los préstamos de valores por la Ley 62/2003, no existía en España una legislación específica suficientemente clara, por lo que el volumen de este tipo de préstamos no sobrepasaba los 40.000 millones de euros, cifra muy reducida si se comparaba con la de países de nuestro entorno, como Francia, Alemania y sobre todo el Reino Unido, estimándose que muchas de las operaciones que se practicaban a través de la Bolsa de Londres, se realizarían en el futuro desde Madrid, sobre todo por parte de los fondos de inversión con grandes volúmenes de acciones en cartera, máxime sobre aquellos valores de los que no deseen desprenderse pero sobre los que pretenden obtener un plus de rentabilidad. El volumen de los títulos con cotización en Bolsa que han sido objeto de un préstamo de valores ha aumentado considerablemente, hasta el punto de que algún diario económico (Expansión) ha afirmado que el 20 por 100 de las acciones cotizadas en el continuo estaba prestado a terceros. Hoy día, es normal que inversores de entidades que prevén una bajada de la cotización de una cotizada tomen a préstamo títulos de esa compañía y procedan a su venta inmediatamente para volver a recomprarlas a un precio inferior en el momento de la devolución de los valores. Naturalmente hace falta encontrar a alguien que o no piense lo mismo en cuanto a la bajada del valor o precise de dinero y no quiera desprenderse de los títulos. Existen también supuestos de instituciones extranjeras que “prestan” a una residente en España los títulos que poseen de una compañía con domicilio y cotización en nuestro país, en las fechas del pago de dividendos al objeto de no tributar por su cobro, percibiendo por ello una comisión inferior al dividendo y quedándose el prestatario con el resto. La Orden del Ministerio de Economía y Hacienda 3895/2004, de 23 de noviembre, aprobó el modelo 198, de declaración anual de operaciones con activos financieros y otros valores mobiliarios que deberán presentar los fedatarios públicos que intervengan o medien en la emisión, suscripción, transmisión, canje, conversión, cancelación y reembolso de efectos públicos, valores o cualesquiera otros títulos o activos financieros y operaciones de préstamo © CISS 18_CIERRE FISCAL_2012.indd 733 El cierre fiscal y contable. Ejercicio 2012 - 733 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros de valores. También deberán utilizar el modelo los establecimientos financieros, sociedades, agencias de valores y entidades gestoras. En definitiva, se trata de un sistema por el que el propietario de los títulos –prestamista– los cede temporalmente a otra persona –prestatario– para que éste especule con ellos mediante cualquier tipo de operación, normalmente venta, estando obligado a devolver a la finalización del préstamo igual número de títulos al prestamista, más un interés pactado. Normalmente el prestatario adquiere esa condición cuando prevé que las acciones van a bajar en Bolsa de valor al objeto de venderlas y volver a recomprarlas más baratas a la finalización del préstamo para proceder a su devolución. El régimen fiscal de determinados préstamos de valores fue establecido por la disposición adicional decimoctava de la Ley 62/2003, de 30 de diciembre, y no se ha integrado en el Texto Refundido de la LIS (RDL 4/2004) por razones de sistemática, al entender que por su contenido tan especial no procedía refundirlo con la normativa de carácter general, siendo aplicable únicamente a los siguientes: a) Los regulados en el apartado 7 del artículo 36 de la Ley 24/1988, de 28 de julio, del Mercado de Valores. b) Los no comprendidos en la letra a) anterior que tengan por objeto valores admitidos a negociación en bolsas de valores, mercados y sistemas organizados de negociación radicados en Estados miembros de la OCDE que cumplan los requisitos previstos en el artículo 30 de la Ley 35/2003, de 4 de noviembre, de Instituciones de Inversión Colectiva, y reúnan las siguientes condiciones: – Que la cancelación del préstamo se efectúe mediante devolución de otros tantos valores homogéneos a los prestados. – Que se establezca una remuneración dineraria a favor del prestamista, y, en todo caso, se convenga la entrega al prestamista de los importes dinerarios correspondientes a los derechos económicos o que por cualquier otro concepto se deriven de los valores prestados durante la vigencia del préstamo. – Que el plazo de vencimiento del préstamo no sea superior a un año. – Que el préstamo se realice o instrumente con la participación o mediación de una entidad financiera establecida en España y los pagos al prestamista se efectúen a través de dicha entidad. A su vez, estos préstamos producen un ingreso financiero al prestamista y un gasto financiero al prestatario. No pareciendo apropiado al autor la creación de un capítulo específico para tratar de los préstamos de valores, en este capítulo de los gastos financieros se estudia la tributación del prestatario, remitiéndonos al capítulo XX, dedicado a los ingresos financieros, para estudiar la tributación del prestamista. Al producirse la transmisión del dominio de los valores al prestatario, se genera contablemente una alteración patrimonial en el prestamista que puede dar lugar a una renta positiva; para evitar ese efecto perverso y dado que los valores deberán retornar inevitablemente al prestamista, la Ley 6/2000 –recogiendo la disposición adicional 2ª del RDL 3/2000– establece que las operaciones de préstamo de valores que cumplan los requisitos establecidos en el artículo 36.7. de la Ley 24/1988, de 28 de julio, del Mercado de Valores “no darán lugar a 734 18_CIERRE FISCAL_2012.indd 734 © CISS 10/09/2012 12:31:25 1. PPGGCC y TRLIS alteraciones del patrimonio” en el Impuesto sobre Sociedades del prestamista, lo que supone, más que un supuesto de exención, una declaración de no sujeción al impuesto. Tratamiento para el prestatario persona jurídica9: Los dividendos, participaciones en beneficios y demás rendimientos derivados de los valores tomados en préstamo se integran en la renta del prestatario. Asimismo, el prestatario deberá integrar en su imposición personal, por el mismo concepto, el valor de mercado correspondiente a los derechos de suscripción o asignación gratuita adjudicados con ocasión de una ampliación de capital. Cuando el prestatario deba compensar al prestamista por los derechos económicos derivados de los valores prestados, la compensación efectivamente satisfecha tendrá la consideración de gasto financiero. En relación a las rentas derivadas de los valores tomados en préstamo, el prestatario tendrá derecho a la aplicación de las exenciones o deducciones establecidas en su imposición personal, en los términos previstos en su normativa, teniendo en cuenta las siguientes particularidades: – Que en la fecha de realización del préstamo el prestamista cumpla los requisitos establecidos por su normativa para la aplicación de cada una de ellas. – Que si de acuerdo con lo señalado anteriormente, procediera la aplicación de la deducción por doble imposición interna la misma se calculará utilizando el menor de los tipos impositivos correspondientes a la entidad prestamista o a la prestataria. Las transmisiones por el prestatario de valores homogéneos a los tomados en préstamo que se efectúen durante su vigencia se considerará que afectan en primer lugar a los valores tomados en préstamo, y sólo se considerará que afectan a la cartera de valores homogéneos preexistentes en el patrimonio del contribuyente en la medida que el número de valores transmitidos exceda de los tomados en préstamo. Las adquisiciones que se realicen durante la vigencia del préstamo se imputarán a la cartera de los valores tomados en préstamo, salvo que excedan de los necesarios para la completa devolución del mismo. La renta derivada de la transmisión de los valores tomados en préstamo, se imputará al período impositivo en el que tenga lugar la posterior adquisición de otros valores homogéneos, y se calculará por la diferencia entre el valor de transmisión y el valor de adquisición que corresponda a los valores homogéneos adquiridos durante la duración del préstamo y con posterioridad a la transmisión. Parece difícil de entender que la renta se genere por la diferencia entre la transmisión que es lo primero que se efectúa y una adquisición posterior, pero así es como funciona en la práctica: primero el prestatario vende las participaciones y luego compra otras homogéneas para devolverlas. Cuando para hacer frente a la devolución de los valores, el prestatario tome a préstamo nuevos valores homogéneos o entregue valores homogéneos preexistentes en su patrimonio, se tomará como valor de adquisición el de cotización en la fecha del nuevo préstamo o de la cancelación. Asimismo, el citado valor de cotización se tomará como valor de transmisión para calcular la renta derivada de la devolución efectuada con valores homogéneos preexistentes. 9 No existe una legislación diferenciada para el prestatario persona física. © CISS 18_CIERRE FISCAL_2012.indd 735 El cierre fiscal y contable. Ejercicio 2012 - 735 10/09/2012 12:31:25 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros La obligación de practicar pagos a cuenta sobre las rentas antedichas corresponderá a la entidad prestataria que hubiera intervenido en la operación, por cuenta propia o de terceros, cuando realice el pago de los correspondientes importes al prestamista, salvo que este último sea una entidad mediadora o una entidad financiera que hubiera intervenido en la operación por cuenta de terceros, en cuyo caso será dicha entidad mediadora o dicha entidad financiera la obligada a practicar la correspondiente retención o ingreso a cuenta cuando abone las rentas a su preceptor. Los servicios y operaciones relativos a préstamos de valores se entenderán incluidos, en todo caso, en el ámbito de la exención prevista en el artículo 20.1.18º. de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido. Las entidades participantes o miembros del sistema correspondiente de compensación y liquidación del mercado en donde se negocie el valor objeto de préstamo y las entidades financieras que participen o medien en las operaciones de préstamo de valores deberán suministrar, en su caso, información a la Administración tributaria respecto de tales operaciones, relativa a las fechas de inicio y de vencimiento del préstamo, número de operación del préstamo, remuneración al prestamista, compensaciones por los derechos derivados de los valores prestados y garantías otorgadas. Asimismo, la Sociedad de Gestión de los Sistemas de Registro, Compensación y Liquidación de Valores, suministrará a la Administración tributaria, la información relativa al número de la operación de préstamo, la identificación y número de los valores prestados, número de identificación fiscal de las entidades financieras que intermedian o registran la operación, la fecha de constitución y cancelación, así como a las garantías de la operación cuando se hubiesen constituido o entregado a través de los sistemas gestionados por aquella. El estudio de los préstamos de valores desde la posición de prestamista se contempla dentro del apartado 4.5 del capítulo XX de este libro dedicado a los ingresos financieros. 2. GASTOS FINANCIEROS DEVENGADOS Y NO VENCIDOS El criterio general de los PPGGCC para la imputación temporal de los gastos financieros es el del devengo, recogido en la norma 3ª del Marco Conceptual al establecer como un principio contable el del devengo por el que “los efectos de las transmisiones o hechos económicos se registrarán cuando ocurran, imputándose al ejercicio al que las cuentas anuales se refieran, los gastos y los ingresos que afecten al mismo, con independencia de la fecha de su pago o cobro”. En el mismo sentido la cuenta 661 al señalar que se asentarán en ella “el importe de los intereses devengados durante el ejercicio” o la cuenta 662. Intereses de deudas, en la que se señala que “se cargará al devengo de los intereses”. En el momento del cierre de las cuentas anuales pueden existir intereses explícitos devengados en el ejercicio, pero respecto de los cuales el Banco no ha pasado aún el cargo, ello puede deberse a intereses devengados por préstamos o créditos bancarios cuyo plazo de pago no ha vencido. Al ser obligatorio contabilizar los intereses de préstamos corridos y no vencidos, debemos calcular, por la parte del ejercicio que se cierra, los intereses devengados y no pagados por los préstamos bancarios existentes. 736 18_CIERRE FISCAL_2012.indd 736 © CISS 10/09/2012 12:31:25 3. Limitación a la deducibilidad de los gastos financieros Se contabilizará así: 662 INTERESES DE DEUDAS a INTERESES A CORTO PLAZO DE DEUDAS CON ENTIDADES DE CRÉDITO, o a INTERESES A CORTO PLAZO DE DEUDAS 527 528 Se cargarán las cuentas 527 y 528 cuando se produzca en el ejercicio siguiente el pago, con abono a la cuenta del subgrupo 57, contabilizándose así: 527 528 INTERESES A CORTO PLAZO DE DEUDAS CON ENTIDADES DE CRÉDITO, o INTERESES A CORTO PLAZO DE DEUDAS a TESORERÍA 57 Los gastos financieros imputados contablemente en la cuenta de pérdidas y ganancias, en un ejercicio distinto de aquel en que proceda su imputación temporal, normalmente el del devengo, deben imputarse en el procedente, no obstante si se hubieran contabilizado en un ejercicio posterior al que correspondía, de acuerdo al artículo 19.3 del TRLIS, serán gasto deducible de ejercicio en que se contabilizaron, siempre que de ello no se derive una tributación inferior a la que hubiese correspondido si se hubieran imputado correctamente. Esta norma que afecta no sólo a los gastos financieros sino a la totalidad de los gastos, evita las declaraciones complementarias por el Impuesto sobre Sociedades. Los intereses satisfechos en el ejercicio pero que correspondan total o parcialmente al siguiente período se estudian pormenorizadamente en el apartado 2.2 del capítulo XIII. 3. LIMITACIÓN A LA DEDUCIBILIDAD DE LOS GASTOS FINANCIEROS El Real Decreto-ley 12/2012, de 30 de marzo, con efectos para los períodos impositivos iniciados a partir del 1 de enero de 2012, y con carácter indefinido, modificó el artículo 20 del TRLIS, que hasta ese momento estaba dedicado a la “subcapitalización” –concepto que desaparece de la ley– y regula una limitación a la deducibilidad de los gastos financieros10. El texto del artículo 20 del TRLIS dado por el RDL 12/2012 se ha visto modificado por el RDL 20/2012, de 13 de julio, para extender a todas las sociedades, y no sólo a los grupos de sociedades, la limitación de la deducibilidad de los gastos financieros; y no debió quedar muy fino el texto del artículo 20 del TRLIS, porque la DGT se sintió obligada a emitir una Resolución, de fecha 16 de julio de 2012, con la finalidad de “establecer los criterios interpretativos necesarios que proporcionen seguridad jurídica” en la aplicación de los Reales Decretos-leyes en materia de deducibilidad de los gastos financieros. Dicha Resolución es la mayor chapuza jurídica que este autor recuerda en los últimos años porque excede, con mucho, los límites de una interpretación razonable de una norma, y se convierte en verdadero Reglamento a través del cual la DGT pontifica a placer, sobre todo en la limitación de los gastos financieros en los grupos en consolidación fiscal. 10 No confundir esta limitación introducida por el RDL 12/2002, de 30 de marzo, en el artículo 20 del TRLIS, con la nueva letra h) añadida al apartado 1 del artículo 14 sobre la no consideración de gastos fiscalmente no deducibles a determinados gastos financieros derivados de deudas con entidades del grupo destinadas a la adquisición a otras entidades del grupo de participaciones o realización de aportaciones dentro del grupo, y que este libro lo estudia en el apartado 4 del capítulo XIII, dedicado a los gastos deducibles y no deducibles fiscalmente de los ingresos, para no disgregar la materia. © CISS 18_CIERRE FISCAL_2012.indd 737 El cierre fiscal y contable. Ejercicio 2012 - 737 10/09/2012 12:31:26 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros 3.1. Alcance de la limitación a la deducibilidad de los gastos financieros El nuevo artículo 20 del TRLIS dice textualmente: “Los gastos financieros netos serán deducibles con el límite del 30 por 100 del beneficio operativo del ejercicio”. En todo caso, serán deducibles los gastos financieros netos del período impositivo por importe de un millón de euros. Se entenderá por gastos financieros netos el exceso de gastos financieros respecto de los ingresos derivados de la cesión a terceros de capitales propios devengados en el período impositivo, excluidos aquellos gastos financieros no deducibles derivados de deudas con entidades del grupo destinadas a la adquisición a otras entidades del grupo de participaciones o realización de aportaciones dentro del grupo, a que se refiere la letra h) del apartado 1 del artículo 14 de esta Ley y que estudiamos en el apartado 4 del capítulo XIII. De acuerdo al apartado 1º del artículo 20 del TRLIS, el beneficio operativo se determinará a partir del resultado de explotación de la cuenta de pérdidas y ganancias del ejercicio determinado de acuerdo con el Código de Comercio y demás normativa contable de desarrollo, eliminando la amortización del inmovilizado, la imputación de subvenciones de inmovilizado no financiero y otras, el deterioro y resultado por enajenaciones de inmovilizado, y adicionando los ingresos financieros de participaciones en instrumentos de patrimonio, siempre que se correspondan con dividendos o participaciones en beneficios de entidades en las que, o bien el porcentaje de participación, directo o indirecto, sea al menos el 5 por 100, o bien el valor de adquisición de la participación sea superior a 6 millones de euros, excepto que dichas participaciones hayan sido adquiridas con deudas cuyos gastos financieros no resulten deducibles por aplicación de la letra h) del apartado 1 del artículo 14 de esta Ley. Es decir, sobre un EBITDA11 muy especial de carácter fiscal. Puede apreciarse que lo que no quiere el legislador es que los dividendos no tributen por el grado de participación (5 por 100) y sin embargo los gastos financieros sean deducibles ilimitadamente. La adición –dice la Resolución del 16 de febrero de 2012 de la DGT– al beneficio operativo de dividendos o participaciones en beneficios de determinadas entidades tiene como una de sus finalidades equiparar el tratamiento de las entidades holding con el del resto de entidades, con el objeto de no discriminar a aquellas entidades en las que los dividendos o participaciones en beneficios no se incluyen en el importe neto de la cifra de negocios por el simple hecho de realizar otras actividades distintas de las correspondientes a una holding en la que el beneficio operativo ya recoge los dividendos o participaciones. La Resolución de la DGT, después de reconocer que la limitación del artículo 20 del TRLIS, “trata de favorecer indirectamente la capitalización empresarial a través de la limitación del efecto fiscal del uso de la financiación ajena”, llega a la conclusión de que tanto los gastos como los ingresos aplicables “han de estar relacionados con el endeudamiento empresarial”, por eso, • Los gastos financieros a tener en cuenta son los derivados de deudas de la entidad, incluidos en la partida 13 del PGC, cuentas 661, 662, 664 y 665, incluidos los intereses implícitos y las comisiones relacionadas con el endeudamiento, salvo que sean objeto de incorporación al valor de un activo, o se trate de gastos financieros por actualización de provisiones. 11 EBITDA= Earning, before, interest, taxes, depreciation and amortization. 738 18_CIERRE FISCAL_2012.indd 738 © CISS 10/09/2012 12:31:26 3. Limitación a la deducibilidad de los gastos financieros Hasta aquí la DGT interpreta dentro de un orden jurídico, pero continúa efectuando “precisiones” sobre determinados conceptos que no se incluyen como gasto o ingreso financiero, así: – Los intereses devengados y no cobrados de un derecho de crédito objeto de deterioro de valor, deben tenerse en cuenta en la limitación a la deducibilidad. – Las diferencias de cambio que se integren en la cuenta de pérdidas y ganancias y que deriven de cualquier endeudamiento afectado por aplicación del activo 20 del TRLIS, también deben tenerse en cuenta. – Las coberturas financieras vinculadas al endeudamiento, también deben considerarse. – Los resultados positivos o negativos que correspondan al partícipe no gestor deben asimilarse fiscalmente a ingresos o gastos financieros a efectos de la limitación de la deducibilidad. • Los ingresos financieros a tener en cuenta son los de la partida 12 del PGC, cuentas 761 y 762. En todo caso, serán deducibles gastos financieros netos del período impositivo por importe de 1 millón de euros, lo que supondrá que en la mayor parte de los casos no les afectará la limitación. Los gastos financieros netos que no hayan sido objeto de deducción podrán deducirse en los períodos impositivos que concluyan en los 18 años inmediatos y sucesivos, conjuntamente con los del período impositivo correspondiente, y con el límite previsto en este apartado. Ello obligará a considerar al importe de la limitación como una diferencia temporaria deducible, que obligará a efectuar estos asientos, dice el último párrafo del apartado 1 del artículo 20 del TRLIS. El apartado 2 del artículo 20 del TRLIS establece que: en el caso de que los gastos financieros netos del periodo impositivo no alcanzaran el límite del 30 por ciento del beneficio operativo del ejercicio, la diferencia entre el citado límite y los gastos financieros netos del periodo impositivo se adicionará a dicho límite, respecto de la deducción de gastos financieros netos en los periodos impositivos que concluyan en los 5 años inmediatos y sucesivos hasta que se deduzca dicha diferencia. Para la DGT, así como los gastos financieros no deducidos por superar el 30 por ciento del beneficio operativo se pueden deducir en ejercicios posteriores, no ocurre lo mismo respecto del importe de 1 millón de euros, “en la medida en que si los gastos financieros netos de un ejercicio no alcanzan dicho importe, la diferencia entre 1 millón de euros y el gasto financiero neto deducido en el período impositivo no se puede aplicar en períodos impositivos futuros. Sin embargo, siguiendo el tenor literal de la norma, en la medida en que, en un determinado período impositivo pueden ser deducibles gastos financieros netos hasta el importe de 1 millón de euros, este importe puede alcanzarse con los gastos financieros netos del período impositivo y con gastos financieros pendientes de deducir de períodos impositivos anteriores hasta dicho importe”. ¿Por qué? Porque lo dice la DGT “siguiendo el tenor literal de la norma”. Qué complicación tan absurda. Incluso, en puridad contable, una sociedad que en un ejercicio no sobrepasen sus gastos financieros netos, el 30 por ciento de su beneficio ope© CISS 18_CIERRE FISCAL_2012.indd 739 El cierre fiscal y contable. Ejercicio 2012 - 739 10/09/2012 12:31:26 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros rativo podría –lo que no aconsejamos- reflejar que tiene un “déficit de gastos financieros” pendientes de aplicar en los cinco ejercicios siguientes, si tuviese un “exceso de gastos financieros”. ¡Que me explique el Ministerio de Hacienda qué presiones ha recibido para parir este absurdo fiscal sin pies ni cabeza! Ejemplos de la aplicación de la limitación de gastos financieros a nivel individual: Recogemos seguidamente los siguientes ejemplos que la Resolución de la DGT de 17 de julio de 2012 contiene: A efectos de los ejemplos, se tendrá en cuenta que: – BO: beneficio operativo del período impositivo. – GF: gastos financieros netos del período impositivo. Ejemplo 1: La entidad A presenta los siguientes datos (cifras en millones de euros): BO anual de cada período impositivo: 100. GF: Año 0: 80. Año 1: 20. Año 2: 40. Año 0: Límite BO = 30 (30 % de 100). Son deducibles GF en el período impositivo por importe de 30 y quedan GF pendientes de deducir en los 18 años inmediatos y sucesivos por importe de 50. Año 1: Límite BO = 30. Son deducibles GF por importe de 20 del período impositivo y, adicionalmente, 10 del año 0. Quedan pendientes del año 0 para ejercicios futuros, GF por importe de 40. Año 2: Límite BO = 30. Son deducibles GF del período impositivo por importe de 30 y quedan 10 para ejercicios futuros. Total GF pendientes: 40 del año 0 y 10 del año 2. Ejemplo 2: La entidad B presenta los siguientes datos (cifras en millones de euros): BO anual de cada período impositivo: 100 GF: Año 0: 20. Año 1: 10. Año 2: 60. Año 0: Límite BO = 30. Como los GF son 20, son deducibles en su totalidad y queda un exceso de BO para ejercicios futuros de 10. Año 1: Límite BO = 30. Como los GF son 10, son deducibles en su totalidad y queda un exceso de BO para ejercicios futuros de 20. 740 18_CIERRE FISCAL_2012.indd 740 © CISS 10/09/2012 12:31:26 3. Limitación a la deducibilidad de los gastos financieros Año 2: Límite BO = 30. Como los GF son 60, son deducibles 30 (por la aplicación del límite del período impositivo) y, adicionalmente, 30 que proceden de excesos de BO de períodos impositivos anteriores. En total, son deducibles los 60. Ejemplo 3: La entidad C presenta los siguientes datos: BO anual de cada período impositivo: 2 millones de euros. GF: Año 0: 800.000. Año 1: 1.100.000. Año 2: 800.000. Límite anual del 30 % BO = 600.000. Año 0: Son deducibles GF por importe de 800.000 por ser menor de 1 millón. Año 1: Son deducibles GF por importe de 1 millón y queda pendiente 100.000 para los 18 años siguientes. Año 2: Son deducibles GF por importe de 800.000 y, adicionalmente, 100.000 del año anterior. En total, se deducen 900.000. La verdad es que este autor, hasta no ver la nota de la DGT, había resuelto en algunos ejemplos la situación de forma distinta, y es que, a fuer de sincero, no entendí la totalidad de lo dispuesto por el RDL, a mi juicio porque está mal redactado, y la única que podía comprenderlo era una DGT copartícipe del “engendro jurídico”. En el año en que se produce la limitación a la deducibilidad del gasto financiero contabilizaremos así: 4740 DIFERENCIAS TEMPORARIAS DEDUCIBLES a IMPUESTO DIFERIDO 6301 Y en los ejercicios siguientes, en los que revierta la diferencia temporaria: 6301 IMPUESTO DIFERIDO a DIFERENCIAS TEMPORARIAS DEDUCIBLES 4740 Si la empresa considera poco probable que en los 18 años siguientes vaya a poder deducirse los gastos financieros que en un ejercicio la fiscalidad no le ha permitido deducirse no debiera crear el activo en la cuenta 4740, pero en la práctica será raro que alguna no lo cree porque 18 años son muchos años para practicar la deducción. Los gastos financieros netos imputados a lo socios de las entidades que tributen con arreglo a lo establecido en el artículo 48 del TRLIS –agrupaciones de interés económico– se tendrán en cuenta por los socios a efectos de la aplicación del límite. El “palo tributario” que algunas grandes empresas van a sufrir, por esta medida de limitación del gasto financiero (artículo 20.4 del TRLIS) y por la no deducibilidad de algunos © CISS 18_CIERRE FISCAL_2012.indd 741 El cierre fiscal y contable. Ejercicio 2012 - 741 10/09/2012 12:31:26 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros gastos financieros (art. 14.1.h del TRLIS) va a ser de órdago, algunas aún no creen lo que les está pasando, pero es que Hacienda necesita muchos euros y rápido, que la crisis es enorme. 3.2. Entidades a las que no afecta la limitación El texto primitivo dado al apartado 6 del artículo 20 del TRLIS por el RDL 12/2012 sobre qué entidades quedaban afectadas por la limitación a la deducibilidad de los gastos financieros, no ha surtido efecto alguno, porque ha sido redactado de nuevo por el RDL 20/2012. La limitación no afectaba a las entidades que no formasen parte de un grupo, en el sentido del artículo 42 del C de C, lo que en la práctica dejaba reducida la limitación a pocos supuestos; por ello, el Gobierno, a través del Real Decreto-ley 20/2012, de 13 de julio, extiende esta limitación de los gastos financieros a todas las sociedades. La inseguridad jurídica que causa el Gobierno de España con estos “bandazos tributarios” es notable y peligrosa. Señala la actual redacción del apartado 6 del artículo 20 del TRLIS, que la limitación prevista en dicho artículo no resultará de aplicación: a) A las entidades de crédito y aseguradoras. No obstante, en el caso de entidades de crédito o aseguradoras que tributen en el régimen de consolidación fiscal conjuntamente con otras entidades que no tengan esta consideración, el límite establecido en este artículo se calculará teniendo en cuenta el beneficio operativo y los gastos financieros netos de estas últimas entidades. A estos efectos, recibirán el tratamiento de las entidades de crédito aquellas entidades cuyos derechos de voto correspondan, directa o indirectamente, íntegramente a aquellas, y cuya única actividad consista en la emisión y colocación en el mercado de instrumentos financieros para reforzar el capital regulatorio y la financiación de tales entidades. b) En el período impositivo en que se produzca la extinción de la entidad, salvo que la misma sea consecuencia de una operación de reestructuración acogida al régimen especial establecido en el Capítulo VIII del Título VII de esta Ley, o bien se realice dentro de un grupo fiscal y la entidad extinguida tenga gastos financieros pendientes de deducir en el momento de su integración en el mismo. 3.3. Especialidad para las entidades que tributen por el régimen de consolidación fiscal Tratándose de entidades que tributen en el régimen de consolidación fiscal, el límite previsto en este artículo se referirá al grupo fiscal, dice el artículo 20 del TRLIS, en su redacción dada por el Real Decreto-ley 12/2012. El hecho de que si se forma parte de un grupo fiscal consolidado, éste sólo pueda deducirse 1 millón de euros, y en cambio para el grupo que no haya optado por el régimen fiscal consolidado pueda deducirse gastos financieros netos de 1 millón de euros por sociedad, hará que algunos grupos en consolidación fiscal opten por renunciar al régimen. No obstante, los gastos financieros netos de una entidad pendientes de deducir en el momento de su integración en el grupo fiscal se deducirán con el límite del 30 por 100 del beneficio operativo de la propia entidad. En el supuesto de que alguna o algunas de las entidades que integran el grupo fiscal dejaran de pertenecer a este o se produjera la extinción del mismo, y existieran gastos financieros netos pendientes de deducir del grupo fiscal, estos tendrán el mismo tratamiento fiscal que corresponde a las bases imponibles negativas del grupo fiscal pendientes de compensar, en los términos establecidos en el artículo 81 del TRLIS. 742 18_CIERRE FISCAL_2012.indd 742 © CISS 10/09/2012 12:31:26 XVIII* Se debe comprobar al cierre del ejercicio Por tratarse de un tema que afecta a las entidades vinculadas hemos preferido estudiar esta materia en el capítulo XXIV dedicado a dichas entidades. 4. GASTOS FINANCIEROS NO DEDUCIBLES FISCALMENTE El Real Decreto-ley 12/2012, de 30 de marzo, para los períodos impositivos iniciados a partir del 1 de enero de 2012, incorpora al artículo 14.1 del TRLIS, una nueva letra, la h), por la que no se consideran gastos deducibles los gastos financieros devengados en el período impositivo, derivados de deudas con entidades pertenecientes a un grupo mercantil para la adquisición a otras entidades del grupo de participaciones en el capital o fondos propios de cualquier tipo de entidades, o para la realización de aportaciones en el capital o fondos propios de otras empresas del grupo. Hemos preferido estudiar esta materia en el apartado 4 del capítulo XIII, dedicado a Gastos deducibles y no deducibles fiscalmente, para no disgregar la materia. XVIII* Se debe comprobar al cierre del ejercicio – Que no hemos incluido como mayor valor del inmovilizado los intereses girados por las adquisiciones de elementos con pago aplazado. – Que los recargos que nos han girado los proveedores por un aplazamiento de pago concedido superior al habitual, no es mayor importe de la compra, sino que debe haber sido contabilizado en el subgrupo 66. Gastos financieros. – Que si estamos ejecutando una obra inmobiliaria para su venta o por encargo de terceros, no hemos deducido los gastos financieros le correspondan si no tenemos aún ingresos de la misma, por el criterio de correlación de ingresos y gastos. – Que hemos incluido los gastos financieros en el precio de adquisición del inmovilizado que necesite un período de tiempo superior a un año para estar en condiciones de uso, únicamente por los que se hayan devengado antes de la puesta en funcionamiento del activo y nos hayan sido girados por el proveedor o correspondan a préstamos u otro tipo de financiación ajena destinada a financiar la adquisición y siempre que lo señalemos en la memoria de las cuentas anuales. – Que no hemos aumentado el valor de las existencias por los intereses generados por los préstamos obtenidos para su adquisición, salvo que se trate de existencias cuyo plazo de fabricación sea superior a un año. – Que los préstamos que hayan hecho a la sociedad los socios o terceras personas han devengado siempre un interés a valor normal de mercado, y que hemos contabilizado en la cuenta 473. Hacienda Pública, retenciones y pagos a cuenta, la retención del 21 por 100 sobre los intereses (RDL 20/2011 para los ejercicios 2012 y 2013). Si no se ha hecho retención por no haberse pactado intereses, o se ha efectuado por cuantía inferior a la procedente, debe producirse el siguiente asiento contable para facilitar el ingreso a cuenta que es preciso efectuar: 44 © CISS 18_CIERRE FISCAL_2012.indd 743 DEUDORES VARIOS a HP, ACREEDORA POR CONCEPTOS FISCALES 475 El cierre fiscal y contable. Ejercicio 2012 - 743 10/09/2012 12:31:26 XVIII. Gastos financieros. Limitación a la deducibilidad de los gastos financieros – Que los préstamos realizados entre personas o entidades vinculadas los hemos valorado y contabilizado por su valor normal de mercado, pudiendo la Administración valorar el préstamo, aunque ello no determinará la tributación por el IS ni, en su caso, por el IRPF de una renta superior a la efectivamente derivada de la operación para el conjunto de las personas o entidades que la hubieran realizado. – Que al satisfacer en 2012 los intereses de los préstamos que ha recibido nuestra compañía hemos retenido el 21 por 100. – Que si nuestra sociedad ha prestado dinero a una persona física particular, al pagarnos los intereses no hemos debido sufrir retención por no ser el prestatario una persona obligada a retener. – Que si una persona física ha prestado dinero a nuestra compañía, al satisfacerle los intereses debemos retenerle en 2012 un 21 por 100. Dichos intereses tienen para el prestamista el carácter de “renta del ahorro” y tributan al tipo fijo del 21 por 100 hasta los 6.000 primeros euros de la base liquidable del ahorro, al 25 por 100 de 6.000 hasta 24.000 euros, y al 27 por 100 de 24.000 euros en adelante, salvo que sea el prestamista una persona física vinculada, porque en este caso los intereses percibidos debe integrarlos en la base imponible de la Escala general de gravamen que puede llegar hasta el 52 por 100, pero solamente los correspondientes al exceso del importe de los capitales propios cedidos a una entidad vinculada respecto del resultado de multiplicar por tres los fondos propios, en la parte que corresponda a la participación del contribuyente (Ley 11/2009) o salvo que el prestatario vinculado sea una entidad bancaria. – Que hemos contabilizado en la sociedad los gastos financieros devengados en el ejercicio por los préstamos realizados por entidades bancarias y por la parte correspondiente del año, aunque el pago se efectúe durante el ejercicio siguiente. Si no lo hemos hecho así, procede ajuste contable para que tenga el carácter de gasto deducible fiscalmente, aunque el TRLIS admite como gasto, el contabilizado en un período impositivo posterior al de su imputación, siempre que de ello no se derive una tributación inferior. – Que los gastos bancarios de descuento de papel comercial, originados en los últimos días del año, se han llevado a la cuenta de gastos financieros, aunque el cargo lo efectúe el Banco durante los primeros días del ejercicio siguiente. – Que si al cierre del ejercicio por tener instrumentos financieros nos hemos visto obligados a valorarlos a valor razonable, y ello ha supuesto una pérdida, no la hemos contabilizado en el subgrupo 67. Pérdidas procedentes de activos no corrientes, sino en la cuenta 663 Pérdidas por valoración de instrumentos financieros por su valor razonable (PGC) o Pérdidas por valoración de activos y pasivos financieros por su valor razonable (PGC/PYMES). – Que los descuentos sobre ventas por pronto pago, no los hemos contabilizado como gastos financieros, sino como menor importe de la venta, bien disminuyendo su importe directamente de la venta o a través de la cuenta 706. Descuentos sobre ventas por pronto pago, por los no incluidos en la primera factura. – Que ya no hemos aplicado la norma anti-subcapitalización respecto de los préstamos por entidades no residentes a partir del 1 de enero de 2012, porque ha sido derogada por el RDL 12/2012, de 30 de marzo. – Que no nos hemos deducido fiscalmente en nuestra sociedad los gastos financieros netos que superen el 30 por 100 del beneficio operativo del ejercicio aunque, en todo caso, hemos podido deducirnos los que no superen un millón de euros. 744 18_CIERRE FISCAL_2012.indd 744 © CISS 10/09/2012 12:31:26