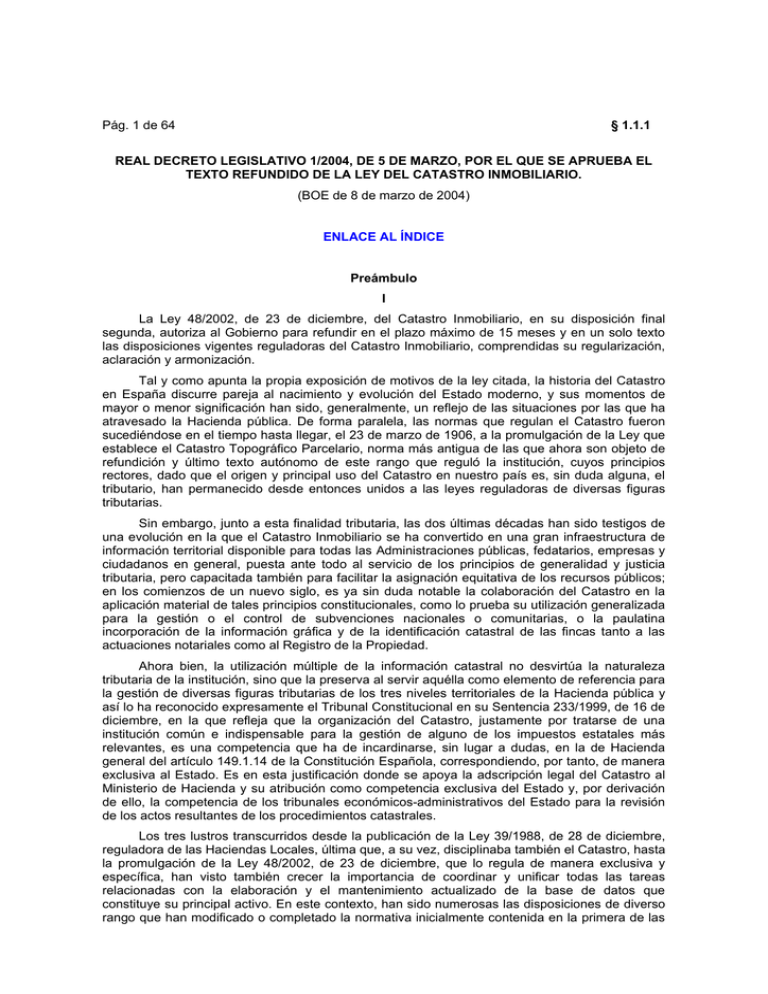

texto refundido ley de catastro

Anuncio