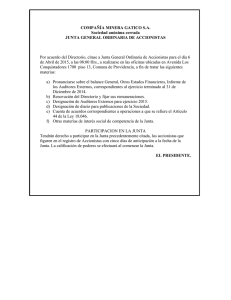

2011-04-08 Acta Junta de Accionistas

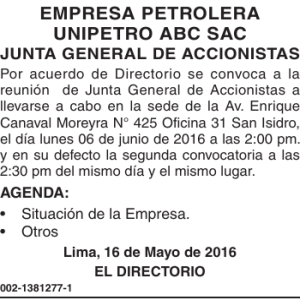

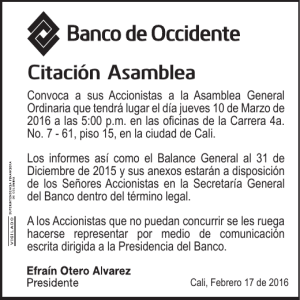

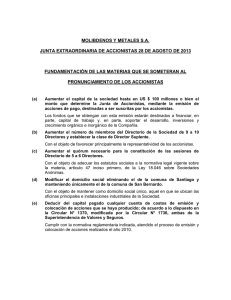

Anuncio