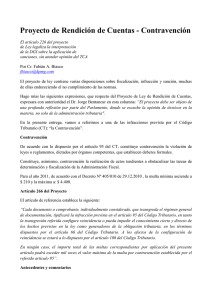

EL INSTITUTO DE LA CONTRAVENCIÓN, ÚLTIMAS

Anuncio