RECOMENDACIÓN/08/2014 PRODECON/OP/254/14

Anuncio

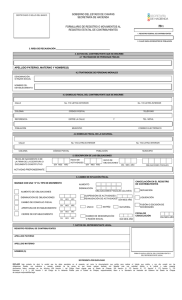

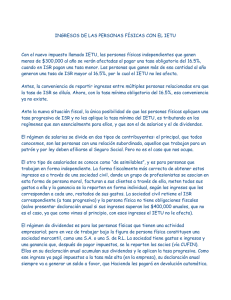

Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". RECOMENDACIÓN/08/2014 PRODECON/OP/254/14 EXPEDIENTE: 0412-I-QRO-053/2014-C CONTRIBUYENTE: Eliminadas 7 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) México, Distrito Federal, a 06 de agosto de 2014. LIC. MIGUEL ÁNGEL CRUZ RIZO ADMINISTRADOR LOCAL DE AUDITORÍA FISCAL DE PUEBLA NORTE DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA Boulevard Héroes 5 de Mayo No. 3704, Col. Anzures (zona dorada), C.P. 72530 Puebla, Puebla. P r e s e n t e. Con fundamento en los artículos 1°, párrafos primero, segundo y tercero de la Constitución Política de los Estados Unidos Mexicanos, 1, 2, 5 fracciones III, IX y XVII, 6, fracción I y último párrafo, 8, fracción V, 21, 22 fracción II, 23, 25, primer párrafo y 27 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente; 5, Apartado A, fracción I y 15, fracción XXVI del Estatuto Orgánico de la Procuraduría de la Defensa del Contribuyente, publicado en el Diario Oficial de la Federación el 18 de marzo de 2014, con relación a los diversos 37, 48 y 49 de los Lineamientos que Regulan el Ejercicio de las Atribuciones Sustantivas de esta Procuraduría vigentes, se emite la presente Recomendación, con base en los siguientes: I. A N T E C E D E N T E S 1. El 10 de enero de 2014 Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), en representación legal de Eliminadas 7 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), promovió QUEJA en contra de actos atribuidos al Titular de la ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DE PUEBLA NORTE, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA (SAT), al FO-QR-ACRE Acuerdo de Recomendación 1 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". estimar que el oficio No. 500-48-00-05-03-2013-22395, de 24 de julio de 2013, lesiona sus derechos fundamentales de legalidad, certeza y seguridad jurídica relativos a la materia tributaria, ya que a través de éste: a) le determinó a su cargo un crédito fiscal por concepto de impuesto sobre la renta (ISR) e impuesto empresarial a tasa única (IETU) por el ejercicio fiscal de 2009, sin permitirle el acreditamiento a que se refiere el artículo 8 de la Ley del Impuesto Empresarial a Tasa Única (LIETU), con lo cual se genera en su perjuicio una doble tributación; b) no funda ni motiva respecto de qué actos o actividades determinó ambos impuestos; c) determina simultáneamente créditos fiscales por concepto de pagos provisionales y del ejercicio de impuesto empresarial a tasa única, lo que conlleva el cobro duplicado por la misma omisión, que se extiende a la determinación de recargos y d) impone simultáneamente multas de forma y de fondo por la misma omisión en el entero de impuesto empresarial a tasa única 2. Tramitada la queja en todas sus etapas, se procede a la emisión de la Recomendación de acuerdo con las siguientes: II. O B S E R V A C I O N E S PRIMERA.- La Procuraduría de la Defensa del Contribuyente es competente para conocer de la presente Queja, de conformidad con lo dispuesto por el artículo 5°, fracciones III y IX, de su Ley Orgánica, así como por el diverso 37 de los Lineamientos que Regulan el Ejercicio de sus Atribuciones Sustantivas. SEGUNDA.- Del análisis realizado en su conjunto a las constancias que conforman el expediente en que se actúa y de la valoración a las pruebas aportadas por las partes, en términos de los artículos 21 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, 130 del Código Fiscal de la Federación y 46 de la Ley Federal de Procedimiento Contencioso Administrativo, esta Procuraduría de la Defensa del Contribuyente considera que en el presente caso, el Titular de la Administración Local de Auditoría Fiscal de Puebla Norte, del Servicio de Administración Tributaria (SAT), transgredió los derechos fundamentales de legalidad, certeza y seguridad jurídica de la quejosa, contenidos en los artículos 1°, 14 y 16 de la Constitución Federal. TERCERA.- En relación con las violaciones de derechos hechas valer por la empresa quejosa, la autoridad responsable al rendir su informe manifestó esencialmente: FO-QR-ACRE Acuerdo de Recomendación 2 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". a) Que la contribuyente tiene la obligación de calcular el IETU del ejercicio fiscal de 2009 y pagarlo en el mismo plazo establecido para la presentación de la declaración anual de ISR; que el artículo 8 de la LIETU señala que contra el impuesto calculado se podrá acreditar una cantidad equivalente al ISR propio del ejercicio, hasta por el monto de dicha diferencia, siempre y cuando sea el “efectivamente pagado en los términos de la Ley del Impuesto sobre la Renta”; que en el caso de incumplimiento a las disposiciones fiscales, la autoridad fiscal puede proceder a la determinación de contribuciones omitidas, de forma simultánea tanto para el ISR como para el IETU, puesto que la obligación de pago de las citadas contribuciones no fue cumplida y en consecuencia, no pudo aplicarse la mecánica de acreditamiento que le permitiría disminuir la carga tributaria de ambos impuestos; que la contribuyente no efectuó el pago del impuesto sobre la renta del ejercicio 2009 por lo que al no encontrarse “efectivamente pagado” no cumple con el requisito para su acreditamiento contra el IETU en términos del artículo 8, primero, segundo y quinto párrafos de la LIETU vigente en 2009. b) Que la contribuyente presentó escrito en el procedimiento de fiscalización en el que manifestó que no exhibía papeles de trabajo ni estados de cuenta del banco, pues la empresa dejó de tener operaciones en el año de 2009 y que por ello sólo estaba presentando declaraciones en ceros; en este sentido, al no presentar la contribuyente documental alguna relativa a sus ingresos obtenidos en el ejercicio revisado, esa autoridad no pudo determinar la actividad por la que obtuvo los ingresos, determinando en forma presuntiva como ingresos gravables los depósitos bancarios en cantidad de $5´737,212.59 observados de la cuenta bancaria Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) de la Institución Financiera Eliminadas 4 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) aperturada a nombre de la contribuyente, con fundamento en el artículo 59, fracción III, primero y segundo párrafos del CFF, en relación con el artículo 19, primer párrafo de la LIETU. c) Que la contribuyente presentó solamente declaraciones en ceros de los pagos provisionales de IETU sin enterar correctamente el impuesto que le correspondía por cada uno de ellos en el plazo establecido en las disposiciones fiscales, razón por la que al ubicarse las contribuciones omitidas en el supuesto establecido en los artículos 17-A y 21 del Código Fiscal de la Federación, se aplicó el factor de actualización correspondiente, desde el momento en que se causaron y hasta el mes en que la contribuyente se encontraba obligada a presentar la declaración anual del ejercicio revisado, determinándose solamente la actualización y los recargos no enterados, no así FO-QR-ACRE Acuerdo de Recomendación 3 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". contribuciones de pagos provisionales. Agregó que al no efectuar la contribuyente los pagos provisionales de IETU, se determinó el impuesto anual sin acreditarlos, resultando la cantidad de $975,326.14. d) Que las multas de fondo fueron calculadas sobre el IETU del ejercicio a su cargo, mismas que se encuentran previstas en el artículo 76, primer párrafo del Código Fiscal de la Federación, en virtud de haber omitido totalmente el pago de dicha contribución; mientras que las multas formales fueron impuestas a la quejosa por no haber efectuado los pagos provisionales en términos de las disposiciones fiscales, ya que sólo presentó declaraciones estadísticas en ceros, mismas que se sancionan de conformidad con los artículos 81, fracción IV y 82, fracción IV del Código Fiscal de la Federación. Agregó que sí aplicó el supuesto del artículo 75, fracción V, primer párrafo del CFF, tratándose del IVA, pues con la misma conducta la contribuyente infringió lo dispuesto en los artículos 76, primer párrafo, y 81, fracción II, ambos del Código Fiscal de la Federación, por lo que se aplicó la multa mayor. Asimismo, señaló que por cuanto hace a las multas de fondo y forma de IETU y los pagos provisionales del mismo, se trata de conductas distintas correspondientes a la misma contribución pero que se refieren a obligaciones diferentes, es decir, el entero del impuesto del ejercicio en términos del artículo 7 de la LIETU y los pagos provisionales del mismo impuesto en términos del artículo 9 de la misma ley. Con el fin de abordar los argumentos de la quejosa en forma clara, esta Procuraduría considera pertinente hacer referencia en principio a los argumentos planteados que no implican una violación de derechos fundamentales. CUARTA.- En relación con el argumento de la quejosa referido en el inciso b) del punto 1 de ANTECEDENTES, relativo a que no se fundó ni motivó respecto de qué actos o actividades determinó el IVA y el IETU, este organismo descentralizado considera que no existe ninguna transgresión de derechos fundamentales a la contribuyente, pues al analizar el contenido del oficio 500-48-00-05-03-2013-22395, de 24 de julio de 2013, se observa que la autoridad fiscal estimó en forma presuntiva la cantidad de $5´737,212.59 como ingresos gravables para efectos de ambos impuestos, toda vez que la quejosa durante el procedimiento de fiscalización fue omisa en exhibir la información y documentación correspondiente al ejercicio fiscal 2009 que le fue requerida. En este sentido, al no proporcionar los libros y registros de contabilidad, así como la documentación comprobatoria de sus ingresos, elementos solicitados en los oficios números 500FO-QR-ACRE Acuerdo de Recomendación 4 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". 48-00-06-00-2012-3198, de 15 de agosto de 2012 y 500-48-00-05-03-2012-19551, de 17 de septiembre de 2012, la autoridad estimó la existencia de un impedimento en el desarrollo de las facultades de comprobación, por lo que procedió a allegarse de la información proporcionada por la Comisión Nacional Bancaria y de Valores, en específico los estados de cuenta bancarios de la cuenta Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) de la Institución Financiera Eliminadas 4 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) abierta a nombre de la contribuyente, por el periodo revisado, observando depósitos bancarios en cantidad de $5´737,212.59, no registrados en contabilidad y que no contaban con documentación soporte que comprobara su origen y procedencia, actualizándose así los supuestos previstos en los artículos 59, fracción III, primer y segundo párrafo del CFF; 20, fracción I de la LISR y 19 de la LIETU vigentes en 2009. Bajo esas consideraciones, si la autoridad fiscal detectó depósitos en la cuenta bancaria del contribuyente que no correspondieron a los registros de la contabilidad que está obligado a llevar y conforme a tal situación estimó de manera presuntiva que se trataba de ingresos y valor de actos o actividades por los que se deben pagar contribuciones, como es el caso de ISR, IVA y IETU, no ha incurrido en falta de motivación al liquidar las contribuciones omitidas, pues los únicos elementos con los que contó para determinar la situación fiscal de la quejosa fueron los estados de cuenta bancarios revisados, siendo imputable a la contribuyente que no pudiera determinar qué actividades fueron las que generaron los ingresos, ya que nunca fueron aportadas las facturas y registros contables que le permitieran a la revisora identificar su origen. QUINTA.- A continuación este organismo procede a analizar el argumento de queja relatado en el inciso a) del punto 1 de ANTECEDENTES, relativo a la negativa de la autoridad de aplicar lo dispuesto en el artículo 8 de la Ley del Impuesto Empresarial a Tasa Única (IETU), esto es, acreditar el Impuesto Sobre la Renta (ISR) propio del ejercicio contra el IETU del mismo periodo. Para dar mayor claridad al análisis del planteamiento, es preciso señalar que la Administración Local de Auditoria Fiscal de Puebla Norte, mediante oficio No. 500-48-00-05-03-2013-22395, determinó un crédito fiscal a cargo de la quejosa basándose en los siguientes elementos: a) Ingresos presuntos para efectos de ISR por depósitos bancarios en cantidad de $5’737,212.59, teniendo como resultado un ISR a cargo de $321,283.91 al haber aplicado un coeficiente de utilidad presunta del 20%. FO-QR-ACRE Acuerdo de Recomendación 5 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". b) Ingresos presuntos para efectos de IETU por depósitos bancarios en cantidad de $5’737,212.59, teniendo como resultado un IETU a cargo de $975,326.14. c) Para la determinación del IETU del ejercicio, no acredita el ISR determinado por la misma autoridad en cantidad de $321,283.91. Por lo anterior, la Quejosa estima que se violan sus derechos fundamentales al no aplicarle la responsable lo dispuesto en el artículo 8 de la Ley del Impuesto Empresarial a Tasa Única que para mayor claridad se transcribe: Artículo 8. Los contribuyentes podrán acreditar contra el impuesto empresarial a tasa única del ejercicio calculado en los términos del último párrafo del artículo 1 de esta Ley, el crédito fiscal a que se refiere el artículo 11 de la misma, hasta por el monto del impuesto empresarial a tasa única calculado en el ejercicio de que se trate. Contra la diferencia que se obtenga conforme al párrafo anterior, se podrá acreditar la cantidad que se determine en los términos del penúltimo párrafo de este artículo y una cantidad equivalente al impuesto sobre la renta propio del ejercicio, del mismo ejercicio, hasta por el monto de dicha diferencia. El resultado obtenido será el monto del impuesto empresarial a tasa única del ejercicio a cargo del contribuyente conforme a esta Ley. … El impuesto sobre la renta propio por acreditar a que se refiere este artículo, será el efectivamente pagado en los términos de la Ley del Impuesto sobre la Renta. No se considera efectivamente pagado el impuesto sobre la renta que se hubiera cubierto con acreditamientos o reducciones realizadas en los términos de las disposiciones fiscales, con excepción del acreditamiento del impuesto a los depósitos en efectivo o cuando el pago se hubiera efectuado mediante compensación en los términos del artículo 23 del Código Fiscal de la Federación. (énfasis añadido) Por su parte, la autoridad responsable en su informe manifestó lo siguiente “… la contribuyente tenía la obligación de calcular el Impuesto Empresarial a Tasa Única del ejercicio 2009 y pagarlo en el mismo plazo establecido para la presentación de la declaración FO-QR-ACRE Acuerdo de Recomendación 6 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". anual del Impuesto Sobre la Renta; así mismo, el artículo 8 de la Ley del Impuesto Empresarial a Tasa Única, señala que contra el impuesto calculado se podrá acreditar una cantidad equivalente al Impuesto Sobre la renta propio del ejercicio, hasta por el monto de dicha diferencia, detallando en el quinto párrafo del mismo artículo que por “Impuesto Sobre la Renta propio” se refiere al “efectivamente pagado en los términos de la Ley del Impuesto Sobre la Renta”. … De lo que se concluye, que en caso de incumplimiento a las disposiciones fiscales, la autoridad fiscal puede proceder a la determinación de contribuciones omitidas, de forma simultánea tanto para el Impuesto Sobre la renta como para el Impuesto Empresarial a Tasa Única, puesto que la obligación de pago de las citadas contribuciones no fue cumplida, y en consecuencia no pudo aplicarse la mecánica de acreditamiento que le permitiría disminuir la carga tributaria de ambos impuestos. … …se desprende que la contribuyente Eliminadas 7 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) no efectuó el pago del Impuesto Sobre la Renta del ejercicio 2009, por lo que al no encontrarse “efectivamente pagado”, en tal virtud, no cumple con el requisito para su acreditamiento para efectos del Impuesto Empresarial a Tasa Única, en términos del artículo 8 primer, segundo y quinto párrafo de la Ley del Impuesto Empresarial a Tasa Única vigente en 2009.” (énfasis añadido) De acuerdo con lo reseñado, tenemos que la cuestión a dilucidar consiste en establecer lo que debe entenderse por Impuesto Sobre la Renta “efectivamente pagado”, pues es éste el que será acreditable para efectos del Impuesto Empresarial a Tasa Única y para esto resulta importante conocer la exposición de motivos y la discusión legislativa acerca del establecimiento de este último impuesto. Exposición de Motivos: … La contribución empresarial a tasa única que se propone a esa Soberanía es un gravamen mínimo respecto del impuesto sobre la renta total, es decir, del impuesto sobre la renta propio y retenido. Únicamente se pagaría por concepto de contribución empresarial a tasa única el excedente entre ese gravamen y el impuesto sobre la renta propio y retenido. FO-QR-ACRE Acuerdo de Recomendación 7 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". … Como se ha señalado con antelación, el efecto de un gravamen mínimo es el que a través de éste se recupere la recaudación que en su caso se pierde por tratamientos preferenciales o por evasión y elusión fiscales en el impuesto sobre la renta, lo cual en parte se logra a través de la mecánica de acreditamiento que se propone a esa Soberanía, ya que para los efectos del acreditamiento, no se considerará como impuesto sobre la renta propio efectivamente pagado, el que se haya cubierto con acreditamientos o reducciones establecidos en las disposiciones fiscales, tales como la aplicación de estímulos o tratamientos preferenciales a contribuyentes específicos. (énfasis añadido) Dictamen de la Comisión de Hacienda y Crédito Público de la Cámara de Diputados En este sentido, para determinar el gravamen mínimo que deben pagar los contribuyentes en el ejercicio, se permite acreditar contra la contribución empresarial a tasa única calculada en el mismo, después de aplicar, en su caso, el crédito fiscal que tuvieran por deducciones mayores a los ingresos, el impuesto sobre la renta propio correspondiente al ejercicio fiscal por el que se calcula la contribución empresarial a tasa única. Cuando el impuesto sobre la renta propio por acreditar sea menor a la contribución empresarial a tasa única del ejercicio, la diferencia es la contribución empresarial a tasa única a pagar, por lo tanto, cuando la cantidad a acreditar es igual o mayor a la contribución empresarial a tasa única no habrá en ese ejercicio pago del gravamen mínimo. En el caso de la contribución empresarial a tasa única, el efecto de ser un gravamen mínimo es el que a través de éste se recupere la recaudación que en su caso se pierde por tratamientos preferenciales o por evasión y elusión fiscales en el impuesto sobre la renta, lo cual en parte se logra a través de la mecánica de acreditamiento que se propone, ya que para los efectos del acreditamiento, no se considerará como impuesto sobre la renta propio efectivamente pagado, el que se haya cubierto con acreditamientos o reducciones establecidos en las disposiciones fiscales, tales como la aplicación de estímulos o tratamientos preferenciales a contribuyentes específicos. (énfasis añadido) De la transcripción anterior se desprende que la intención del legislador fue que el ISR que se pudiera acreditar contra el IETU del mismo ejercicio, fuera aquél que efectivamente percibiera el FO-QR-ACRE Acuerdo de Recomendación 8 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". Estado, impidiendo que se acreditara un ISR que el contribuyente no hubiera pagado al haber aplicado contra éste un acreditamiento o estímulo fiscal. Lo anterior se ejemplifica con los análisis que esta Procuraduría efectúa de los montos y conceptos que la autoridad responsable tomó en consideración en la resolución materia de esta queja: Se pone de relieve lo que el legislador quiso evitar, esto es, que los contribuyentes consideraran como ISR efectivamente pagado aquél que se hubiera “cubierto” mediante acreditamientos o reducciones, ocasionando que el IETU a enterar se viera reducido con un ISR que nunca percibiría el Estado -para lograr a través del IETU la recuperación de la recaudación perdida por tratamientos preferenciales-, ello se representa con el siguiente ejemplo: FO-QR-ACRE Acuerdo de Recomendación 9 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". Los anteriores ejemplos ponen en evidencia la ilegal actuación de la responsable al desconocer un derecho de la quejosa, atendiendo solamente al sentido literal de la frase “efectivamente pagado”, haciendo a un lado la obligación contenida en el artículo 1° constitucional conforme a la cual todas las autoridades, en el ámbito de sus competencias, deben promover, respetar, proteger y garantizar los derechos fundamentales, interpretándolos de la manera que más favorezca a la persona. En efecto, la autoridad manifiesta que no procedió el acreditamiento establecido en el artículo 8 de la Ley del IETU porque el ISR determinado por ella misma en la resolución materia de la queja no se encontraba “efectivamente pagado”, entendiendo por “efectivamente pagado” que el contribuyente hubiera realizado el entero de dicho impuesto como requisito indispensable para que la autoridad lo pudiera acreditar. Sin embargo, una evidencia más de la incongruencia de la interpretación de la autoridad es que el propio Servicio de Administración Tributaria, reconociendo que sería absurdo (y contrario al espíritu del legislador), obligar a los contribuyentes a enterar el ISR del ejercicio en cierta fecha y sólo cuando dicho pago se hubiera realizado, entonces procedieran a realizar el cálculo del IETU para enterarlo en fecha posterior, emitió la regla I.4.14 de la Resolución Miscelánea Fiscal para 2009, que establece: FO-QR-ACRE Acuerdo de Recomendación 10 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". I.4.14. Para los efectos de los artículos 8 y 10 de la Ley del IETU, se considerarán como efectivamente pagados el ISR propio del ejercicio por acreditar y del pago provisional del ISR por acreditar, que se enteren simultáneamente con la declaración del ejercicio o con el pago provisional del IETU, según se trate. (énfasis añadido) La regla transcrita pone en evidencia que cuando el entero de ambas contribuciones se realizaba en un mismo momento, resultaba procedente el acreditamiento del ISR contra el IETU, aun cuando el primero no estuviera efectivamente enterado, lo que también debe estimarse aplicable para los casos en que sea la autoridad la que realice la determinación de los créditos. De este modo, el criterio sostenido por la autoridad va en contra de la naturaleza misma de un impuesto de control o gravamen mínimo como lo llamó el legislador, ya que el IETU se convertiría en un impuesto independiente que constituiría una carga adicional para los contribuyentes, como lo pretende la autoridad en la resolución materia de la queja; lo cual se muestra en el siguiente ejemplo: Como se observa del cuadro anterior, la autoridad está “piramidando” o acumulando las cargas impositivas, sin que ningún precepto legal, como lo ha advertido esta Procuraduría, la faculte para ello. FO-QR-ACRE Acuerdo de Recomendación 11 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". Finalmente, es importante señalar que no es correcto que la autoridad no aplique el acreditamiento establecido en el artículo 8 de la Ley del IETU, bajo el argumento de no ser ésta la obligada a realizarlo a través de facultades de comprobación, pues en opinión de esta Procuraduría, precisamente porque la liquidación deriva del ejercicio de las facultades de comprobación de la autoridad, el contribuyente no tiene la posibilidad de realizar el acreditamiento, por lo que es a la autoridad a quien corresponde la obligación de respetar y hacer cumplir el derecho que la ley otorga al contribuyente. Este criterio ha sido sostenido por los Tribunales de la Federación en una situación análoga, como se observa de la tesis que a continuación se transcribe, la cual por mayoría de razón también ilustra el presente caso: Época: Novena Época, Registro: 168078, Tribunales Colegiados de Circuito, Tipo de Tesis: Aislada, Semanario Judicial de la Federación y su Gaceta, Tomo XXIX, Enero de 2009, Tesis: XIV.P.A.5 A, Página: 2785 PÉRDIDAS FISCALES. CORRESPONDE A LA AUTORIDAD Y NO AL CONTRIBUYENTE DISMINUIR LAS PENDIENTES DE APLICAR DE EJERCICIOS ANTERIORES, CUANDO DETERMINA EL RESULTADO FISCAL GRAVABLE EN EJERCICIO DE SUS FACULTADES DE FISCALIZACIÓN. Conforme a los artículos 10, fracción II y 61 de la Ley del Impuesto sobre la Renta, corresponde a las personas morales, al determinar la utilidad fiscal del ejercicio, disminuir, en su caso, las pérdidas fiscales pendientes de aplicar de ejercicios anteriores. Sin embargo, un contribuyente no está en esa posibilidad cuando es la propia autoridad, en ejercicio de sus facultades de fiscalización, quien determina el resultado fiscal gravable, motivo por el cual, es a ésta, al emitir la resolución relativa, a quien corresponde disminuir las mencionadas pérdidas fiscales, pues en la emisión de la resolución aludida no interviene el causante. TRIBUNAL COLEGIADO EN MATERIAS PENAL Y ADMINISTRATIVA DEL DÉCIMO CUARTO CIRCUITO. Revisión fiscal 128/2007. Administrador Local Jurídico de Mérida. 9 de septiembre de 2008. Unanimidad de votos. Ponente: Jorge Enrique Eden Wynter García. Secretario: Jorge Gabriel Tzab Campo. (énfasis añadido) FO-QR-ACRE Acuerdo de Recomendación 12 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". Es en razón de lo anterior que esta Procuraduría estima que la liquidación materia de la presente queja, viola los principios de legalidad, seguridad y certeza jurídica consagrados en los artículos 14 y 16 constitucionales, pues al determinar en forma independiente y sin reconocer acreditamiento alguno el ISR y el IETU del ejercicio fiscal revisado, sin efectuar, se insiste, el acreditamiento del primero contra el segundo de los gravámenes, no interpreta de manera adecuada el contenido de las disposiciones fiscales analizadas, imponiendo a la quejosa un perjuicio económico a través de una doble carga impositiva que no está obligada a soportar y vulnerando gravemente sus derechos fundamentales de legalidad y certeza jurídica. SEXTA.- En relación con el argumento de la quejosa referido en el inciso c) del punto 1 de ANTECEDENTES, relativo a que le fueron determinados simultáneamente créditos fiscales por concepto de pagos provisionales y del ejercicio de IETU, lo que conlleva el cobro duplicado por la misma omisión, cabe precisar que de un análisis integral al oficio liquidatorio, se advierte que por cuanto hace a los pagos provisionales de IETU, si bien se refleja el cálculo realizado por la autoridad para determinar el importe omitido de cada uno de ellos, solamente se liquida la parte correspondiente a actualización y recargos y que asciende al importe de $220,295.61; de ahí que no exista un cobro duplicado de ese gravamen al determinarse el IETU anual actualizado del ejercicio fiscal revisado, que asciende a la cantidad de $1´090,902.29. Cabe destacar que la autoridad fiscal puede válidamente determinar recargos tanto por el impuesto anual determinado, como por la parte no enterada de pagos provisionales, siempre y cuando ello se lleve a cabo en estricto acatamiento al procedimiento de ley; sin embargo, en el presente caso no ocurrió así, como se explicará a continuación. En efecto, no obstante que la contribuyente no hizo valer como violación los términos en que se calcularon los pagos provisionales, este Ombudsman, como defensor no jurisdiccional de los derechos de los contribuyentes, tiene amplias facultades para investigar, denunciar y exponer, aun de oficio, las violaciones de derechos fundamentales que advierta en los actos de autoridad; por lo que a continuación se explica en qué consiste la incorrecta actuación de la responsable por cuanto hace a la forma en que calculó los pagos provisionales, que por supuesto incide en el cálculo de la actualización y de los recargos relativos, ya que al llevar a cabo el procedimiento aritmético respectivo, no se apegó al contenido del artículo 10 de la LIETU, que establece lo siguiente: FO-QR-ACRE Acuerdo de Recomendación 13 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". Artículo 10. Los contribuyentes podrán acreditar contra el pago provisional calculado en los términos del artículo 9 de esta Ley el crédito fiscal a que se refiere el artículo 11 de la misma. El acreditamiento a que se refiere el párrafo anterior se realizará en los pagos provisionales del ejercicio, hasta por el monto del pago provisional que corresponda, sin perjuicio de efectuar el acreditamiento a que se refiere el artículo 11 de esta Ley contra el impuesto empresarial a tasa única del ejercicio. Contra la diferencia que se obtenga en los términos del primer párrafo de este artículo, se podrá acreditar la cantidad que se determine en los términos del penúltimo párrafo de este artículo y una cantidad equivalente al monto del pago provisional del impuesto sobre la renta propio, correspondientes al mismo periodo del pago provisional del impuesto empresarial a tasa única, hasta por el monto de dicha diferencia. El resultado obtenido será el pago provisional del impuesto empresarial a tasa única a cargo del contribuyente. Contra el pago provisional del impuesto empresarial a tasa única calculado en los términos del párrafo anterior, se podrán acreditar los pagos provisionales del citado impuesto del mismo ejercicio efectivamente pagados con anterioridad. El impuesto que resulte después de efectuar los acreditamientos a que se refiere este párrafo, será el pago provisional del impuesto empresarial a tasa única a pagar conforme a esta Ley. … (énfasis añadido) De la lectura al artículo anterior se aprecia que una vez calculado el pago provisional en términos del artículo 9 de la LIETU, el contribuyente podía realizar el acreditamiento del crédito fiscal a que se refiere el artículo 11; contra la diferencia que obtenga, podía acreditar asimismo la cantidad que se determine en los términos del penúltimo párrafo del citado artículo y una cantidad equivalente al monto del pago provisional del impuesto sobre la renta propio, correspondientes al mismo periodo del pago provisional del impuesto empresarial a tasa única, hasta por el monto de dicha diferencia. Una vez realizado el cálculo descrito, el contribuyente todavía tenía derecho a acreditar los pagos provisionales del citado impuesto del mismo ejercicio efectivamente pagados con anterioridad, quedando obligado a pagar sólo el impuesto que resultaba después de efectuar los acreditamientos. Sin embargo, del análisis al procedimiento que la autoridad describe en las páginas 327 y 328 de la liquidación que nos ocupa, no se advierte que haya considerado el acreditamiento de los pagos FO-QR-ACRE Acuerdo de Recomendación 14 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". provisionales de IETU del mismo ejercicio efectivamente pagados con anterioridad, por lo que con dicha omisión se afectan claramente los derechos de la quejosa en tanto que los pagos provisionales de febrero a diciembre de 2009 fueron calculados sin permitir el acreditamiento de meses anteriores, originando con ello por cada pago provisional una cantidad que exponencialmente aumentó mes con mes, lo que indudablemente repercutió en el cálculo de la actualización y los recargos en la resolución materia de la queja. A efecto de evidenciar la violación que nos ocupa, se considera pertinente reproducir el cálculo que realiza la responsable para determinar los pagos provisionales de IETU: FO-QR-ACRE Acuerdo de Recomendación 15 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". No es óbice para la anterior consideración, que la autoridad señale dentro del procedimiento de queja que se permitió el acreditamiento de pagos provisionales de IETU efectivamente pagados en cantidad de 0.00; pues acorde a los razonamientos expuestos con anterioridad, la expresión “efectivamente pagado” no tiene la connotación que la responsable señala en la liquidación y en su informe, ya que no se refiere a la contribución efectivamente cobrada por el fisco federal. Así, esta Procuraduría considera que aun tratándose de una determinación presuntiva de pagos provisionales, cuya justificación atiende sólo a la falta de comprobación de ingresos, no es correcto que la autoridad, al realizar el cálculo de pagos provisionales de IETU, desconozca la cantidad que ella misma va determinando en los pagos provisionales del ejercicio anterior, pues no fue la intención del legislador “castigar” al contribuyente que se ubique en la hipótesis del artículo 59, fracción III, primero y segundo párrafos, del CFF, con la pérdida del derecho a que se aplique el acreditamiento referido en el cuarto párrafo del artículo 10 de la LIETU. Bajo los razonamientos expuestos podemos concluir que el cálculo de la actualización y los recargos no se realizó con apego a lo dispuesto por la LIETU y, por ende, no atiende a la real capacidad contributiva de la quejosa, pues resulta notoriamente desproporcionado que por concepto de pagos provisionales se determine un impuesto histórico en cantidad total de FO-QR-ACRE Acuerdo de Recomendación 16 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". $7´298,452.85, mientras que el monto del impuesto anual sea de $1´090,902.29. Cabe resaltar que el monto del impuesto histórico es la suma de los importes mensuales sobre los que la autoridad calculó la actualización y los recargos, por lo que éstos tienen el mismo vicio. SÉPTIMA.- En relación con el argumento de la quejosa referido en el inciso d) del punto 1 de ANTECEDENTES, esta Procuraduría advierte otra violación de derechos fundamentales en la determinación de la responsable de sancionar a la quejosa por cada pago provisional de IETU no efectuado en los términos de las disposiciones fiscales. A efecto de dar mayor claridad a lo anterior, es preciso reproducir el contenido del artículo 81, fracción IV, del Código Fiscal de la Federación, que establece: Artículo 81. Son infracciones relacionadas con la obligación de pago de las contribuciones, así como de presentación de declaraciones, solicitudes, documentación, avisos, información o expedición de constancias: … IV. No efectuar en los términos de las disposiciones fiscales los pagos provisionales de una contribución. Como se advierte de su lectura, el dispositivo legal transcrito contempla una multa de forma que se aplica a quien no efectúe, en los términos de las disposiciones fiscales, los pagos provisionales de una contribución. Respecto de la distinción entre una multa de fondo y una multa de forma -aplicada en términos del dispositivo legal señalado- el Poder Judicial de la Federación ya se ha pronunciado en el sentido de que toda multa de fondo implica el no entero del tributo, mientras que una multa de forma implica el incumplimiento en la presentación de las declaraciones o en los requisitos y medios que la ley establece para ello, con independencia del entero del tributo. Precisamente en la jurisprudencia que se cita a continuación, se señala a la infracción prevista en el artículo 81, fracción IV del Código Fiscal de la Federación, como el ejemplo puntual de una multa de forma. FO-QR-ACRE Acuerdo de Recomendación 17 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". Época: Novena Época, Registro: 188794, Instancia: Tribunales Colegiados de Circuito, Jurisprudencia, Semanario Judicial de la Federación y su Gaceta, Tomo XIV, Septiembre de 2001, Tesis: VI.1o.A. J/21, Página: 1224. MULTA DE FONDO Y MULTA FORMAL. DISTINCIÓN ENTRE LAS PREVISTAS EN LOS ARTÍCULOS 76, FRACCIÓN II, Y 81, FRACCIÓN IV, DEL CÓDIGO FISCAL DE LA FEDERACIÓN VIGENTE EN 1993, 1994 Y 1995.- No se viola en perjuicio de la quejosa lo dispuesto en el artículo 75, fracción V, del Código Fiscal Federal, habida cuenta que los artículos 76, fracción II y 81, fracción IV, del citado ordenamiento tributario vigente durante los años de mil novecientos noventa y tres, mil novecientos noventa y cuatro y mil novecientos noventa y cinco, en los que se fundaron las exactoras para sancionar a la contribuyente, establecían: "Artículo 76. Cuando la comisión de una o varias infracciones origine la omisión total o parcial en el pago de contribuciones incluyendo las retenidas o recaudadas, excepto tratándose de contribuciones al comercio exterior, y sea descubierta por las autoridades fiscales mediante el ejercicio de sus facultades de comprobación, se aplicarán las siguientes multas: ... II. Del 70% al 100% de las contribuciones omitidas, actualizadas, en los demás casos." y "Artículo 81. Son infracciones relacionadas con la obligación de pago de las contribuciones, así como de presentación de declaraciones, solicitudes, avisos, informaciones, o expedir constancias incompletas o con errores: ... IV. No efectuar en los términos de las disposiciones fiscales los pagos provisionales de una contribución.". De ello se advierte que resulta inaplicable el mencionado artículo 75, fracción V, del Código Fiscal Federal, ya que los preceptos legales transcritos se refieren a conductas distintas, es decir, mientras el artículo 82, fracción IV, sanciona el no efectuar los pagos provisionales de una contribución en los términos establecidos por las disposiciones fiscales (multa formal), el artículo 76, fracción II, prevé la infracción consistente en la omisión en el pago de tales contribuciones (multa de fondo o sustantiva), lo que significa que un precepto se refiere a la forma en que se debe enterar un tributo y el otro, al entero mismo. En tal virtud, si el causante no incurre en incumplimiento a sus obligaciones fiscales, el omitir presentar los pagos provisionales de una contribución, no generaría, en sí mismo, la omisión en el entero de dicho tributo, sino únicamente recargos por la falta de pago oportuno, de acuerdo al artículo 21, primer párrafo, del Código Fiscal de la Federación, lo que lleva a concluir que no se presenta el supuesto previsto en el artículo 75, fracción V, del ordenamiento en consulta, ya que no es la misma conducta omitir presentar el pago provisional de una contribución cumpliendo con las formas establecidas en las disposiciones fiscales y omitir enterar dicha contribución, total o parcialmente. Cabe señalar que es inexacto que ambas multas se calculen sobre el mismo monto del impuesto omitido, pues al margen de que la forma de cálculo de una multa nada tiene que ver con la conducta que la motiva, lo cierto es que el FO-QR-ACRE Acuerdo de Recomendación 18 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". invocado artículo 76, fracción II, se refiere a los porcentajes de las contribuciones omitidas actualizadas, mientras que el artículo 82, fracción IV, del código tributario federal vigente en mil novecientos noventa y tres, aludía al veinte por ciento del pago provisional no efectuado y, como ya se ha precisado, la omisión en el entero de una contribución constituye un hecho distinto a la forma en que, de acuerdo con las disposiciones fiscales, aquélla deba ser cubierta. PRIMER TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL SEXTO CIRCUITO. En este sentido, es claro para este organismo descentralizado que la infracción prevista en la fracción IV del artículo 81 del Código Fiscal de la Federación, sancionable conforme al diverso 82, fracción IV, del mismo ordenamiento legal, es aplicable exclusivamente en aquellos casos en que no se efectúa la presentación de los pagos provisionales, es decir, no se presentan las declaraciones respectivas en los términos que indican las disposiciones legales, supuestos que no se dieron en el caso concreto. Lo anterior es así, toda vez que del análisis integral practicado por esta Procuraduría a la liquidación materia de la queja, se sanciona a la contribuyente por la omisión en el entero del IETU anual (multa de fondo que implica el no entero del tributo prevista en el artículo 76, primer párrafo, del Código Fiscal de la Federación vigente en 2010), así como por no efectuar los pagos provisionales de IETU en los términos de las disposiciones legales (multa de forma que implica omitir presentar el pago provisional de una contribución cumpliendo con las formas establecidas en las disposiciones fiscales, prevista en la fracción IV del artículo 81 del Código Fiscal de la Federación vigente en el momento en que se cometió la infracción). Sin embargo, según se señala en la propia resolución, la quejosa sí presentó las declaraciones provisionales de IETU, aun cuando no señaló un impuesto a pagar; incluso la responsable lo reconoce al rendir su informe, pues señala que sólo presentó declaraciones estadísticas en ceros. Por tanto, resulta indebido que tal conducta de la quejosa se sancione en términos del artículo 81, fracción IV, del Código Fiscal de la Federación, pues como se señaló en párrafos anteriores, ese numeral se refiere al incumplimiento de una obligación tributaria formal que atañe a la manera en que se cumple la obligación tributaria sustancial, entendiéndose por esta última el entero correcto de los impuestos. FO-QR-ACRE Acuerdo de Recomendación 19 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". De ahí que la imposición de multas en cantidad de $12,240.00 para cada uno de los pagos provisionales de IETU de 2009, contraviene el derecho fundamental de la contribuyente conforme al cual la autoridad está obligada a actuar con total apego a la ley. Atento a lo anterior, con fundamento en lo dispuesto por el artículo 23, primer párrafo, de la Ley Orgánica de este Ombudsman, se determina que el ADMINISTRADOR LOCAL DE AUDITORÍA FISCAL DE PUEBLA NORTE DEL SAT, violó los derechos de legalidad, seguridad y certeza jurídicas de la contribuyente, contenidos en los artículos 14 y 16 constitucionales, no obstante que las autoridades fiscales están obligadas a observar y dar plena vigencia con sus actuaciones a lo dispuesto en el nuevo texto del artículo 1° constitucional que entró en vigor el 11 de junio de 2011, que en sus párrafos segundo y tercero, establece: Las normas relativas a los derechos humanos se interpretarán de conformidad con esta Constitución y con los tratados internacionales de la materia favoreciendo en todo tiempo a las personas la protección más amplia. Todas las autoridades, en el ámbito de sus competencias, tienen la obligación de promover, respetar, proteger y garantizar los derechos humanos de conformidad con los principios de universalidad, interdependencia, indivisibilidad y progresividad. En consecuencia, el Estado deberá prevenir, investigar, sancionar y reparar las violaciones a los derechos humanos, en los términos que la ley establezca. Sin embargo, este Ombudsman fiscal concluye que la autoridad fiscal no actuó respetando, protegiendo y garantizando los derechos humanos de la quejosa. Por lo expuesto, en términos de los artículos 22, fracción II, y 23, de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente; así como 48 y 49 de los Lineamientos que Regulan el Ejercicio de sus Atribuciones Sustantivas, se formula la siguiente: III. R E C O M E N D A C I Ó N Y M E D I D A C O R R E C T I V A. ÚNICA.- En atención a los razonamientos expresados, se RECOMIENDA al LIC. MIGUEL ÁNGEL CRUZ RIZO, ADMINISTRADOR LOCAL DE AUDITORÍA FISCAL DE PUEBLA NORTE DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, que deje sin efectos la resolución liquidatoria número 500-48-00FO-QR-ACRE Acuerdo de Recomendación 20 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". 05-03-2013-22395, de 24 de julio de 2013, en la que determinó un crédito fiscal a la contribuyente quejosa en cantidad total de $5’787,798.26 y emita una nueva en la que: a) Determine el IETU del ejercicio, reconociendo el derecho al acreditamiento del ISR causado. b) Efectúe el cálculo de los pagos provisionales de IETU, así como su actualización y recargos que sean consecuencia de su omisión, permitiendo el acreditamiento previsto en el cuarto párrafo del artículo 10 de la LIETU. c) Deje sin efectos las multas impuestas por infracción al artículo 81, fracción IV, del Código Fiscal de la Federación, respecto de los pagos provisionales de IETU. En términos del artículo 25 de la Ley Orgánica de esta Procuraduría se CONCEDE al LIC. MIGUEL ÁNGEL CRUZ RIZO, ADMINISTRADOR LOCAL DE AUDITORÍA FISCAL DE PUEBLA NORTE DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, el plazo de TRES días hábiles siguientes al en que surta efectos la notificación de esta Recomendación para que informe si la acepta o, de lo contrario, funde y motive su negativa como lo mandata el segundo párrafo del apartado B del artículo 102 de la Constitución Política de los Estados Unidos Mexicanos, con el apercibimiento que en caso de no responder dentro del plazo concedido se procederá en términos de lo dispuesto en el artículo 28, fracción I, numeral 2 de la citada Ley Orgánica. Se informa a la autoridad que en términos de dicha Ley Orgánica y los Lineamientos de esta Procuraduría, la Recomendación se hará pública. NOTIFÍQUESE la presente recomendación por oficio a la autoridad involucrada, LIC. MIGUEL ÁNGEL CRUZ RIZO, ADMINISTRADOR LOCAL DE AUDITORÍA FISCAL DE PUEBLA NORTE DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. Asimismo, acompáñense las documentales que resulten necesarias, a fin de que cuente con los elementos suficientes para cumplir con la presente Recomendación. PROCURADORA DE LA DEFENSA DEL CONTRIBUYENTE LIC. DIANA ROSALÍA BERNAL LADRÓN DE GUEVARA c.c.p. Lic. Aristóteles Núñez Sánchez.- Jefe del Servicio de Administración Tributaria. c.c.p. Lic. Francisco Javier Ceballos Alba.- Subprocurador de Protección de los Derechos de los Contribuyentes. FO-QR-ACRE Acuerdo de Recomendación 21 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes "2014, Año de Octavio Paz". ANEXO I MOTIVACIÓN I. Se eliminan 34 palabras relativos al: Nombre de la persona física y/o nombre del contribuyente y R.F.C., a fin de proteger la identidad de los involucrados y evitar que sus nombres y datos personales sean divulgados. Lo anterior, de conformidad con lo dispuesto en los artículos 15 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, 2, fracción XXIV, y 6 de los Lineamientos que regulan el ejercicio de las atribuciones sustantivas de esta Procuraduría de la Defensa del Contribuyente, sin perjuicio de lo dispuesto en el artículo 18, fracción II y artículo 20 fracción VI de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. FO-QR-ACRE Acuerdo de Recomendación 22 Versión 1.0