Trabajo de Grado - Pontificia Universidad Javeriana

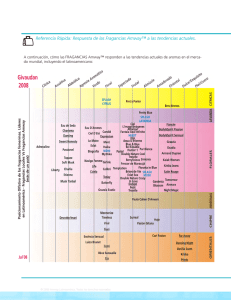

Anuncio