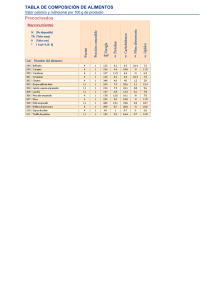

implantación y evolución de los productos precocinados de

Anuncio