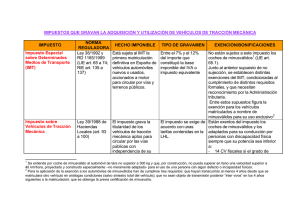

La política tributaria dirigida a las personas con

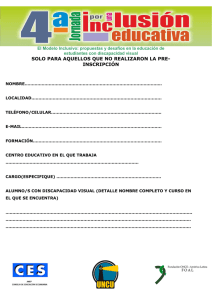

Anuncio