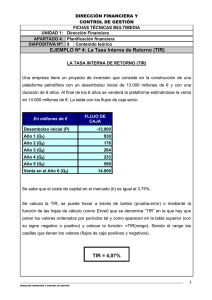

Errores más frecuentes en la evaluación de políticas y proyectos

Anuncio