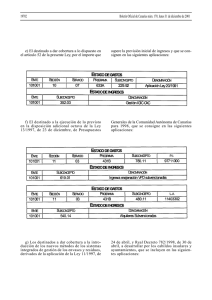

LEY 20/1991, DE 7 DE JUNIO, DE MODIFICACIÓN DE LOS

Anuncio