Ordenanza fiscal reguladora de las tasas por

Anuncio

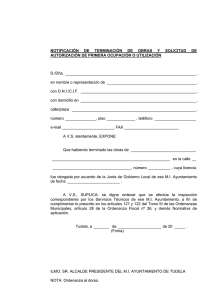

Aprobación definitiva de la ordenanza fiscal reguladora de las tasas por prestación de servicios por actividades e instalaciones y apertura y establecimiento de locales. Habiendo sido aprobada inicialmente por este Ayuntamiento, en sesión celebrada el día 27 de junio de 2013, la modificación de la ordenanza que a continuación se detalla, y no habiéndose presentado reclamaciones durante el período de su exposición al público, queda elevado a definitivo el acuerdo aprobado, por lo que a efectos de lo establecido en el artículo 16.4 de la Norma Foral 41/1989, reguladora de las Haciendas Locales, se lleva a cabo su publicación íntegra para su entrada en vigor. ORDENANZA FISCAL REGULADORA DE LAS TASAS POR PRESTACIÓN DE SERVICIOS POR ACTIVIDADES E INSTALACIONES Y APERTURA Y ESTABLECIMIENTO DE LOCALES Artículo 1.- Hecho imponible 1. Constituye el hecho imponible de la presente Tasa: a) La prestación de servicios técnicos o administrativos para la concesión de licencias de actividad. b) Los servicios administrativos de comprobación posterior o inspección que se presten con ocasión de las declaraciones responsables o comunicaciones previas que se formulen a propósito de la apertura de locales. c) Los servicios administrativos necesarios para el otorgamiento de la licencia de establecimiento o autorización de la que deben disponer los locales e instalaciones destinados a la celebración de espectáculos o actividades recreativas. 2. Estarán sujetas a las Tasas: a) La instalación, por vez primera, del establecimiento para dar comienzo a sus actividades. b) El cambio de titularidad del establecimiento. c) La variación o ampliación de la actividad desarrollada en el establecimiento, aunque continúe el mismo titular. d) La ampliación del establecimiento y cualquier alteración que se lleve a cabo en ésta y que afecte a las condiciones señaladas en el número 1 de este artículo, exigiendo nueva verificación de las mismas. e) Traslados de establecimientos. 3. Se entenderá por establecimiento industrial o mercantil toda edificación habitable, esté o no abierta al público, que no se destine exclusivamente a vivienda, y que: a) Se dedique al ejercicio de alguna actividad empresarial, fabril, artesana, de construcción, comercial y de servicios que esté sujeta al Impuesto sobre Actividades Económicas. b) Aún sin desarrollarse aquellas actividades, sirvan de auxilio o complemento para las mismas, o tengan relación con ellas en forma que les proporcionen beneficios o aprovechamientos, como por ejemplo, sedes sociales, agencias, delegaciones o sucursales de entidades jurídicas, escritorios, oficinas, despachos, estudios, así como los garajes públicos y privados. Artículo 2.- Sujeto pasivo 1. Son sujetos pasivos de las Tasas, en concepto de contribuyentes, las personas físicas y jurídicas y las entidades a que se refiere el artículo 34.3 de la Norma Foral General Tributaria de Bizkaia que soliciten o que resulten beneficiadas o afectadas por los servicios o actividades municipales. 2. Se entenderá que la actividad administrativa o servicio afecta o se refiere al sujeto pasivo cuando haya sido motivado directa o indirectamente por el mismo en razón de que sus actuaciones y omisiones obliguen al ayuntamiento a realizar de oficio actividades o a prestar servicios por razones de seguridad, salubridad o de orden urbanístico, o cuales quiera otras de su competencia. 3. Tendrán la condición de sustitutos del contribuyente los propietarios de locales, quienes podrán repercutir, en su caso, las cuotas sobre los respectivos beneficiarios. Artículo 3.- Cuota tributaria Para la determinación de la cuota tributaria se aplicará la siguiente escala, según los tramos de superficie que se indican a continuación: 1.- Actividades sometidas a comunicación previa a) Entre 0 – 200 m2: 180,30 € b) Entre 201 – 400 m2: 360,61 € c) Más de 400 m2: a 3,40 €/m2, límite máximo 3.000 €. 2.- Actividades sometidas a licencia de actividad a) Entre 0 – 200 m2: 360,61 € b) Entre 201 – 400 m2: 721,22 € c) Más de 400 m2: a 6,80 €/m2, límite máximo 3.000 €. 3.- Actividades de inspección en casos de incumplimiento: 300,00 € 4- Autorizaciones administrativas para espectáculos o actividades a que se refiere el artículo 16. Apartado a) de la Ley 4/1995, de 10 de noviembre de Espectáculos Públicos y Actividades: 120,00 € Artículo 4.- Exenciones y bonificaciones Se bonificará con un 80% sobre la cuota las actividades que se ubiquen sobre terreno rústico. Artículo 5.- Normas de aplicación de las tarifas 1. A los efectos de determinar la extensión superficial del establecimiento se tendrá en consideración la totalidad de la superficie que forma parte integrante del mismo formando un mismo conjunto unitario. 2. Los anexos a establecimientos ya abiertos, como depósitos, locales para exposiciones, etc., devengarán la tasa y precisarán licencia de apertura o sustitución de la misma por una declaración responsable o comunicación previa, con total independencia del establecimiento principal. Artículo 6.- Devengo y obligación de contribuir 1. Se devenga la tasa y nace la obligación de contribuir, cuando se inicia la actividad municipal que constituye el hecho imponible. A estos efectos se entenderá iniciada dicha actividad en la fecha de presentación de la oportuna solicitud de la licencia de apertura, si el sujeto pasivo formulase expresamente ésta, o de la presentación de la oportuna comunicación previa o declaración responsable. 2. Cuando la apertura haya tenido lugar sin haber obtenido la oportuna licencia o haberse presentado la oportuna comunicación previa o declaración responsable, la tasa se devengará cuando se inicie efectivamente la actividad municipal conducente a determinar si el establecimiento reúne o no las condiciones exigibles. Artículo 7.- Declaración 1. Las personas interesadas en la obtención de una licencia de apertura, o presentación de una declaración responsable o comunicación previa, presentarán previamente, en el Registro General, la oportuna solicitud con especificación de la actividad o actividades a desarrollar en el local, acompañándose los documentos justificativos de aquellas circunstancias que hubieran de servir de base a la liquidación de la tasa, así como de cualesquiera otros necesarios para la tramitación de la solicitud a tenor en las disposiciones reglamentarias vigentes. 2. Si después de formular la solicitud de licencia de apertura o presentar la oportuna comunicación previa o declaración responsable, se variase o ampliase la actividad a desarrollar en el establecimiento, o se alterasen las condiciones proyectadas por tal establecimiento o bien se ampliase el local inicialmente previsto, estas modificaciones habrán de ponerse en conocimiento de la Administración Municipal. Artículo 8.- Ingreso El Ayuntamiento exigirá el ingreso previo de la tasa que deberá de acreditarse simultáneamente a la solicitud de la licencia o presentación de la oportuna comunicación previa o declaración responsable. No se tramitará expediente alguno sin que se haya efectuado el pago de la tasa correspondiente. Artículo 9.- Infracciones y sanciones tributarias En todo lo relativo a la calificación de las infracciones tributarias, así como de las sanciones que a las mismas correspondan en cada caso, se estará a lo dispuesta en la Ordenanza Fiscal General de Gestión, Recaudación e Inspección. Artículo 10.- Normativa supletoria En lo no previsto por esta Ordenanza, será de aplicación la Ordenanza Fiscal General, Recaudación e Inspección. En Valle de Trápaga-Trapagaran, a 3 de octubre de 2013. EL ALCALDE Fdo.: Xabier Cuéllar Cuadra.