Módulo de información sobre fiscalidad

Anuncio

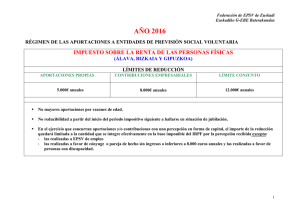

2016 Fiscalidad Actualizada a 01 de enero de 2016 MÓDULO DE INFORMACIÓN SOBRE FISCALIDAD DE AROGESTIÓN AHORRO-JUBILACIÓN, EPSV RÉGIMEN DE TRIBUTACIÓN DE LOS SOCIOS DE NÚMERO U ORDINARIOS 1. Momento de las aportaciones Es necesario diferenciar entre las contribuciones realizadas por la empresa a favor de sus trabajadores y las aportaciones realizadas directamente por éstos. 1.1 Contribuciones realizadas por la empresa (Socio promotor o protector) A efectos del IRPF, las contribuciones realizadas por la empresa a favor de sus trabajadores tienen la consideración de rendimiento de trabajo en especie y el trabajador deberá declararlas como tales en su declaración del IRPF, si bien, dado que las contribuciones serán reducidas de la base imponible del IRPF, no tienen impacto fiscal alguno, siempre que dichas contribuciones no superen los límites de reducción fiscal establecidos. A estos efectos, hay que tener en cuenta que deben computarse todas las contribuciones de la empresa a beneficio del trabajador, incluyéndose las contribuciones a LagunAro, EPSV por las prestaciones de capitalización. Asimismo, y aun cuando como norma general los rendimientos del trabajo están sometidos a retención a efectos del IRPF, la empresa (socio promotor) deberá excluir de la base de cálculo del porcentaje de retenc ión el importe de las contribuciones realizadas, en la medida en que el importe total de las contribuciones imputadas no supere la cuantía máxima que puede ser objeto de reducción de la base imponible del IRPF del trabajador 1. 1.2 Aportaciones realizadas por el trabajador (Socio de número) Estas aportaciones reducirán la base imponible del IRPF, siempre que no superen los límites establecidos para las citadas aportaciones y tendrán el mismo tratamiento que las aportaciones realizadas a otras EPSV y otros instrumentos de previsión. 1.3 Reducción en la base imponible: Límites Los socios tienen derecho a aplicar una reducción en la base imponible del IRPF por las contribuciones imputadas por su Cooperativa o empresa, así como por las aportaciones realizadas a título personal a una EPSV o plan de pensiones. No obstante, esta reducción en la base imponible está sujeta a unos límites máximos que varían en función de la legislación fiscal aplicable según el domicilio fiscal del socio: 1 De acuerdo con las regulaciones de los Territorios Históricos de Álava, Bizkaia y Gipuzkoa, no es necesaria la imputación al soci o de las cuantías aportadas a LagunAro, EPSV en el caso de que éste hubiera causado alta en la misma con anterioridad a 1991. 2 o En los Territorios Históricos de Álava, Bizkaia y Gipuzkoa, existe un límite de reducción en la base imponible del IRPF de hasta 5.000 euros al año por el total de las aportaciones individuales que realice el socio a instrumentos de previsión. Por su parte, el límite para la reducción en la base imponible del IRPF por contribuciones empresariales es de 8.000 euros al año para los tres Territorios Históricos. Asimismo, se determina un límite de 12.000 euros anuales para la suma de aportaciones individuales y contribuciones empresariales, aplicándose en primer lugar las reducciones por las contribuciones empresariales. En ninguno de los casos se contemplan reducciones adicionales por razón de la edad. No se podrán reducir de la base imponible las aportac iones y contribuciones a sistemas de previsión social, que se realicen a partir del inicio del período impositivo siguiente a aquél en que los mutualistas se encuentren en situación de jubilación. o En Navarra existe un único límite conjunto de reducción, en el que se suman tanto las contribuciones empresariales como las aportaciones personales, de 5.000 euros o el 30% de los rendimientos de trabajo y actividades económicas (la menor de las dos cantidades). Para los mayores de cincuenta años el límite se amplía hasta la menor de las siguientes cuantías: 7.000 euros o 50% de los rendimientos de trabajo y actividades económicas. o En Territorio Común existe también un único límite conjunto, en el que se suman tanto las contribuciones empresariales como las aportaciones personales, de 8.000 euros o el 30% de los rendimientos de trabajo y actividades económicas (la menor de las dos cantidades). En todos los casos, se suman a estos efectos todas las contribuciones imputadas y las aportaciones realizadas a los distintos tipos de instrumentos de previsión (EPSV, planes de pensiones...) que dan derecho a reducción en la base imponible. Los excesos de aportaciones que no puedan ser reducidos en el propio ejercicio, por superar los límites establecidos o por insuficiencia en la base imponible general, se podrán aplicar durante los cinco ejercicios siguientes , en Navarra. En Gipuzkoa, Bizkaia y Álava, esta posibilidad está limitada a que, en el ejercicio en el que se apliquen las reducciones, los partícipes no se encuentren en situación de jubilación. En el mismo año que concurran aportaciones y prestaciones con una percepción en forma de capital, se limitará la reducción fiscal de las aportaciones a las cantidades que se integren efectivamente en la base imponible por las prestaciones. No obstante, esta limitación no se aplicará a las aportaciones realizadas a EPSV de empleo.(Ver Anexo: Resumen Límites Reducción) 3 2. Periodo de mantenimiento Durante el llamado período de mantenimiento, esto es, hasta el cobro de la correspondiente prestación, no se produce renta alguna para el mutualista que deba someterse a tributación. 3. Momento de la percepción De acuerdo con la normativa del IRPF, las cantidades percibidas por el socio y los beneficiarios de una EPSV tienen la consideración de rendimientos del trabajo. En el caso de las rentas periódicas, se integran al 100% en la base imponible. De acuerdo con las regulaciones de los territorios históricos de Álava, Bizkaia y Gipuzkoa, y en Navarra, cuando se trate de la primera prestación en forma de capital por una misma contingencia, y siempre que hayan transcurrido más de dos años desde la primera aportación (condición no exigida para prestaciones por invalidez), así como en los rescates, el importe a integrar será del 60% de lo percibido, con un límite de 300.000 euros anuales, integrándose el exceso sobre el citado importe al 100%. A estos efectos, se considera primera prestación el conjunto de cantidades percibidas en forma de capital en un único ejercicio por el acaecimiento de cada contingencia, con independencia del instrumento de previsión del que se perciban los importes. Por lo tanto, a efectos de aplicar el porcentaje de integración del 60%, no deberá computarse únicamente el importe cobrado en primer lugar por el acaecimiento de una contingencia, sino todos aquellos cobros posteriores que, dentro del año, se perciban por la misma contingencia. No obstante, en Álava y en Bizkaia, el contribuyente no estará obligado a integrar necesariamente al 60 por 100 las cantidades percibidas en forma de capital en el primer ejercicio de cobro, pudiendo optar por aplicar este porcentaje sobre los importes que obtenga, igualmente en forma de capital, en el segundo o sucesivos ejercicios, siempre y cuando no lo haya hecho con anterioridad. En el supuesto de que la forma de cobro sea mixta, el porcentaje integrador del 60% solo será aplicable a la parte recibida en forma de capital. En Territorio Común, se ha de integrar en todas las situaciones el 100% de lo percibido (si bien hay Disposiciones Transitorias en Territorio Común para las aportaciones anteriores al 1 de enero de 2007). En el caso de socios que ejerciten el rescate (derecho limitado a los socios de alta en la fecha de 7-3-2012 y por las participaciones adquiridas hasta la citada fecha), habiendo acreditado una antigüedad de diez años, el tratamiento fiscal será igual al del cobro en forma de capital, esto es, la integración del 60% (excepto en Territorio Común). 4 Legislación básica aplicable: Álava: Norma Foral 33/2013, de 27 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, con sus correspondientes actualizaciones. Decreto Foral 40/2014, de 1 de agosto, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas. Bizkaia: Norma Foral 13/2013, de 5 de diciembre, del Impuesto sobre la Renta de las Personas Físicas, con sus correspondientes actualizaciones. Decreto Foral 47/2014, de 8 de abril, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas. Gipuzkoa: Norma Foral 3/2014, de 17 de enero de 2014, del Impuesto sobre la Renta de las Personas Físicas, con sus correspondientes actualizaciones. Decreto Foral 33/2014, de 14 de octubre, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas. Navarra: Decreto Foral Legislativo 4/2008, de 2 de junio, por el que se aprueba el Texto Refundido de la Ley Foral del Impuesto sobre la Renta de las Personas Físicas, con sus correspondientes actualizaciones. Ley Foral 23/2015, de 28 de diciembre de modificaciones de diversos impuestos y otras medidas tributarias. Territorio Común: Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Re nta de las Personas Físicas, con sus correspondientes actualizaciones. Real Decreto 439/2007, de 30 de marzo, por el que se aprobó el Reglamento del Impuesto sobre la Renta de las Personas Físicas y se modificó el Reglamento de Planes y Fondos de Pensiones, aprobado por Real Decreto 304/2004, de 20 de febrero. Ley 26/2014 5 Límites MÁXIMOS Por aportaciones individuales Por contribuciones empresariales Por suma aportaciones individuales y contribuciones empresariales (1) ANEXO: RESUMEN LÍMITES REDUCCIÓN BIZKAIA ÁLAVA GIPUZKOA 5.000 € anuales 5.000 € anuales 8.000 € anuales 8.000 € anuales NAVARRA 5.000 € anuales 8.000 € anuales Hasta los 50 años: 5.000 € anuales ó 30% de los rendimientos de trabajo (la menor). 12.000 €/año (1) 12.000 €/año (1) TERRITORIO COMÚN 12.000 €/año (1) Mayores de 50 años: 7.000 € anuales ó el 50% de los rendimientos de trabajo (la menor). 8.000 € anuales ó 30% de los rendimientos de trabajo (la menor). Se aplican en primer lugar las reducciones por contribuciones empresariales y posteriormente las aportaciones individuales. Nota 1: Los excesos de aportaciones que no puedan ser reducidos en el propio ejercicio, por superar los límites establecidos o por insuficiencia en la base imponible general, se podrán aplicar durante los cinco ejercicios siguientes, en Navarra. En Gipuzkoa, Bizkaia y Álava, esta posibilidad está limitada a que, en el ejercicio en el que se apliquen las reducciones, los partícipes no se encuentren en situación de jubilación. Nota 2: Existen disposiciones transitorias en los territorios de Álava, Bizkaia y Gipuzkoa que permiten que a los mutualistas que estaban dados de alta antes del 31 de diciembre de 1990 no sea necesario que la Cooperativa les impute las contribuciones empresariales realizadas a su nombre. En todo caso, esto solo es posible para este colectivo y para las contribuciones empresariales a LagunAro, EPSV, no así a Arogestión, EPSV. Nota 3: A la hora de determinar las contribuciones empresariales efectuadas por la Cooperativa a favor de un mutualista, se deben considerar tanto las aportaciones a LagunAro, EPSV como a Arogestión, EPSV, si las hubiera, teniendo en cuenta lo señalado en la Nota 2, que faculta la no imputación al colectivo anterior al 31 de diciembre de 1990 de las contribuciones a LagunAro, EPSV. 6