Prospectos - Santander

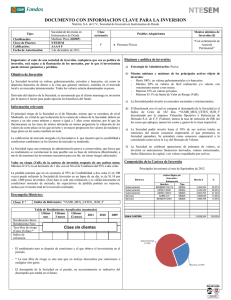

Anuncio