Europa sigue encallada en la recuperación

Anuncio

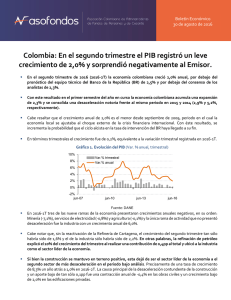

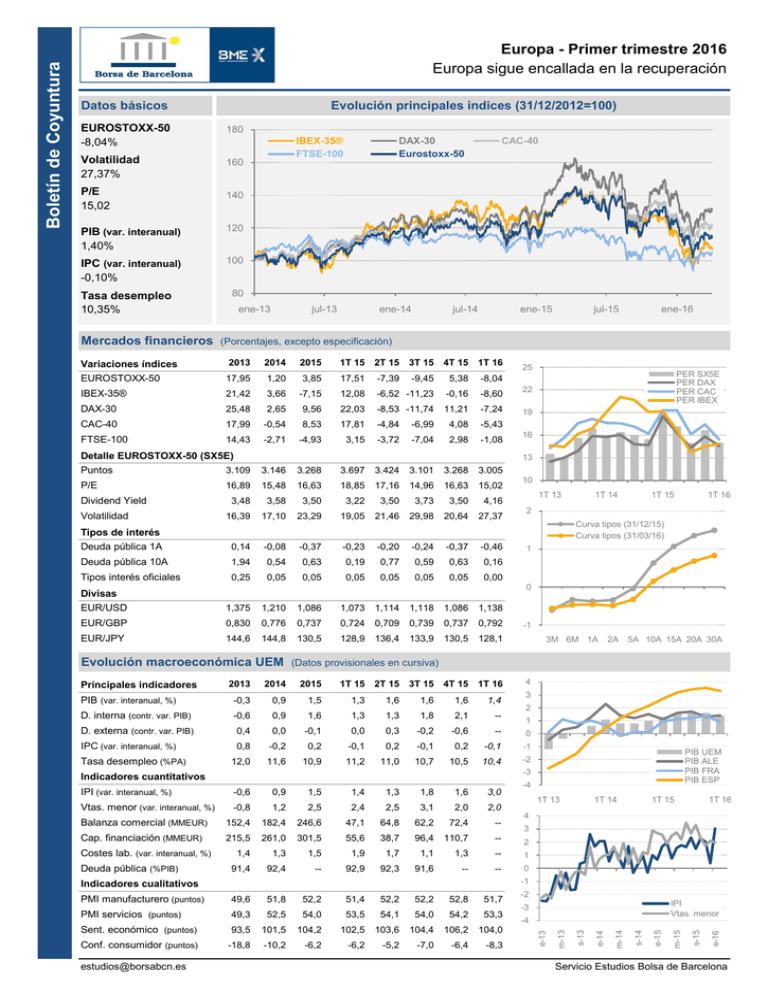

Evolución principales índices (31/12/2012=100) Datos básicos EUROSTOXX-50 -8,04% 180 Volatilidad 27,37% 160 P/E 15,02 140 PIB (var. interanual) 1,40% 120 IPC (var. interanual) -0,10% 100 Tasa desempleo 10,35% IBEX-35® FTSE-100 DAX-30 Eurostoxx-50 CAC-40 80 ene-13 jul-13 ene-14 jul-14 ene-15 jul-15 ene-16 Mercados financieros (Porcentajes, excepto especificación) Variaciones índices 2013 2014 2015 1T 15 2T 15 3T 15 4T 15 1T 16 EUROSTOXX-50 17,95 1,20 3,85 17,51 -7,39 -9,45 5,38 -8,04 IBEX-35® 21,42 3,66 -7,15 12,08 -6,52 -11,23 -0,16 -8,60 22 DAX-30 25,48 2,65 9,56 22,03 -8,53 -11,74 11,21 -7,24 19 CAC-40 17,99 -0,54 8,53 17,81 -4,84 -6,99 4,08 -5,43 FTSE-100 14,43 -2,71 -4,93 3,15 -3,72 -7,04 2,98 -1,08 Detalle EUROSTOXX-50 (SX5E) 3.109 3.146 3.268 3.697 3.424 3.101 3.268 3.005 P/E 16,89 15,48 16,63 18,85 17,16 14,96 16,63 15,02 3,48 3,58 3,50 3,22 3,50 3,73 3,50 4,16 Volatilidad PER SX5E PER DAX PER CAC PER IBEX 16 13 Puntos Dividend Yield 25 16,39 17,10 23,29 19,05 21,46 29,98 20,64 27,37 Deuda pública 1A 0,14 -0,08 -0,37 -0,23 -0,20 -0,24 -0,37 -0,46 Deuda pública 10A 1,94 0,54 0,63 0,19 0,77 0,59 0,63 0,16 Tipos interés oficiales 0,25 0,05 0,05 0,05 0,05 0,05 0,05 0,00 10 1T 13 1T 14 1T 15 1T 16 2 Curva tipos (31/12/15) Curva tipos (31/03/16) Tipos de interés 1 0 Divisas EUR/USD 1,375 1,210 1,086 1,073 1,114 1,118 1,086 1,138 EUR/GBP 0,830 0,776 0,737 0,724 0,709 0,739 0,737 0,792 EUR/JPY 144,6 144,8 130,5 128,9 136,4 133,9 130,5 128,1 -1 3M 6M 1A 2A 5A 10A 15A 20A 30A Evolución macroeconómica UEM (Datos provisionales en cursiva) 2014 2015 -0,3 0,9 1,5 1,3 1,6 1,6 1,6 1,4 D. interna (contr. var. PIB) -0,6 0,9 1,6 1,3 1,3 1,8 2,1 -- D. externa (contr. var. PIB) 0,4 0,0 -0,1 0,0 0,3 -0,2 -0,6 -- 0 IPC (var. interanual, %) 0,8 -0,2 0,2 -0,1 0,2 -0,1 0,2 -0,1 -1 12,0 11,6 10,9 11,2 11,0 10,7 10,5 10,4 -2 3 2 1 -3 Indicadores cuantitativos -4 IPI (var. interanual, %) -0,6 0,9 1,5 1,4 1,3 1,8 1,6 3,0 Vtas. menor (var. interanual, %) -0,8 1,2 2,5 2,4 2,5 3,1 2,0 2,0 Balanza comercial (MMEUR) 152,4 182,4 246,6 47,1 64,8 62,2 72,4 -- Cap. financiación (MMEUR) 215,5 261,0 301,5 55,6 38,7 96,4 110,7 -- 2 1,4 1,3 1,5 1,9 1,7 1,1 1,3 -- 1 91,4 92,4 -- 92,9 92,3 91,6 -- -- 1T 15 1T 16 4 3 0 -1 52,2 52,2 52,8 51,7 PMI servicios (puntos) 49,3 52,5 54,0 53,5 54,1 54,0 54,2 53,3 Sent. económico (puntos) 93,5 101,5 104,2 102,5 103,6 104,4 106,2 104,0 Conf. consumidor (puntos) -18,8 -10,2 -6,2 -6,2 -5,2 -7,0 -6,4 -8,3 -2 IPI Vtas. menor -3 -4 e-16 51,4 s-15 52,2 e-15 51,8 m-15 49,6 s-14 PMI manufacturero (puntos) m-14 Indicadores cualitativos [email protected] 1T 14 s-13 Deuda pública (%PIB) 1T 13 e-14 Costes lab. (var. interanual, %) PIB UEM PIB ALE PIB FRA PIB ESP m-13 Tasa desempleo (%PA) 1T 15 2T 15 3T 15 4T 15 1T 16 4 2013 PIB (var. interanual, %) Principales indicadores e-13 Boletín de Coyuntura Europa - Primer trimestre 2016 Europa sigue encallada en la recuperación Servicio Estudios Bolsa de Barcelona La UEM mantiene en el inicio del año un modesto ritmo de recuperación, con unas previsiones de crecimiento de cara al primer trimestre del 1,4%. En este sentido, la zona euro se enfrenta a diversos riesgos que ganan fuerza en los últimos meses. Así, la desaceleración de la demanda mundial ante el parón del comercio y las recientes turbulencias en los mercados financieros reflejan un escenario complejo. A todo ello, se suma la actual crisis de refugiados junto con la posible salida del Reino Unido de la UE, nuevos riesgos que podrían poner en duda la capacidad de actuación y efectividad de la Unión. Ante este escenario, en el último trimestre del año, el PIB avanzó por tercer periodo consecutivo a una tasa interanual del 1,6%. Los apoyos temporales han impulsado, en gran medida, el crecimiento durante el año 2015, compensando así los citados factores que continúan amenazando la recuperación. La demanda interna sigue siendo el principal sustento del crecimiento y suma 2,1 puntos al avance del PIB. La inversión gana impulso en el trimestre al crecer un 3,4% mientras el consumo mantiene su avance en el 1,5%. Por el contrario, y en línea a lo expuesto, la desaceleración del comercio pesa en la contribución de la demanda externa, que resta 0,6 puntos al crecimiento. En este aspecto, destacar la ralentización generalizada del avance en las exportaciones que acusan una menor demanda mundial, siendo notable en las principales economías donde el aporte negativo de la demanda exterior se agudiza a finales de año. Afianzando lo citado, aunque el consumo continúa impulsando el crecimiento, empieza a evidenciarse cierta ralentización. Así lo demuestran algunos indicadores de demanda. En este sentido, las ventas minoristas crecieron en enero a una tasa interanual del 2,0% que, si bien, supone un buen ritmo de avance ante la gradual mejora del mercado laboral, este ritmo se ralentiza tras el buen inicio de 2015. Asimismo, la confianza de los consumidores se resiente notablemente y registra el promedio más bajo desde el último trimestre de 2014 (-8,27), como consecuencia a la desaceleración global. Por el contrario, y en consonancia con el repunte de la inversión, la producción industrial despunta en enero al registrar un avance interanual del 2,8% gracias al fuerte ascenso de la producción de bienes de capital y bienes de consumo duraderos. Este hecho debería ayudar a afianzar las expectativas empresariales. Aún así, el PMI compuesto registra en el primer trimestre el ritmo de avance más débil de los últimos cuatro trimestres, con una lectura de 53,2 ante la pérdida de impulso en los países del núcleo. Alemania acusa una importante desaceleración en el sector manufacturero, mientras que Francia continúa anclada en zona de estancamiento. En referencia a los precios, el IPC vuelve al terreno negativo en el primer trimestre del año marcando una variación interanual en marzo del -0,1% ante los descensos de los precios energéticos que siguen presionando las expectativas de inflación a la baja. Aunque, a pesar del lastre energético, la evolución del IPC subyacente tampoco acompaña. Con todo ello, se espera que la inflación continúe en niveles bajos durante los próximos meses para recuperarse gradualmente de cara a la segunda mitad del año, potenciada por la actuación del BCE. En consonancia, la entidad ha adoptado nuevas medidas de estímulo con el fin de impulsar la encallada recuperación y encaminar la inflación hacia el objetivo del 2,0%. En este sentido, se han reducido los tipos de interés de referencia hasta el mínimo histórico del 0,0%. Asimismo, también se han rebajado las tasas aplicadas a los depósitos y a la facilidad marginal de crédito. En cuanto al programa de compras activo (APP), se incrementa hasta los 80.000 millones de euros el importe de compras mensuales. También se incluirán en la cartera de bonos elegibles, aquellos emitidos por corporaciones no bancarias con grado de inversión. Por último, el BCE llevará a cabo cuatro nuevas TLTRO con vencimiento a cuatro años con el objetivo de reactivar la transmisión del crédito a la economía real. En consecuencia a las citadas medidas, las rentabilidades de los bonos europeos han caído con fuerza en el trimestre, sobre todo en el tramo largo de la curva de tipos, con lo que vuelven a situarse cerca de los mínimos registrados tras el inicio de la QE. Contrariamente, la divisa comunitaria se ha apreciado con fuerza frente al dólar a pesar de la actuación del BCE y en consonancia con el cambio de tono de la Reserva Federal norteamericana en cuanto al ritmo de normalización de su política monetaria. En los mercados europeos, la volatilidad se ha instalado nuevamente con un inicio de año turbulento ante la desaceleración del crecimiento mundial, con los emergentes en el punto de mira, siendo China la principal preocupación. Asimismo, el petróleo ha condicionado notablemente el comportamiento de las bolsas, con las negociaciones entre los productores para congelar la producción siendo uno de los principales focos de atención. En línea a lo citado y tomando como referencia el Eurostoxx-50, la volatilidad trimestral repunta con fuerza hasta el 27,37%. Con este escenario, los selectivos han cerrado el trimestre en negativo y el Eurostoxx-50 pierde un 8,04% en el periodo. Por países, el IBEX-35® es el índice más castigado al registrar una caída del 8,60% seguido por el DAX-30 y el CAC-40 que se dejan un 7,24% y un 5,43% respectivamente. Por último, el FTSE-100 inglés es el índice que menos retrocede, con un descenso del 1,08%.