Documento Soporte

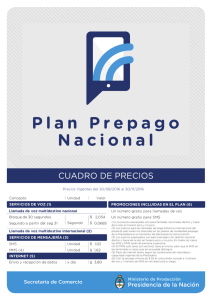

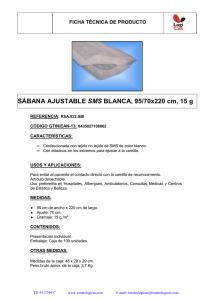

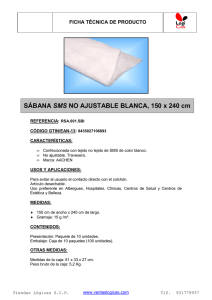

Anuncio