Los ocho factores que influyen en los mercados de

Anuncio

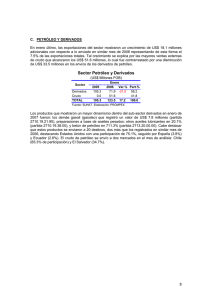

BLU PUTNAM, CHIEF ECONOMIST, CME GROUP SEPTEMBER 2015 Los ocho factores que influyen en los mercados de energía en el 2016 y en adelante Todos los ejemplos en este informe son interpretaciones hipotéticas de situaciones y se utilizan con fines ilustrativos únicamente. Las opiniones en el presente informe reflejan solamente las de los autores y no necesariamente aquellas de CME Group o sus instituciones afiliadas. Este informe y la información aquí incluida no debe considerarse asesoramiento de inversión ni resultados de experiencias reales de mercado. Los mercados de energía están cambiando constantemente con fuerzas a corto y largo plazo que colisionan creando más incertidumbre que de costumbre. Durante el transcurso del 2016, vemos una continuación del ambiente de bajos precios tanto para el petróleo crudo como para el gas natural, aunque con una volatilidad considerable, ya que los precios giran dentro de rangos de operación amplios. A más largo plazo, digamos 2017-2020, nuestra hipótesis de referencia incluye una divergencia entre la dinámica de precios del petróleo crudo y del gas natural, y una mucho mayor dependencia del WTI como referencia mundial para el petróleo crudo. Vemos la evolución de ocho factores clave que impulsan la dinámica de los mercados de energía, cuatro de ellos a corto plazo y cuatro a largo plazo: A corto plazo: •Crecimiento continuo de la producción en los Estados Unidos. • Aumento de la producción del Oriente Medio. • Crecimiento mundial lento; y • Impacto de El Niño sobre el invierno 2015-2016 de EUA. A largo plazo: • Exportación de GNL de Estados Unidos. • D escenso en la producción de petróleo crudo del Mar del Norte. • Desvinculación del precio del gas natural con respecto al petróleo crudo en Europa y Asia; y 1) El crecimiento continuo de la producción en Estados Unidos a pesar de los precios más bajos mantiene los precios del petróleo bajos. Cuando los precios del petróleo colapsaron a la mitad en el cuarto trimestre de 2014 muchos analistas esperaban una respuesta de suministro relativamente rápida en base a los modelos enseñados en cualquier curso introductorio de Economía. Desafortunadamente, la versión de economía básica no sabe nada sobre deuda, tiempos y flujo de caja, entre otras cosas. Muchos pozos en Estados Unidos se cerraron, pero el esfuerzo por conseguir más petróleo de los pozos más eficientes mantuvo alta la producción. Hay que entender la diferencia entre el flujo de caja y los informes contables. Los productores de petróleo, así como los almacenes familiares, saben que el efectivo es lo que importa. Es muy fácil incluir partidas no monetarias, como depreciación, así como determinados costos de inversión o capital, en el cálculo de cuánto dinero se precisa para producir un barril de petróleo. Sin embargo, lo que realmente importa para el productor de petróleo son los costos reales en efectivo del siguiente barril de petróleo, y estos costos pueden ser sustancialmente más bajos que los costos medidos mediante principios contables y que se supone representan el costo en dólares por barril. Lo que esto significa es que desde una perspectiva de efectivo a futuro, muchos pozos que parecen no rentables desde el punto de vista contable siguen teniendo un flujo de efectivo neto positivo. Por lo tanto, el productor sigue extrayendo – petróleo y efectivo. •Posible levantamiento de la prohibición de las exportaciones de petróleo crudo de Estado Unidos. 1 SEPTEMBER 2015 La deuda también importa, porque muchos productores de petróleo la tienen en grandes cantidades. Si cerrasen sus pozos, no solo no habría flujo de petróleo sino que tampoco habría flujo de caja y efectivo para pagar sus deudas. Extraer petróleo con pérdidas tiene sentido si se puede permanecer en el juego a la larga y evitar la quiebra. 2) El aumento de producción en Oriente Medio contribuye a un entorno de precios bajos. En su mayoría, los productores de petróleo de Oriente Medio tienen costos marginales extremadamente bajos. Prácticamente no hay incentivos para que estos productores con costos extremadamente bajos limiten la producción de petróleo, mientras que sí hay incentivos a largo plazo para extraer más petróleo, incluyendo la necesidad de ingresos así como la intención de presionar a la competencia. Además está el tema de la dinámica política de Oriente Medio. El acuerdo de cinco naciones con Irán con respecto a la generación de energía nuclear y el levantamiento de sanciones económicas está avanzando según lo planificado. Esto implica el ingreso de una mayor parte de la producción de Irán a los mercados mundiales. Además, los diversos conflictos en Oriente Medio tienen una nueva dimensión. El objetivo de las distintas rebeliones es tomar el control de los ingresos derivados del petróleo para sus propios fines y no para destruir la capacidad de producción de petróleo, como hizo Iraq cuando se retiró de Kuwait en la década de 1990. El resultado neto es que la política de Oriente Medio, que durante tanto tiempo fue la causa de interrupciones en el suministro, ahora está contribuyendo a un suministro mayor. Ciertamente, esto puede cambiar en un instante, pero ignorar esta nueva realidad tendrá consecuencias. 3) El crecimiento global lento, incluyendo una desaceleración del crecimiento económico en China, implica un menor crecimiento de la demanda de energía. La economía de Estados Unidos es una de las más robustas entre las economías industriales maduras y solamente presenta un crecimiento estable del 2,5% del PBI real cada año. Europa parece estar emergiendo de su estancamiento económico en 2015. Sin embargo, esto solamente implica un crecimiento del 1% al 2% del PBI real. Japón apenas está creciendo, ya que ni las Abenomics ni la pronunciada depreciación del yen japonés han podido sacar a esta economía envejecida de su abatimiento. En el mundo emergente, países desde Brasil a Turquía y Tailandia están viendo como el aumento de los riesgos políticos afecta la economía. Pero la gran noticia es China. Luego de décadas de un crecimiento promedio del 10% del PBI real, la economía de China se está desacelerando. Los gastos en infraestructura ya no tienen el mismo rendimiento que solían tener. Los socios comerciales de China, ya sean países de mercado emergente o países industriales maduros, simplemente no están creciendo lo suficientemente rápido como para sustentar a la máquina de exportación de China. Sin crecimiento en las exportaciones, la economía de China se desacelera más rápidamente. El enlentecimiento del crecimiento económico de China y el lento crecimiento de los países de mercado emergente y los países maduros llevan a muy poco aumento de la demanda de energía. 4) El impacto del Niño sobre el invierno 2015-2016 en Estados Unidos podría reducir temporalmente la demanda de gas natural. El último factor a corto plazo afecta al gas natural en Estados Unidos. Entre marzo y julio de 2015 se desarrolló un patrón climático del Niño a lo largo del Ecuador. Aunque el Niño se empiece a debilitar este otoño, ya logró influir sobre el recorrido de tormentas de Estados Unidos con un mayor potencial de precipitaciones y temperaturas invernales levemente más altas. Un invierno menos frío de lo normal podría presionar a la baja los precios del gas natural en EUA, ya que el gas natural se utiliza como combustible para calefaccionar los hogares y para la generación de energía. Resumen a corto plazo. El escenario de caso base incluye un aumento de la oferta y una disminución de la demanda, incluso con la drástica caída de los precios del petróleo crudo al final del 2014. Esto apoya la teoría de que el petróleo permanezca en un entorno de precios relativamente bajos con poca probabilidad de volver al precio de $100 por barril en el futuro cercano. El rango de operación de petróleo crudo WTI estaría entre $35-$55. Una recesión mundial grave podría desencadenar una caída a $20/barril. A pesar de nuestro pesimismo con respecto al lento crecimiento global, vemos solamente un 10% de probabilidad de que ocurra una recesión mundial. Para volver al precio de $100/barril de petróleo sería necesaria una interrupción de suministro significativa en Oriente Medio o un crecimiento del 5% al 10% del PBI real en China y otros países de mercado emergente. Ninguna de estas posibilidades parece probable a corto plazo. 2 SEPTEMBER 2015 5) Las exportaciones de GNL de Estados Unidos podrían aumentar los precios del gas natural en EUA y bajar los precios de Europa y Asia. Antes de que empiece el auge de la producción de gas natural, Estados Unidos era importador de gas natural licuado (GNL). Hoy en día se están gastando miles y miles de millones de dólares en enormes proyectos de construcción de instalaciones para GNL y en adaptar puertos para la exportación. Este proceso lleva tiempo, años y años. Es como mirar crecer la hierba. Pero la hierba eventualmente crece, y las exportaciones de GNL de Estados Unidos probablemente influyan sobre los precios del gas natural en Estados Unidos (al alza) y en Europa y Asia (a la baja) en el período 2017-2020. 6) El descenso de la producción de petróleo crudo del Mar del Norte hace del petróleo crudo Brent una referencia menos atractiva. El Mar del Norte es un lugar donde producir petróleo es algo desafiante. Solo pregúntele a un trabajador de una torre petrolera ubicada en las frías aguas entre Escocia y Noruega, y le contará sobre los nueve meses de invierno y tres meses de mal clima. Lo que esto significa, sin embargo, es que en un ambiente de precios bajos, los costos de mantenimiento e inversión desfavorecen la expansión de la producción de petróleo en el Mar del Norte. El descenso de la producción asociado a la probabilidad de un aumento en las interrupciones de la producción por motivos de mantenimiento sugiere que la base entre el Brent y otros tipos de petróleo probablemente se vuelva mucho más volátil, y una base volátil no es la receta para una referencia robusta. 7) La desvinculación del precio del gas natural del petróleo crudo en Europa y Asia debilita aún más al Brent como referencia y sugiere menores precios para el gas natural en la región. En el pasado, el Brent se benefició como referencia de ser usado para determinar los precios de contratos europeos de gas natural a largo plazo. Este vínculo gas-petróleo se ha venido desintegrando y esta tendencia se está acelerando. La consecuencia es que los precios del gas natural en Europa y Asia ahora pueden bailar a su propio ritmo, y esto sugiere la posibilidad de precios más bajos para el gas natural en estas regiones y además debilita aún más la utilización del Brent como referencia para gestión de riesgo. 8) El potencial levantamiento de la prohibición de la exportación de petróleo crudo en Estados Unidos podría aumentar la utilización del WTI como referencia mundial. En la década de 1970, a Estados Unidos le preocupaba que la OPEP tuviese poder sobre la economía de EUA, y se aprobó una legislación que permitía la prohibición de las exportaciones de petróleo crudo de EUA. Esta prohibición de la exportación de petróleo crudo se ha visto marginada por el auge de la producción de petróleo. Y el hecho de permitir la exportación del producto refinado pero no del petróleo crudo cuando la oferta es abundante ya no tiene demasiado sentido. Habiendo dicho esto, la política en Washington se mueve muy lentamente, por ende el levantamiento de la prohibición de las exportaciones de petróleo crudo probablemente deba esperar hasta después de las elecciones presidenciales de 2016. Sin embargo, para el período 2017-2020, un vínculo más estrecho entre el WTI y otras corrientes de petróleo crudo producidas en Oriente Medio y Rusia sugiere un rol cada vez más importante para el WTI como la referencia mundial favorecida. Resumen a largo plazo. Para el largo plazo, el escenario de caso base clave incluye un resurgimiento del petróleo crudo WTI como referencia mundial, influencias del descenso de producción en el Mar del Norte, la desvinculación con respecto al Brent en la determinación de precios de gas natural por parte de Europa, y la posibilidad del levantamiento de la prohibición de las exportaciones de petróleo crudo de Estados Unidos luego de las elecciones presidenciales. En el mundo del gas natural, el evento más importante será la introducción de capacidades significativas de GNL de Estados Unidos. Cuando el principal mecanismo de entrega son cañerías, el gas natural está dominado por la oferta/demanda del mercado local. Las exportaciones de GNL, sin embargo, pueden vincular el gas natural de Estados Unidos a los mercados de Europa y Asia, como fue el caso con las importaciones de GNL en Estados Unidos antes de que comenzara el auge de la producción. Esto sugiere un giro relativo en los precios, con una presión a la baja para Europa y Asia y una presión al alza para Estados Unidos en lo que respecta al gas natural. 3 La operación de futuros no es adecuada para todos los inversionistas, además implica un riesgo de pérdida. Los futuros son una inversión apalancada, y dado que sólo un porcentaje del valor del contrato es necesario para la operación, es posible perder más de la cantidad de dinero depositada en una posición de futuros Por lo tanto, los operadores sólo deben utilizar aquellos fondos cuya pérdida no signifique ningún cambio drástico en su estilo de vida actual. Y sólo una parte de esos fondos debe ser dedicada a invertir en cualquier operación, ya que no se puede esperar beneficiarse de todas las operaciones. Además, todos los ejemplos mostrados en este folleto son situaciones hipotéticas, usadas sólo con fines explicativos, y no deben considerarse como asesoramiento de inversión o como el resultado de una experiencia real de mercado. La operación de swaps no es conveniente para todos los inversionistas, implica un riesgo de pérdida y únicamente debe ser realizada por inversionistas que sean ECPs según la definición de la sección 1 (a) 18 de la Ley del Mercado de Productos. Los swaps son una inversión apalancada y debido a que únicamente se requiere un porcentaje del valor de un contrato para operar, es posible perder una suma mayor que la cantidad de dinero depositada para una posición de swaps. Los swaps son una inversión apalancada y debido a que únicamente se requiere un porcentaje del valor de un contrato para operar, es posible perder una suma mayor que la cantidad de dinero depositada para una posición de swaps. Y sólo una parte de esos fondos debe ser dedicada a invertir en cualquier operación, ya que no se puede esperar beneficiarse de todas las operaciones. CME Group es una marca registrada de CME Group Inc. The Globe Logo, E-mini, Globex, CME y Chicago Mercantile Exchange son marcas comerciales de Chicago Mercantile Exchange Inc. Chicago Board of Trade es una marca comercial de Board of Trade of the City of Chicago, Inc. NYMEX es una marca comercial de New York Mercantile Exchange, Inc. La información que aparece en este documento ha sido recopilada por CME Group para fines generales únicamente y no se ha tomado en cuenta la situación específica de ningún destinatario de la información. CME Group no asume ninguna responsabilidad por ningún error u omisión. Además, todos los ejemplos contenidos en el presente son situaciones hipotéticas, usadas para fines de explicación únicamente y no deben considerarse como asesoramiento de inversión o como el resultado de experiencia real en el mercado. Todos los asuntos relativos a reglas y especificaciones en el presente están sujetos a, y son reemplazados por las reglas oficiales de CME, NYMEX y CBOT Copyright 2015 CME Group Todos los Derechos Reservados.. ED264SP/00/0915