CENTRO DE ESTUDIOS DE DERECHO

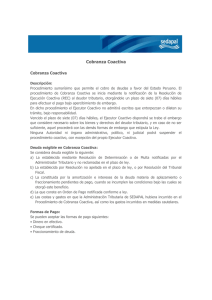

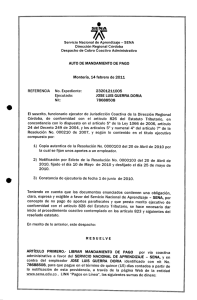

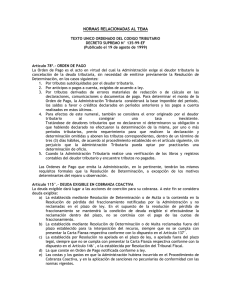

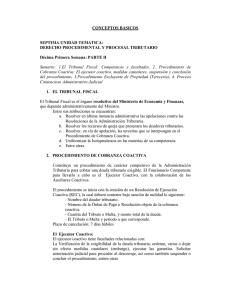

Anuncio