Descargar

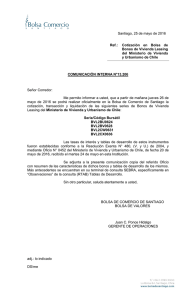

Anuncio