actividad_de_flujogramas

Anuncio

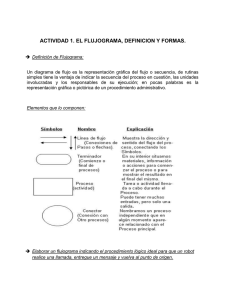

ACTIVIDAD 1. EL FLUJOGRAMA, DEFINICION Y FORMAS. Definición de Flujograma: Un diagrama de flujo es la representación gráfica del flujo o secuencia, de rutinas simples tiene la ventaja de indicar la secuencia del proceso en cuestión, las unidades involucradas y los responsables de su ejecución; en pocas palabras es la representación gráfica o pictórica de un procedimiento administrativo. Elementos que lo componen: Elaborar un flujograma indicando el procedimiento lógico ideal para que un robot realice una llamada, entregue un mensaje y vuelva al punto de origen. ROBOT. INICIO GRABAR EL MENSAJE PROGRAMAR HORA DE LLAMADA. INTRODUCE MONEDA EN EL TELEFONO. ¿EL TELEFONO FUNCION A CORRECT AMENTE?.SI NO SE COME LA MONEDA. REALIZA LA LLAMADA. ¿HAY FILA EN EL TELEFONO?. NO. INTENTAR MAS TARDE SI NO ¿CONTESTAN? SI ENTREGA EL MENSAJE. FIN ESPERE ACTIVIDAD 2. CIERRE DE CUENTA DEL CLIENTE. Consulte en la bibliografía recomendada y en la que usted considere necesario que es el cierre de una cuenta y que pasos se deben tener en cuenta. *CIERRE DE CUENTA: Es un paso en el ciclo contable al final del período que prepara las cuentas para registrar las operaciones del período siguiente. El cierre de las cuentas consiste en asentar en el diario y pasar al mayor de los asientos de cierre para establecer en cero los saldos de todas las cuentas. *PASOS QUE SE DEBEN TENER EN CUENTA: Revisión de los registros contables: Detección y corrección de errores. Detección y registro de los hechos económicos pendientes de formalización. Reclasificación de los hechos económicos en función de su plazo de vencimiento. Periodificación. Determinación y registro de las amortizaciones. Determinación y registro de las provisiones. Conciliación de los saldos contables y de los valores de inventario. Determinación del resultado antes de impuestos. Determinación y registro del impuesto sobre sociedades. Determinación y registro del resultado después de impuestos. Primer proceso: Revisión de los registros contables Detección y corrección de errores. Investigue que es un Ajuste y que es un descuento, cual es la principal diferencia entre los dos y cuáles son los controles que existen para este tipo de movimientos en los hoteles. *AJUSTE: Es un asiento contable que se formula para modificar el saldo de dos o más cuentas que por alguna circunstancia no reflejan la realidad en un momento determinado. *DESCUENTO: Son reducciones del precio de lista ofrecidos a los compradores en pago por funciones de marketing que estos compradores realizarán. Almacenar, promover y vender son ejemplos de estas funciones. *PRINCIPAL DIFERENCIA: La principal diferencia entre ajuste y descuento es que, el ajuste consiste en hacer concordar el saldo de una cuenta con el valor real que ésta represente, mientras que el descuento es una bonificación sobre el precio normal de un producto o servicio que aplica a determinados clientes. *CONTROLES QUE EXISTEN PARA ESTE TIPO DE MOVIMIENTOS: AJUSTE: 1. Ajustes a la cuenta Caja, ocasionados por arqueo: Al verificar la existencia de valores en caja, esto es al realizar un arqueo, se debe comparar su valor con el saldo en libros. Al efectuar esta comparación se pueden presentar los siguientes casos: El valor total del arqueo de caja puede ser menor que el saldo en libros: En este caso se presenta un faltante por la diferencia, valor por el cual se debe realizar un ajuste. En el asiento de ajuste para llevar el saldo de Caja a su valor real, es necesario disminuir el saldo en el momento del faltante, acreditando Caja y debitando la cuenta que corresponda, según el concepto que ocasiono el faltante así: * Faltante ocasionado por dineros entregados por el cajero y no registrados en libros. Ejemplo: El cajero pagó servicios de cafetería por $4.000 y no los registró, hay un faltante por ese valor. Asiento de ajuste: CUENTAS | DEBE | HABER | GASTOS DIVERSOS | 4000 | | Elementos de Aseo y Cafetería | | Caja | | 4000 | Caja General | | | | Ejemplo 2: El cajero consignó %50.000 y no los registró. Se presenta un faltante por ese valor. Asiento de ajuste: CUENTA | DEBE | HABER BANCOS | 50000 | CAJA | | 50000 | | | Faltante Por Dineros Dispuestos por el Cajero o pagados de mas El cajero es la persona encargada de responder por el dinero que ingresa y sale de Caja. Si no hay razón que justifique el faltante, este valor se convierte en deuda para el cajero; por ello se debita cuentas por cobrar a trabajadores Ejemplo: En el arqueo se presenta un faltante injustificado de $9.000 Asiento de Ajuste: CUENTA | DEBE | HABER | CUENTAS POR COBRAR A TRABAJADORES Otros- Cajero CAJA | | | | | | | 9000 | | | 9000 | Caja General | El valor total del arqueo de caja puede ser mayor que el saldo de libros: En este caso la diferencia constituye un sobrante y se debe realizar un ajuste por este valor. Para llevar al saldo de la cuenta Caja a su valor real es necesario aumentarlo, debitando Caja y acreditando la cuenta que corresponda, según la razón del sobrante, así: Ingresos Recibidos Por El Cajero y No Registrados. Ejemplo: El cliente HUGO CASTILLO abona $17.000, valor no registrado por el cajero, ocasionando un sobrante en Caja. Asiento de Ajuste: CUENTA | DEBE | HABER | CAJA | 17000 | | Caja General (Sobrante) | | CLIENTES | | 17000 | Hugo Castillo | | | | 2. Ajustes a la cuenta Bancos, ocasionados por conciliación bancaria: Para realizar este ajuste es necesario realizar una conciliación, o sea, comparar el saldo del libro de Bancos de la empresa con el saldo del extracto bancario. Extracto bancario es el documento que elaboran mensualmente los bancos para sus clientes por cuenta corriente o de ahorros, relacionando en forma parcial y total el movimiento de la cuenta por consignaciones, depósitos, giros de cheques, retiros, notas debito o crédito y los saldos. Al conciliar cada cuenta bancaria se identifica los ajustes que es necesario realizar por cada diferencia encontrada. Las diferencias más frecuentes pueden ser: * Transacciones contabilizadas por la empresa comercial y no registradas por la entidad bancaria. * Por valores que aparecen en el extracto que aun no se han registrado en la empresa. En estos casos en la empresa realizamos ajustes así: Por nota debito: el banco nos envía notas debito por conceptos de: cheques devueltos, chequeras, comisión de remesas, intereses por sobregiros, intereses por prestamos y otros servicios bancarios. Estos disminuyen el salde de la cuenta de Bancos, por lo tanto la acreditamos, y se debita la cuenta que corresponda según el caso. Cuando la empresa no ha recibido las notas débito por cualquier concepto, al recibir el extracto debe realizar el ajuste. Ejemplo: En el extracto del CONAVI aparece nota debito por $12.500 correspondiente a la compra de una chequera, no contabilizada. Asiento de ajuste: CUENTA | DEBE GASTOS DIVERSOS | HABER | | 12500 | | | | Útiles, papelería y fotocopias | BANCOS | | 12500 CONAVI | | | | Por notas crédito: El banco envía notas crédito por concepto de préstamos abonados en cuenta corriente, consignaciones de clientes, rendimientos financieros producidos por los saldos en cuentas de ahorro. Si la empresa no las ha contabilizado, al recibir el extracto, debe elaborar ajustes que aumentan el saldo de Bancos, por lo cual se debita; y se acredita la cuenta que corresponda, según el caso. Ejemplo: En el extracto de CONAVI aparece nota crédito por valor de $35.000, correspondiente a la consignación del cliente DIEGO PEREZ, no contabilizada por la empresa. Asiento de ajuste: CUENTA | DEBE | HEBER BANCOS | 35000 | CONAVI | | | | CLIENTES | | 35000 | DIEGO PEREZ | | | | 3. Ajuste por provisión cartera o estimado para deudas de difícil cobro: El valor de cartera está constituido por los saldos que adeudan los clientes por venta de mercancías a crédito. Estos saldos deben aparecer en el balance por su valor real, teniendo en cuenta que algunas deudas no se pueden recaudar por fallecimiento de clientes, insolvencia, cambios de domicilio, incendios y otros casos fortuitos. Por lo contrario, es necesario estimar como incobrable una parte del saldo de cartera y en el Balance General, en la sección de Activos, presentar el valor bruto de Clientes. CLENTES | PROVICIONES | 487300 | Saldo Real de Clientes | | | -9566 | | | 468734 | | | 4. Ajuate Por Inventario de Mercancías en Las Empresas con Sistema de Inventario Permanente: Al comparar el valor total del inventario físico de mercancías con el saldo en libros, pueden presentarse los siguientes casos: Inventario Físico Mayor que El valor en Libros de la cuenta de Mercancías: en este caso se presenta un sobrante y debe realizarse un ajuste por la diferencia, debitando la cuenta mercancías no fabricadas por la empresa y acreditando la cuenta costo de ventas; porque esto ocurre, generalmente por malos registros en los libros. Ejemplo: al comparar el inventario físico con el valor en libros de la cuenta de mercancías se presenta un sobrante de $250.000 Asiento de Ajuste: CUENTA | DEBE | HABER | MERCANCIAS NO FABRICADAS POR LA EMPRESA | | (Sobrante de mercancías en inventario) | | | | | 250000 COMERCIO AL POR MAYOR Y A L POR MENOR | (Sobrante de mercancías en inventario) | | 250000 | | Inventario Físico Menor Que el Valor en Libros de la Cuenta de Mercancías: en este caso se presenta un faltante y es necesario realizar el ajuste por la diferencia, acreditando la cuenta mercancías no fabricadas y debitando la cuenta según la razón que haya ocasionado el faltante, así: Ejemplo: al realizar el inventario físico de mercancías se presenta un faltante de $245.000 ocasionado por deshidratación de los artículos. Asiento de Ajuste: CUENTA | DEBITO | CREDITO | COMERCIO AL POR MAYOR Y AL POR MENOR | 245000 MERCANCIAS NO FABRICADAS POR LA EMPRESA | | | | | 245000 Perdida de Mercancías Por Irresponsabilidad del Almacenista: En este caso el valor del faltante se carga a la cuenta del empleado. Ejemplo: el inventario físico se presenta un faltante de $500.000, ocasionado por descuido del almacenista. Asiento del Ajuste. CUENTA | DEBER | HABER | CUENTAS POR COBRAR A TRABAJADORES Otros (almacenista) | 50000 | | | | | | | MERCANCIAS NO FABRICADAS POR LA EMPRESA (Faltante en inventario físico) | | 50000 | | 5. Ajuste por Depreciación de propiedades, Planta y Equipo (Activos Fijos): La depreciación es el gasto en que incurre una empresa a medida que sus activos fijos tangibles se desgastan durante la vida útil. Pueden estimarse que el activo se consume totalmente durante su vida útil o puede considerarse su valor residual, cuota de rescate o salvamento teniendo en cuenta el valor que tendrá el activo al final de su vida útil. Vida útil es el lapso durante el cual se espera que la propiedad, planta y equipo contribuyan a la generación de ingresos. Para su determinación es necesario considerar la vida útil legal reglamentada por el estatuto tributario o una vida útil técnica fijada teniendo en cuenta las especificaciones de fábrica, la obsolescencia por avances tecnológicos, el deterioro por el uso y el tiempo. De Acuerdo con la legislación colombiana, el tiempo de vida útil y porcentaje de desgaste establecido para efectos de la depreciación anual, son los siguientes: ACTIVO DEPRECIABLE | | | VIDA UTIL | % DEPRECIACION ANUAL Construcciones y edificaciones | Maquinaria y equipo | Equipo de oficina | | 10 años Equipo de computación | Flota y equipo de transporte | 2O años | 10 años | 10% | | 10% | | 5 años | | 5% | | 20% | | 5 años | 20% | Ejemplo 1: el primero de marzo de 2002 se compra un edificio por 120.000.000 de los cuales 24.000.000 corresponden al valor del terreno. La depreciación acumulada el 31 d de diciembre del mismo año será Valor que se registra en Edificios $120.000.000-24.000.000=96.000.000 96.000.000* 10 meses Depreciación del edificio en 10 meses: ----------------------------------- = 4.000.000 20*12 meses Ejemplo 3: el 16 de abril de 2002 se compra un vehículo por $60.000.000 se calcula la depreciación anual, mensual y al 30 de abril del mismo año, así $60.000.000 Depreciación anual =--------------------- = $12.000.000 5 años $60.000.000 Depreciación mensual = ------------------------= 1.000.000 5 años * 12 meses 60.000.000*15 días Depreciación al 30 de abril------------------------= 500.000 5 años *360dias 6. Ajuste por amortización Activos Diferido: Los gastos diferidos representan aquellos materiales que la empresa ha comprado para consumirlo en un periodo futuro y los servicios pagados en la forma anticipada, contabilizados en la cuenta gastos pagados por anticipado. Ejemplos: papelería, arrendamientos, impuestos, intereses, publicidad, seguros y otros. En este grupo se incluyen cargos diferidos, que representan los costos y gastos en que incurre la empresa en las etapas de organización, instalación, montaje y puesta en marcha, además de los gastos de inversión y estudio de proyectos. Ejemplo: del 16 de junio de 2002 CONAVI concede un préstamo a la empresa y descuenta $300.000, por intereses anticipados de un trimestre. El ajuste de amortización a 30 de junio será: Interés del trimestre $300.000, interés mensual $100.000 Tiempo de amortización: Lapso entre el 16 y el 30 de junio: 15 días Valor de la amortización en 15 días: $50.000 Asiento de ajuste CUENTAS | DEBE | HABER FINANCIEROS | | | | 50000 | | Intereses | GASTOS PAGADOS POR ANTICIPADO Intereses | | | | 50000 | | 7. Ajuste por amortización de pasivos diferidos: Los pasivos diferidos representan los ingresos recibidos por adelantado. Así como una empresa puede pagar por anticipado, también puede recibir dinero cobrado anticipadamente por servicios, arrendamientos, comisiones y otros. Ejemplo: el 1 de julio de 2002 reciben $1.500.000 por concepto del arrendamiento por los meses de julio, agosto y septiembre., se realiza ajuste a 31 de diciembre de 2002 Valor de ingresos recibidos: $1.500.000 correspondiente a tres meses de arrendamiento de una oficina. Arrendamiento mensual: $500.000 = valor del ajuste Asiento de Ajuste CUENTA | DEBE | HABER | INGRESOS RECIBIDOS POR ANTICIPÁDO | Arrendamiento | 500000 | | | | | Construcciones y Edificios | | 500000 ARRENDAMIENTOS | | | 8. Ajuste por ingresos por cobrar: Cuando la empresa he devengado una renta y no se ha cobrado, debe realizar un ajuste por el valor correspondiente. El valor de ingreso ya causado se convierte en un derecho de la empresa; por ello debita una cuenta de Activos denominada Ingresos Por Cobrar y acredita la cuenta respectiva de ingresos. Ejemplo: Al finalizar el periodo contable, el señor Oswaldo noruego no ha cancelado a la empresa el valor de un mes de arrendamiento por $900.000 de una fotocopiadora. Asiento de Ajuste: CUENTA | DEBE | HABER | INGRESOS POR COBRAR | | Arrendamientos | | | 900000 Oswaldo Noruega | | | ARRENDAMIENTOS | | Equipo de Oficina | | 900000 | | | 9. Ajuste por Costos y Gastos por Pagar: Cuando una empresa se ha incurrido en un gasto y no se ha contabilizado, debe realizarse un ajuste por el valor correspondiente. El valor del gasto ya causado se concierte en un pasivo para la empresa. Por ello al contabilizar debita la cuenta de gastos y acredita la cuenta de costos y gastos por pagar Ejemplo: Al finalizar el periodo contable se encuentran pendientes de pago a EEPP y registra los siguientes servicios: energía por $287.200, acueducto por $125.000 y teléfono por $489.300 Asiento de ajuste CUENTA | PARCIAL SERVICIOS | | DEBE | 901500 | | HABER | Acueducto y alcantarillado | 125000 | Energiza eléctrica | 287200 | | | Teléfono | | | 489300 | COSTOS Y GASTOS POR PAGAR | | Servicios públicos | 901500 | | | | | | | 901500 | 10. Ajuste para obligaciones laborales: Con el fin de cuantificar el valor real de las prestaciones sociales a cargo de la empresa, al finalizar el periodo contable deben hacerse los cálculos y asientos de ajustes por este concepto. 1. Se liquidan las prestaciones causadas por cada trabajador, se compara con el valor total de la liquidación de las prestaciones sociales con el valor registrado en libros 2. Se elabora el ajuste por el valor de la diferencia, acreditando o debitando la cuenta para obligaciones laborales, según aumente o disminuya la provisión, utilizando como partida la cuenta de gastos. Ejemplo: el 31 de diciembre se realiza la liquidación de prestaciones sociales del personal de la empresa y se compara con el saldo en libros para elaborar los ajustes correspondientes as: Prestaciones Sociales Ajuste | a. Cesantías| | | 1384720 b. Intereses Sobre cesantías | c. Vacaciones | Valor Liquidación | Valor Libros| | 1118470 | | 266250 | 112890 | | -9860 | | 120840 | 130700 CUENTA | DEBE | HABER | a) | Contabilizar ajustes | | GASTOS DE PERSONAL | Cesantías | | | PARA OBLIGACIONES LABORALES | | Cesantías | 266250 | | | 266250 | Para obligaciones laborales | Cesantías | | 1384720 | | | 166166 | | | | Valor 53276 CESANTIAS CONSOLIDADAS | | 1384720 CUENTA | DEBE | b) | | | HABER | | GASTOS DE PERSONAL | | | Intereses sobre cesantías | 53276 | | PARA OBLIGACIONES LABORALES | | Intereses sobre cesantías | | 53726 | PARA OBLIGACIONES LABORALES | | Intereses sobre cesantías | 166166 | | INTERESES SOBRE LAS CESANTIAS | | 166166 | | | CUENTA | | | | DEBE | HABER | PARA OBLIGACIONES LABORALES | Vacaciones | 9860 | | GASTOS DE PERSONAL | | PARA OBLIGACIONES LABORALES | | Vacaciones | | | | 9860 | Vacaciones | 120840 | | | VACACIONES CONSOLIDADAS DESCUENTO: 1. Descuento por documentos por cobrar: | | 120840 | | Las empresas negocian con instituciones bancarias la totalidad o parte de los documentos por cobrar, como fuente adicional de financiación. Para ilustrar el descuento de documentos, supóngase que Electrodomésticos Cali vendió a un cliente en febrero 1 artículo para el hogar por valor de $950.000. El cliente pagó $250.000 y firmó dos letras de igual valor por el resto, con un interés del 30% anual, pagadero con el principal. Las letras se vencen en abril 1 y en junio 1. Electrodomésticos Cali puede decidir vender las letras a un banco en vez de esperar el cobro del dinero a su vencimiento. Esta venta de los documentos por cobrar se denomina descuento de un documento. Al igual que con el endoso de un cheque, el beneficiario de la letra firma al respaldo del documento y lo entrega al banco, que espera recaudar del cliente del almacén el valor de la letra, más los intereses a su vencimiento; si éste incumple, el banco podrá exigir a Electrodomésticos Cali el pago de la letra. Por consiguiente, en su calidad de endosante, Electrodomésticos Cali asume una responsabilidad eventual con el banco. Esta responsabilidad origina un pasivo contingente, es decir, una obligación potencial que puede convertirse en pasivo real o desaparecer, dependiendo de circunstancias ajenas a la empresa. Si en marzo 1 Electrodomésticos Cali descuenta en el banco la primera de las letras, recibirá del banco el valor que tiene la letra con los intereses del 30% correspondiente a febrero, menos la comisión por el servicio prestado. De esta forma el descuento de la letra constituye un medio de consecución de fondos para la empresa. El valor que Electrodomésticos Cali recibe del banco se calcula de la siguiente manera: • Se determina el valor de la letra a su vencimiento: es decir, el valor principal ($350.000) más los intereses ($17.500 = $350.000 * 0.3 * 2/12). El valor del vencimiento de la letra es $367.500. • Se determina el período de descuento, entre la fecha de descuento y la fecha de vencimiento. Como la letra se descontó en marzo 1, el período de descuento es de 30 días. • Se determina el valor del descuento aplicando la siguiente fórmula: valor del descuento = valor al vencimiento * tasa de descuento * período de descuento. Suponiendo una tasa de descuento del 32%, el valor del descuento sería $9.800 ($367.500 * 0.32 * 1/12). • Se determina el producto, es decir, la diferencia entre el valor de vencimiento menos el valor del descuento, así: producto = $367.000 - $9.800 = $357.700. A continuación se registra el valor correspondiente al descuento de la letra en marzo 1: Caja 357.700 Documentos por cobrar descontados 350.000 Ingresos no operacionales 7.700 El producto de $357.700 es mayor que el valor nominal de $350.000 que tiene la letra, por el interés que ha ganado. La diferencia de $7.700 entre el valor del producto ($357.700) y el valor nominal ($350.000) se registra como ingreso por interés. Si el producto fuera menor que el valor nominal, la diferencia iría como Gasto por intereses. El crédito a Documentos por cobrar descontados refleja el pasivo contingente, en caso de que el aceptante incumpla. Esto se presenta en el balance general restando de Documentos por cobrar, como aparece a continuación: Documentos por cobrar Menos: Documentos por cobrar descontados $ XXX XX Deudores (neto) $ XX Una vez que el almacén haya descontado la letra, deberá notificar al cliente sobre su negociación, con el fin de que éste cancele su valor directamente al banco. El pasivo contingente desaparece proporcionalmente en la medida en que los documentos por cobrar sean cancelados a la institución que los descontó. Si el cliente incumple el pago de la letra en abril 1 al actual tenedor, es decir el banco, éste deberá notificar el incumplimiento al almacén, que está obligado a cancelar la letra. El pasivo contingente registrado por $350.000 en marzo 1 se ha convertido en un pasivo real. El asiento contable del pago de la letra por el almacén origina el siguiente registro: Documentos por cobrar descontados 350.000 Documentos por cobrar Documentos por cobrar Bancos 350.000 367.500 367.500 El débito a Documentos por cobrar descontados refleja la cancelación del pasivo contingente, y el crédito a Bancos muestra el desembolso del efectivo. El almacén tiene ahora Documentos por cobrar del cliente, la cual incluye los intereses ganados hasta la fecha de cancelación del pasivo contingente. En caso de que el girado-cliente cancele oportunamente la letra al banco, el pasivo contingente expira para Electrodomésticos Cali, y el evento anterior se registraría de la siguiente manera: Documentos por cobrar descontados Documentos por cobrar 350.000 350.000 ACTIVIDAD 3. ELEFECTIVO (Moneda Nacional y Divisas) Consulte en la bibliografía recomendada y en la que usted considere necesario: a. Cuál es la moneda funcional en Colombia, que normas lo dicen y en que artículos se regula este funcionamiento. La moneda funcional en Colombia es el peso. DE LAS NORMAS TÉCNICAS GENERALES. Este funcionamiento lo regula el Decreto 2649 de Diciembre 29 de 1993, Titulo II, Capítulo I, Art. 50 b. Como se identifica la validez del dinero en Colombia y cuáles son los puntos de seguridad que se deben tener en cuenta en el momento de Recepcionar un pago. Cuando se tocan los billetes, se reconoce rápidamente que están hechos en algodón y no en papel, con el personaje del billete en alto relieve. Cuando se miran a trasluz, se encuentran rápidamente los hilos de seguridad y la marca de agua. Finalmente, cuando se giran un poco se encuentra que la tinta cambia de color. Con la técnica de tocar, mirar y girar se trata también de hacer olvidar algunas otras prácticas que no funcionan para saber si es una pieza falsificada, como el de rastrillar un fósforo contra el billete y pensar que es verdadero solo si prende. Ejemplo: Billete de $50.000 Los colores empleados en el billete de $50.000 así como su papel son las características visibles y táctiles más representativas que ayudan a reconocer un billete auténtico. La impresión debe ser completamente nítida en todo el billete. Hebras magnéticas y marca de agua El billete contiene dos hilos de seguridad. Uno es opaco y se aprecia como una banda oscura. El otro hilo, visto por el anverso, sobresale del papel cinco segmentos de color plateado y visto el billete al trasluz, permite leer el texto "50 MIL PESOS COLOMBIA". La marca de agua es un efecto tridimensional producido por la diferencia de espesor del papel en esa área. Al colocar el billete a trasluz se puede apreciar tanto en el anverso como en el reverso del billete. En ambos lados del billete existe una imagen con áreas en blanco. Cuando éste se observa al trasluz dichas áreas se llenan de color coincidiendo en forma perfecta, con las correspondientes que aparecen exactamente en el otro lado del billete. Si se mira de frente el billete por el anverso, la cifra "50" aparece de color dorado, pero se convierte en color verde cuando el billete se observa oblicuamente. Textos en microimpresión Con la ayuda de una lente de aumento se puede leer claramente en el anverso en forma repetida la leyenda "BANCO DE LA REPUBLICA COLOMBIA". De igual manera se aprecia el texto "50 MIL PESOS" que forma un rectángulo adyacente al número superior de la serie del billete. El texto "50 MIL BRC" se aprecia frente al retrato, en la zona del número inferior de la serie. Por el reverso se aprecian las letras "BRC", impresas en alto relieve que forman el diseño completo del árbol. Otra de las características de seguridad apreciable a simple vista es la del hilo metálico: que posee la característica de tener doble efecto. Con luz reflejada sobre el anverso se aprecia la leyenda "50 MIL PESOS COLOMBIA", si la luz se ubica por el reverso, el fondo cambia de color a un tono amarillo verdoso. Visto el billete por el anverso aparece con tonalidad verde un sello con el texto "50 mil" c. Que es la Divisa. Es definida como la moneda utilizada en una región o país determinado. Las divisas fluctúan entre sí dentro del mercado monetario mundial. De este modo, podemos establecer distintos tipos de cambio entre divisas que varían constantemente en función de diversas variables económicas como el crecimiento económico, la inflación o el consumo interno de una nación. La divisa es moneda, billete o efecto mercantil (letras, pagaré, cartas de crédito, etc...), que se usa básicamente fuera del país de emisión. Conviene destacar la diferencia con el término moneda, cuyo significado incluiría exclusivamente el metal o papel moneda utilizado para obtener bienes, productos o servicios. d. Quienes en Colombia pueden recibir pagos con Divisas y que requisitos exige la ley para que sea valido este proceso; así como a quienes se les puede recibir pagos con divisas en el País. Empresas no Financieras: (exportadoras, importadoras, etc.) o bien, turistas, inmigrantes, inversionistas, etc. • Corredores de Cambio: son los sujetos utilizados por los Bancos Comerciales para influir en las actividades bancarias. • Empresas Multinacionales: realizan sus transacciones en función de lo que se ha denominado moneda vehicular: US $ • Bancos Comerciales: actúan como demandantes de monedas extranjeras. intermediarios entre oferentes y • Bancos Centrales: De éstos depende, no sólo el tipo de cambio, sino, también el régimen o sistema cambiario, como un todo, es decir son los que predeterminan los tipos de cambio, modificando los ingresos en dólares, convirtiéndolos en moneda nacional. ACTIVIDAD 4. LAS TARJETAS (Debito y Crédito) Consulte en la bibliografía recomendada y en la que usted considere necesario: a. Que es tarjeta crédito y tarjeta debito cuales son las características de cada una. *TARJETA CREDITO: Es un instrumento financiero a través del cual una institución, como emisor de la tarjeta, concede a su cliente mediante la suscripción de un contrato de adhesión, una línea de crédito revolvente* hasta por un importe determinado conocido como límite de crédito. En dicho contrato, la institución establece las condiciones bajo las cuales otorga el crédito al cliente, así como también la forma en que éste deberá retribuir o pagar a dicha institución sus adeudos. La tarjetas de crédito siempre se expedirán a nombre de una persona física, serán intransferibles y deberán contar con lo siguiente: Mención de ser tarjeta de crédito y de que su uso es exclusivo en territorio nacional, o bien tanto en territorio nacional como en el extranjero; denominación social de la emisora; número de la tarjeta de crédito; nombre del tarjetahabiente y espacio para su firma autógrafa; mención de ser intransferible y fecha de vencimiento. *Crédito revolvente: Es un crédito que concede un banco a una persona, por un monto de dinero determinado, -conocido como línea de crédito-, del cual se puede disponer continuamente (hacer compras o disponer de efectivo) siempre y cuando no sobrepase la cantidad autorizada por la propia institución (límite de crédito) que lo otorga y se hagan oportunamente los pagos correspondientes por su uso. | La tarjeta de crédito también cuenta con un Número de Identificación Personal (NIP), que proporciona la institución emisora, al titular de la tarjeta de manera confidencial, con el que puede utilizar los cajeros automáticos para realizar consultas de saldo o disponer de dinero en efectivo. Las características de las tarjetas de crédito permiten que existan dos tipos de usuarios. Los llamados deudores, quienes acarrean un adeudo con el emisor y, por tanto, deben pagar intereses y los usuarios por conveniencia, conocidos como “totaleros”, los cuales liquidan sus adeudos antes de incurrir en el pago de intereses. En una transacción típica pagada con tarjeta intervienen cuatro agentes: • El tarjetahabiente. • El banco emisor de la tarjeta. • El comercio que acepta la tarjeta. • El banco al cual está afiliado el comercio, denominado “adquirente”. TARJETA DEBITO Se entiende por "tarjeta de débito", cualquier tarjeta que permita hacer pagos a partir de dinero que una persona tenga en una cuenta corriente bancaria, una cuenta de ahorro a la vista u otra cuenta a la vista. Con esto se diferencia de la tarjeta de crédito, ya que mientras en la de débito la transacción se realiza sólo si hay dinero en la cuenta, en la de crédito, la transacción se lleva a efecto gracias a que el emisor de la tarjeta le presta el dinero al dueño de la tarjeta. Este tipo de tarjetas puede ser usado en comercios o empresas de servicios que cuenten con dispositivos electrónicos que permitan capturar en línea dichas transacciones. Al pagar de esa manera, los montos correspondientes son restados en forma inmediata de la cuenta del dueño o titular de la Tarjeta y son sumados a la cuenta de quien se está pagando Para que este pago pueda ocurrir, se deben cumplir dos condiciones: que la transacción sea autorizada a través de las validaciones de seguridad del sistema y que existan fondos suficientes para hacer el pago. Se le llama "tarjeta" debido a que consiste en un dispositivo de plástico intransferible, del tamaño de una tarjeta de visita, con el logotipo y nombre del banco, un número de identificación, el nombre del titular, la fecha de vencimiento de la misma (expresadas con mes y año) y que cuenta con una banda magnética en la que se almacena información con la identificación de su dueño y otros datos relacionados. b. Como funciona desde el punto de vista del cajero y las medidas de seguridad necesarias a tener en cuenta en el momento de recibirlas. 1. El cajero o el empleado de turno deslizarán por una máquina especial la tarjeta de débito en la misma forma en que lo hacen cuando se trata de un pago con una tarjeta de crédito. Si la persona no le pregunta, asegúrese de decirle claramente que usted está utilizando una tarjeta de débito. 2. El cajero o el empleado ingresarán entonces el monto de su compra, el cual usted verá en un dispositivo electrónico. Ese dispositivo solicitará que se ingrese su número de identificación personal o clave secreta (llamada PIN o personal identificación number en inglés), de cuatro dígitos. También solicitará verificar el monto que está siendo debitado de su cuenta por la compra. Algunos comercios le ofrecerán la opción de retirar dinero adicional sobre el costo de la compra – tener dinero en efectivo extra a mano--, por ejemplo $10 o $20. Si usted escoge esa opción se le pedirá verificar el monto total de la transacción (incluyendo el dinero en efectivo que se lleve en la mano) y entonces el pedido será enviado electrónicamente a su banco. 3. El cajero o empleado obtendrá seguidamente el código de aprobación de su banco, que le indicará que la transacción ha sido autorizada, lo cual significa que usted tiene el dinero suficiente en su cuenta para pagar la compra. 4. Una vez que la compra es aprobada, el banco "retiene" ese monto de dinero en su cuenta para procesar y enviar los fondos al comerciante con cual usted efectuó la compra. Es importante que sepa que los fondos son retenidos de su cuenta, porque si la transacción es incorrecta y el cajero o empleado de la tienda quieren anular (invalidar) la operación, aquellos fondos todavía serán retenidos en la cuenta hasta que la transacción sea verificada con la tienda. De modo que si hay un error en la transacción, pídale al cajero o empleado que hagan un "retorno de venta" (sale return) en lugar de declararla anulada o inválida (void). Así, el monto exacto de la transacción será acreditado nuevamente a su cuenta y esos fondos ya no serán retenidos por su banco. Luego, el cajero o empleado puede procesarla como nueva transacción con el monto final, corregido, a ser deducido de su cuenta. 5. Su estado de cuenta mensual bancario indicará cada transacción de tarjeta de débito directamente, de la misma manera que se indican los cheques (en las cuentas corrientes o de cheques) o los retiros. ACTIVIDAD 5. LOS CHEQUES (Nacionales y de Viajero) Consulte en la bibliografía recomendada y en la que usted considere necesario: a. Que es el cheque y tipos de cheque. Es un escrito que, bajo la forma de un mandato de pago, sirve al librador para efectuar en provecho propio o de un tercero la retirada parcial o total de los fondos que estén disponibles, de acuerdo con el Crédito su cuenta en poder del librador. *TIPOS DE CHEQUES: CRUZADO: Es un adverso por dos líneas paralelas las cuales indican que ese cheque sólo puede ser cobrado por otra institución de crédito. PARA ABONO EN CUENTA: Cheque nominativo en el que se anota dicha cláusula, que prohíbe al banco el cheque en efectivo y solo puede recibirlo para abono en cuenta. El cheque no es negociable a partir de la inserción de la cláusula. CERTIFICADO: El librador de un cheque nominativo le solicita al banco librado, al momento de expedir el cheque que lo certifique, declarando que existen fondos suficientes para cubrir el importe. Es una anotación del banco en el cheque, firma o por los autorizados para ello. No es negociable, solo puede endosarse a una institución de crédito para su cobró. DE CAJA: Es un instrumento de pago de mayor para beneficiario respecto a la existencia de fondos, solo la puede expedir una institución de crédito a su propio cargo. Este es nominativo y no negociable. DE VIAJERO: Es igual que un cheque nominativo, emitido por la oficina matriz de un banco a su propio cargo y luego es vendido por sucursales (Agencias del banco). DE VENTANILLA: Es un cheque de emergencia puesto al servicio de los clientes del banco. Cuando necesita retirar fondos una cuenta habiente de su cuenta y no tiene chequera la sucursal libra un cheque de ventanilla para prestárselo. POSTFECHADOS: En este tipo de cheque se inserta una fecha posterior a la que se libra, pretendiendo acentuar al tomador que no habrá fondos si no hasta ese día que aparece en el texto. b. Qué es Aval Es una garantía que otorga un tercero en una Letra de Cambio o en un Pagaré. El avalista generalmente responde del pago en las mismas condiciones que el librador y los endosantes en la letra y del deudor principal en el Pagaré. El aval implica la voluntad de una tercera persona inmersa en el título de manera unilateral, a dicha persona se le llama avalista. c. Qué es una firma avalista y mencione dos existente en el país. *FIRMA AVALISTA: La fuente de la obligación del avalista se encuentra en su voluntad expresada mediante la firma “aval”; esta firma se encuentra estampada en el frente del pagaré, como comprobante de que este responde del pago en las mismas condiciones que el librador y del deudor principal. *EXISTENTES EN EL PAIS: -AVALES TÉCNICOS: En los que la entidad responde en caso de incumplimiento en concursos, subastas o contratos de suministro. -AVALES ACONÓMICOS: Donde la entidad avala el pago de una cantidad en un plazo determinado como por ejemplo el alquiler de un piso. d. Indague en hoteles o establecimientos si ellos reciben cheques y cuáles son las condiciones para hacerlo. Antes se adquirirlos en el país de origen, es prudente consultar sobre la existencia de representaciones o filiales en Colombia. Los cheques viajeros de mayor circulación son los de American Express y Citicorp. En los hoteles más exclusivos, es posible realizar pagos por este medio. En el comercio, en general, no es común su uso. e. Qué es un travel Check. Es un talón expedido por instituciones de crédito a su propio cargo y son pagaderos por otro de sus establecimientos dentro del país o en el extranjero. Se adquieren por un monto y en una moneda determinada, y son ampliamente aceptados en todos los países del mundo. f. Quién expide los cheques de viajero. El cheque de viajero será expedido por el librador a su cargo y será pagadero por su establecimiento principal, las sucursales o los corresponsales que tenga el librador en su país o en el extranjero. g. Como es un cheque de viajero (forma general y puntos de seguridad). *FORMA GENERAL: -Mención de ser cheque insertada en el documento -Lugar y Fecha de Expedición, -Orden incondicional de pagar una suma determinada de dinero, -Nombre del librado, -Lugar del pago y, -Firma del librador. Los cheques de viajero los expiden las entidades bancarias con unos importes prefijados, normalmente en moneda extranjera. Una vez en destino pueden ser cambiados por dinero del lugar, previo pago de una pequeña comisión bancaria. *SEGURIDAD: La principal ventaja de los cheques de viajero radica como decimos en la seguridad extra que proporcionan con respecto a otros medios de pago, y en que la gran mayoría de las entidades bancarias aceptan su uso como moneda de cambio, incluso en lugares remotos. - Edición de cheques de viaje, en papel de seguridad, con medidas de seguridad para evitar la manipulación y/o falsificación fraudulenta. - Edición de cheques de viaje, en papel de seguridad con holograma de alta seguridad, protegido contra la modificación y/o la falsificación fraudulenta por borrado chímico o fotocopia. El papel utilizado puede incorporar fibrillas invisibles luminiscentes, visibles bajo luz U.V., efecto cosmos, impresión de microtexto, tintas invisibles luminiscentes visibles bajo luz U.V., algoritmo geométrico matemático, fondos de seguridad impresos con tintas delebles, etc... h. Cómo es el manejo de un travel Check en Colombia. Una vez en destino, a medida que consumimos nuestros fondos de efectivo iremos cambiando los talones en sucursales bancarias por billetes colombianos, previa firma por nuestra parte que el banco está obligado a comprobar. Así, si perdiéramos o nos robaran los talones, con una simple llamada se podrían invalidar, y en todo caso sin nuestra firma no servirían para nada. Por ello, es muy importante no firmarlos todos en bloque, sino que hay que irlos firmando a medida que sepamos que los vamos a usar en breve. Por ejemplo, eurodólar compra los cheques de viajero al extranjero y/o Colombiano los cuales son verificados en el exterior, presentando su respectiva identificación en la ventanilla y firmando los cheques delante del cajero(a). i. A quienes se les puede recibir los cheques de Viajero. Los cheques de viajero se pueden recibir a extranjeros quienes las compran sobre todo en entidades bancarias, pero también pueden adquirirse en mostradores de cambio de aeropuertos, estaciones, hoteles, restaurantes y comercios. Las empresas emisoras más conocidas son American Express, Visa y MasterCard. ACTIVIDAD 6. LAS CUENTAS COMPAÑÍA Investigue en la bibliografía recomendada y en la que usted considere necesario, el manejo de esto tipo de cuentas llamadas también cartera o créditos y lleve a la sesión tutorial las dudas a que haya lugar. *CUENTA DE CARTERA: La cartera de crédito es un activo de las organizaciones solidarias compuesto por operaciones de crédito otorgadas y desembolsadas a sus asociados bajo distintas modalidades, aprobadas de acuerdo con los reglamentos de cada institución y expuestas a un riesgo crediticio que debe ser permanentemente evaluado. En este capítulo se establecen los principios, criterios generales y parámetros mínimos que las organizaciones solidarias vigiladas deben tener en cuenta para evaluar en forma adecuada el riesgo crediticio implícito en este activo, así como los requisitos para la clasificación, calificación y provisión de la cartera de créditos, de modo que se revelen y establezcan las contingencias de pérdida de su valor y que dicho activo se registre de acuerdo con su realidad económica y contable. ACTIVIDAD 7. CIERRE DE FACTURA Y CIERRE CAJERO Consulte en la bibliografía recomendada y en la que usted considere necesario que es: a. Factura. Documento legal que indica la posesión de un Bien emitida por un vendedor de Bienes o servicios a favor de un comprador. En ésta se dan los pormenores de los detalles de la Mercancía o del servicio, así como la autoridad pagada. Constituye una garantía, también se conoce como un documento comercial que no es un título de crédito, sino una garantía de posesión que expide el vendedor en el que se detallan los Bienes o servicios y su Precio desglosado con el Impuesto respectivo. b. Planilla de ingresos. Documento por el podemos Saber qué gastos son flexibles y qué gastos son fijos es el primer paso a manejar una finanzas personal exitosa. Su planilla de ingresos y gastos es un buen medio para ayudarle a tomar control de su dinero. c. Sobre de Remisión. Es la relación de todos los dineros en el movimiento de la caja de recepción, de acuerdo con la planilla de ingresos en la parte superior del sobre se anota lo recibido, pagado y el neto deba estar relacionado lo siguiente, contenido de la caja, moneda nacional, cheques, moneda extranjera, moneda extranjera, Boucher de tarjeta debito y crédito. El sobre es elaborado por el cajero de recepción terminando su turno y supervisor haya realzado la lectura de la maquina se deposita el sobre en la cajilla de seguridad. d. Caja y/o Cajilla de seguridad. Es un servicio de arrendamiento de cajillas de seguridad para el resguardo de bienes, documentos y objetos personales de valor. e. Cierre de Cajero. Cada cajero se cierra por separado, digitando el número de cajero y la fecha a cerrar. Pide los datos de dinero de la caja entregado y despliega los totales según el sistema. Deben digitarse en el cierre los montos entregados por la cajera. Para reporte de faltantes y sobrantes. Lo hace el tesorero una vez aprobado no debe admitir cambios. Con botón de aprobación). Una vez aceptado hace el cierre, que consiste en grabar estos datos de dinero. El cierre lo hace el tesorero pero puede ser al día siguiente, cuando ya ha empezado otra vez a trabajar. La apertura si la hace el cajero. Con el apoyo del libro de Adolfo Scheel, determine cuál es el procedimiento de cierre de caja en los hoteles. ----------