contadores boletin tecnico 22

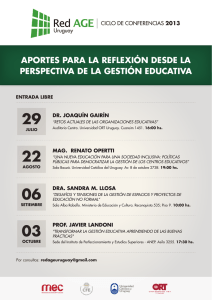

Anuncio