CHEQUE DE PAGO GARANTIZADO Por el licenciado

Anuncio

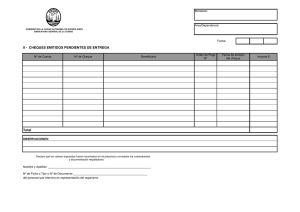

www.derecho.unam.mx CHEQUE DE PAGO GARANTIZADO Por el licenciado Agustin J. SÁENZ Y SÁENZ n' Inglaterra, para dar confianza a sus clientes, un banco estableció un sistema que daba seguridad a sus cheques: el Banco s610 entregaba talonarim contra depósitos y en cada esqueleto agotaba la suma máxima por la que el cheque pcdía ser lihrado, teniendo el tomador la sepridad de que el título sería atendido por el banco; a este cheque se le h a llamado limitado, de cantidad limitada, de cobertura garantizada o vade-mecum ( o sea, ir conmigo). En Italia se introdujo hace más de 30 años. Enrique Colagrosso apunta que se redactan conforme a modelos preestablecidos y con la advertencia de que la cuantía del cheque no puede exceder de la indicada en perforaciones que en el mismo se efectúan; el banco librado garantiza la disponibilidad de la cantidad consignada y el librador estará desposeído de la facultad de revocación (dentro del plazo de presentación). Es, ademhs, rin titulo circular, cobrable en cualquier sucursal del librado y no requiere, m m o el cheque de viajero, de una coincidencia de firmas. Silvio Loiiglii afirma que tiene !as ventajas del cheque ordinario, pero no sus desventajas. La Ley Italiana obliga a que la suma disponible debe estar depositada ante el librado, a la orden del librador, antes de la emisión del cheque, con I i excepción del emitido a cierto tiempo vista cn el caso de que, desde el momento de la emisión, exista un crédito a cargo del librado aún no exigible. Longhi scíiala que el librador es el dueño de la provisión y no está obligado a mantener la provisión después del plazo de presentación y que el librado no tiene obligación directa (cambiaria) con el tenedor. Mazantini scíiala que 15 bancos operan con el chcque uademecum o de cantidad limitada o con provisión de fondos garantizada. En Italia, debe consignarse el iinporte máxinio a una cuenta espcciai y si es cobrado ante algún corre:;ponsal o filial del librado, la firma corresponderá a u n endoso, no a un pago, Sohre los cheques circulares, afirma que en ocasiones la banca autoriza a grandes empresas, con centros de operación fuera del círculo de alg~tnafilial, a cmitir eventualmeiite cheques de csta n~turaleia. pero en descubierto, por medio de talonarios especiales y ;icorde a las siguientes normas: 1. La dotación comprenderá cheques en blanco con señalamiento de un límite máximo, careciendo de valor el cheque que exceda de dicho límite. 2. Los cheques serán numerados y un talón quedará al cliente librador. 3. El cliente debe confirmar al banco el recibo de los talonarios. 4. El importe por el que se emite debe indicarse con letra y númem a mano, debiendo perforarse la suma correspondiente del importa en los cuadros de control del esqueleto. 5. El cliente enviará al banco relación diaria de los cheques emitidos o cancelados. 6. Se prohibe la posdatación. 7. Se prohibe la emisión por cuenta de terceros. 8. El banco podrá, a su juicio, revocar la concesión. 9. Será Tribunal competente el de la filial librada. Consani opina que las acciones ejecutivas, promovidas por terceros, serán ineficaces. Algunos bancos italianos pagan intereses por dichos depósitos, hasta el día de la emisión. El librador puede revocar la orden de pago, pero queda obligado con el tenedor en vía de regreso. En Italia se suele entregar cheques de cantidad limitada con la firma del librador certificada por el librado, para que al cobrarse, se repita la firma ante la filial en la que se pretende realizar el cobro, a semejade los cheques de viajero. En Alemania Occidental y Bélgica existen cheques asegurados, a n á l q p a los de provisión de fondos garantizada. El proyecto mexicano de Código de Comercio de 1943, en su capitulo de cheques especiales regula este tipo de cheques como una forma especial del cheque certificado y establece que la cuantía máxima se fijará en caracteres impresos, no podrá ser al portador y que la entrega de talonarios prcducirá efectos dc certificación; seíiala que la garantía de la provisión se extinguirá si el chcque se expide después de 3 meses de &b i d ~o si no se presenta al cobro en 15 días, siendo este plazo de un mes o tres si son expedidos y pagaderos en otro lugar del país o expedidos en el extranjero o en territorio nacional o pagadero en el extranjero, rcspectivamente. Prescriben en 6 meses !as acciones cambiarias en contra del librado. Octavio A. Hemández y Raúl Cervantes Ahumada, consideran innecesario reslamentar esta especialidad, por poder practicane válidamente conforme a la ley vigente, pues basta con que reunan los requisitos esenciales que para el cheque rcgula la ley. Es condición previa a la emisión, la provisión resultante de su de+ sito o de una apertura de crédito. CHEQUE DE PAGO GARANTIZADO tes 151 En 1973, la Comisión Nacional Bancaria y de Seguros dictó las siguienreglas a las que debcn de ajustarse los "cheques garantizados;'> 1 . Deberin reunir las características esenciales del cheque y además deberán imprimirse en papel infalsificable; deberán de ser nominativos y limitados a cinco mil peso5 contener el número de cuenta del cliente y al reverso, espacio para anotar el número de la tarjeta de identificación, la aclaración de sólo poder ser endosados a una institiición de crédito y la mención de ser garantizado por la institución. 2. Los libradores debexán ser personas de solvencia moral y económica comprobadas. 3. Previa la entrega del talonario, deberá celebrarse un contrato de apertura de crédito en cuenta corriente, para respaldo excepcional del fondo de la cuenta. 4. Se entregari al cliente una tarjeta de identificación firmada por el tenedor y sujeta a un plazo de vigencia. 5. El titular de la cuenta ~ u e d edisponer de efectivo en cualquier filial del librado. 6. El librado entregari instriictivos revisados por la Comisión Nacional Bancaria y de Seguros. 7. El importe máximo de los esqiieletos coincidirá con el señalado en el contrato. R. El titular debe comunicar de inmediato el robo o extravío de talonarios. 9. Los cheques anulados deberin devolverse para su reposición. 10. El librado necesita autorización de la Secretaria de Hacienda y Crédito Público para prestar este servicio; y se revocad si el banco se aparta reiteradamente de estas reglas; si tales operaciones provocan pérdidas importantes o si la Comisión Nacional Bancaria y de Seguros considera que se opera con riesgos excesivos o en contra de las sanas pricticas bancarias. 11. Los bancos con autorización revocada, deben dar por vencidos anticipadamente los contratos de apertura de crédito y retirar de circulación los talonarios. 12. La Comisión Nacional Bancaria y de Seguros, autorizará en su caso los modelos de los contratos de apertura de crédito en cuenta corriente. 13. Dichos contratos no pueden ser superiores a $50,000. Un g ~ p ode Instituciones de Crédito han introducido al país el "cheque de pago garantizado", con las siguientes características adicionales a las esenciales del cheque ordinario: La mención de ser cheque de pago garantizado limitado a mil pesos nominativo, sólo endosable a 152 AOUST~N J. SÁENZ Y SÁENZ una institución de crédito; con mención del número de la cuenta de cheques y espacio para la identificación. El librado garantiza el pago y se emiten en virtud de convenio especial entre librador y librado. El cheque se emite con cargo a la cuenta ordinaria de depósito, bajo el amparo de un contrato de apertura de crédito en cuenta comente. El tribunal competente será el correspondiente al lugar de pago del títula El librador puede ser un tercero autorizado por el acreditado, con base en un poder o en el artículo 103 de la Ley Bancaria. Las mlaciones jurídicas consisten en un derecho de crédito del librador contra el librado, proveniente de un depósito o de un contrato de apertura. René Cacheaux señala que el librado otorga a su cliente un d e d o de disponibilidad hasta por el límite del crédito, siendo éste la causa y aquél el efecto. El derecho de disponibilidad debe existir con anterioridad a la emisión del cheque. La relación jurídica entre librador y beneficiario, deriva de una dedaración unilateral de voluntad de la promesa de que el librado pagará, teniendo el beneficiario en contra del librador acción de garantta basada en los artículos 183 y 193 de la Ley General de Títulos y Operaciones de Crédito. Entre beneficiario y librado no existe relación jurídica de la que deriva acción cambiaria directa o indirecta del primero en contra del segundo. La relación entre beneficiario y librador es extracambiaria, pudiendo el segundo oponer al primero las excepciones que deriven de su relación con el librado, pero debiendo el banco de cumplir, a pesar de que el librador revoque la orden de pago. En caso de robo, extravío, destrucción total o parcial, el titular puede exigir un duplicado al librador sin necesidad de cancelado previamente; ésto, en virtud de la circulación restringida a que está sujeto el título. En 1954 se reformó la Ley General de Instituciones de Crédito y Organizaciones Auxiliares y la fracción XVII de su artículo 17 señala la prohibición, para los bancos de depósito, de mantener cuentas de cheques a quienes, en dos meses hayan girado tres cheques en descubierto. Aparte, la Comisión Nacional Bancaria comunicará a las instituciones del país el nombre de dichas personas, a quienes en 5 años no podrá abrírseles cuenta. En 1955, la Secretaría de Hacienda y Crédito Público dictó una serie de reglas para la correcta aplicación de dicha reforma: 1. Los bancos de depósito llevarán un registro de cheques girados sin fondos, incluyendo los postdatados. 2. Se asentarán el nombre del librador, domicilio, importe y fechas de expedición y presentación. 3. Cada fin de mes, el banco informari, a la Comisión Nacional Bancaria, los datos de quienes hayan incurrido en el supuesto de la reforma arriba indicada. 4. Los informes se rendirán bajo la estricta responsabilidad del librado. CHEQUE DE PACO GARANTIZADO 153 5. El librador cancelará la cuenta y lo comunicar& al cuentahabiente, si este incurrió en el supuesto de la fracción XVII. 6. La Comisión Nacional Bancaria comunicará, a las instituciones del país, la lista de infractores; aquellas cancelarán las cuentas que tengan a nombre de los mismos y no abririn una nueva en 5 años. 7. Si el Iibrador no es cuenta-babiente del librado, se equiparará a una expedición sin fondos. I b r último, el ponente seíiala que el cheque de pago garantizado evitara toda esta serie de problemas, así como los riesgos de portar dinero en efectivo sin necesidad de pagar comisión alguna, proporcionando al beneficiario seguridad en cuanto al cobro en cualquier oficina o correspondencia del librado, evitando la ingerencia extranjera que provoca la emisión de cheques de viajero y reafirmando la naturaleza del cheque como instrumento de pago, más que como ins:rumento de cr6dito y provocando un aumento de las ventas al contado. lo que puede ameritar descuentos, aparte de que al incrementar la venta de bienes y servicios re incrementan los depósitos bancarios y el ahorro que los genera, así como la inversión que provoca, evitando la importación y combatiendo la inflación, lo que redundará en beneficio de todos los factores que intervienen en el proceso económico, propiciando el crecimiento de la actividad económica del país. El librado, por su parte, resultari beneficiado, pues su riesgo se limita al monto de las entregas de talonarios que efectúe aparte de que su cuenta-habiente no sólo será un depositante, sino un verdadero sujeto de crédito.