TFG Arquez Valenzuela, María Estela

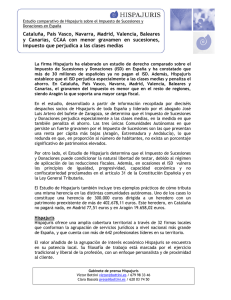

Anuncio