TEMA 6: La valoración de opciones y futuros

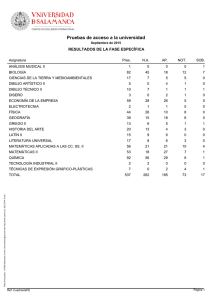

Anuncio

Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 TEMA 6: La valoración de opciones y futuros Índice 1. Introducción 2. Definición de futuros y opciones 2.1. Elementos en un contrato de opciones 2.2. Tipos de opciones 3. Funcionamiento de las opciones 3.1. Call: opción de compra 3.2. Put: opción de venta 4. Determinantes del valor de las opciones 5. Modelos de valoración de opciones 5.1. Modelo de valoración de opciones en 2 etapas 5.2. Valoración neutral al riesgo 5.3. Modelo de valoración Black–Scholes Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 1 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 Bibliografía básica Hull, J.C. (1996): Introducción a los mercados de futuros y opciones. Prentice Hall, Hemel Hempstead. Bibliografía complementaria Bishop, M. (2009): Economics. An A–Z Guide. The Economist, London. Brealey, R.A. y Myers, S.C. (2003): Principios de finanzas corporativas. McGraw-Hill, Madrid. Constantinides, G.M.; Harris, M. y Stulz, R.M. (2003): Handbook of the Economics of Finance. Volume 1B Financial Markets and Asset Pricing. Elsevier, Amsterdam. Fabozzi, F.J. (1995): Investment Management. Prentice Hall International, New Jersey. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 2 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 Hillier, D.; Ross, S.; Westerfield, R.; Jaffe, J. y Jordan, B. (2010): Corporate Finance. European Edition. McGrawHill, Maidenhead. Martín Marín, J.L. y Trujillo Ponce, A. (2004): Manual de mercados financieros. Thomson, Madrid. Suárez Suárez, A.S. (2005): Decisiones óptimas de inversión y financiación en la empresa. Ediciones Pirámide, Madrid. Sharpe, W.F.; Alexander, G.J. y Bailey, J.V. (1995): Investments. Prentice Hall International, New Jersey. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 3 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 1. Introducción → Opciones y futuros son derivados: instrumentos cuyos precios dependen de otras variables subyacentes. • Ej.: Precio de una opción sobre acciones depende del valor de la acción subyacente. • Ej.: Precio de futuros sobre una mercancía depende del valor del producto subyacente. → Los contratos de opciones llevan menos tiempo negociándose que los contratos de futuros. → Orígenes de los mercados de futuros: Edad Media. Creados para satisfacer demandas de agricultores y comerciantes. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 4 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Ejemplo: Situación de incertidumbre de agricultor y comerciante en el mes de abril. Riesgos ante variaciones en precios del cereal Escenario Agricultor Comerciante Escasez Precio alto Precios exorbitantes Abundancia Precio bajo Precios favorables → Cosecha del cereal en junio y se desconoce precio de la cosecha ahora. → Agricultor y comerciante deberían acordar en abril (o antes) precio del cereal => contrato de futuros, que reducirá riesgo de un precio futuro del cereal incierto. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 5 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 2. Definición de futuros y opciones → Contrato de futuros: acuerdo para comprar o vender un activo en una fecha futura a un precio cierto. → Contrato de opciones: otorga a su titular el derecho (no obligación) a comprar o vender un activo en una fecha determinada a un precio establecido. Caso de las opciones: emisor de una opción de compra (call) deberá vender las acciones al dueño de la call cuando éste desee ejercitar su derecho. Emisor de una opción de venta (put) está obligado a comprar las acciones al dueño de la put siempre que éste decida ejercitar su derecho. => La obligación […] => El derecho [...] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 6 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 Diferencias entre opciones y futuros → Titular de un contrato de futuros a l/p […]; Mientras que el titular de una opción de compra […] → Suscribir un contrato de futuros no cuesta nada (excepto requisitos de garantías); Sin embargo, para suscribir un contrato de opciones el inversor deberá pagar precio de adquisición o prima. 2.1. Elementos en un contrato de opciones 1. Fecha de vencimiento o de ejercicio. 2. Precio de ejercicio. 3. Precio de adquisición o prima. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 7 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 2.2. Tipos de opciones 1. En función del período de ejercicio (criterio temporal): → Americanas → Europeas 2. En función del activo subyacente: → Sobre mercancías (commodities) → Sobre instrumentos financieros: a) Acciones b) Divisas c) Índices d) Tipos de interés e) Futuros Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 8 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 3. En función del mercado donde se negocian: → En mercados organizados → OTC (over-the-counter) 4. En función del derecho que confieren: → Opción de compra (call) → Opción de venta (put) Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 9 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 3. Funcionamiento de las opciones 3.1. Call: opción de compra → Un inversor compra opciones de compra (call) europeas para adquirir 100 acciones de Movistar. • Precio de ejercicio = 40€ • Precio actual de las acciones = 38€ • Vencimiento = 4 meses • Precio de adquisición de la opción de compra = 5€ => Inversión inicial o prima = […] → En fecha de vencimiento: • Precio acción < 40€ => […] • Precio acción > 40€ => […] Ej.: precio acción = 55€. Inversor compra 100 acciones a 40€/acción => Bo bruto = […] y Bo neto = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 10 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 Ej.: precio acción = 42€/acción. Entonces […] → En la fecha de vencimiento, opciones de compra deben ejercerse si […] Beneficio de una opción de compra Precio de ejercicio Precio actual de cada acción Precio de 1 opción para comprar 1 acción Precio de adquisición o prima: Resultado de la operación: Precio por acción = 55€ => […] Beneficio bruto = […] Beneficio neto = […] Precio por acción es < a 40€ => […] Pérdida bruta = pérdida neta = […] Precio por acción = 42€ => […] Beneficio bruto = […] Pérdida neta = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] 40€ 38€ 5€ […] Página 11 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Gráfico: Comprador de call Beneficio de comprar una opción de compra europea 30 20 Beneficio (€) 10 0 -10 0 10 20 30 40 50 60 70 Precio de la acción en t+1 (€) Características del comprador de call: → Paga la prima. → Obtiene derecho a comprar al precio de ejercicio. → Riesgo máximo = […] → Rentabilidad máxima = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 12 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Gráfico: Vendedor de call Beneficio de vender una opción de compra europea. 10 0 0 10 20 30 40 50 60 70 Beneficio (€) -10 -20 -30 Precio de la acción en t+1 (€) Características del vendedor de call: → Cobra la prima. → Se compromete a vender al precio de ejercicio. → Riesgo máximo = […] → Rentabilidad máxima = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 13 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 3.2. Put: opción de venta → Un inversor compra opciones de venta (put) europeas para vender 100 acciones de Repsol • Precio de ejercicio = 70€ • Precio actual por acción = 65€ • Vencimiento = 3 meses • Precio de una opción de venta de = 7€ => Inversión inicial = […] → En fecha de vencimiento: • Precio acción < 70€ => […] • Precio acción > 70€ => […] Ej.: precio acción = 55€. Inversor compra 100 acciones a 55€/acción y, con opción de venta, vende a 70€/acción => Bo bruto = […] y Bo neto = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 14 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 → En la fecha de vencimiento, las opciones de venta deben ejercerse si […] => Comprador de call espera que precio de acciones […]; comprador de put espera que precio […] Beneficio de una opción de venta Precio de ejercicio Precio actual de cada acción Precio de 1 opción para vender 1 acción Precio de adquisición o prima: Resultado de la operación: Precio por acción = 55€ => […] Beneficio bruto = (70 – 55) x 100 = […] Beneficio neto = 1.500 – 700 = […] Precio por acción es > a 70€ => […] Pérdida bruta = pérdida neta = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] 70€ 65€ 7€ […] Página 15 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Gráfico: Comprador de put Beneficio de comprar una opción de venta europea 60 45 Beneficio (€) 30 15 0 -15 0 10 20 30 40 50 60 70 80 90 Precio de la acción en t+1 (€) Características del comprador de put: → Paga la prima. → Obtiene derecho a vender al precio de ejercicio. → Riesgo máximo = […] → Rentabilidad máxima = […]; Bo neto máximo = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 16 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Gráfico: Vendedor de put Beneficio de vender una opción de venta europea 5 -10 0 10 20 30 40 50 60 70 80 90 Beneficio (€) -25 -40 -55 -70 Precio de la acción en t+1 (€) Características del vendedor de put: → Cobra la prima. → Se compromete a comprar al precio de ejercicio. → Riesgo máximo = […] (pda. bruta); riesgo máximo = […] (pda. neta). → Rentabilidad máxima = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 17 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Tabla resumen Decisión del comprador de opciones Tipo de opción Call Put Relación Pr.Mercado/Pr.Ejercicio Pr.Mercado > Pr.Ejercicio Pr.Mercado ≤ Pr.Ejercicio Pr.Mercado ≥ Pr.Ejercicio Pr.Mercado < Pr.Ejercicio Decisión […] […] […] […] Resultado de la operación Call: Pr.Mercado > Pr.Ejercicio Put: Pr.Mercado < Pr.Ejercicio […] […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 18 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 4. Determinantes del valor de las opciones → ¿Cómo se determina el valor de mercado de una opción (no al vencimiento)? Límite inferior – Opción de compra (call) → Ej.: opción de compra (americana) que se encuentra “dentro de dinero” (“in the money”) antes de la fecha de vencimiento. • Precio de la acción = 60€ • Precio de ejercicio = 50€ => Opción no puede venderse por menos de 10€. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 19 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 → ¿Qué sucedería si la opción se vende a 9€? Fecha Hoy Hoy Hoy Bo del arbitraje Transacción (1) Compra de la call. (2) Ejercicio de la call (compra del activo subyacente al precio de ejercicio). (3) Venta de la acción al precio de mercado. (€) […] […] […] […] → Un beneficio de arbitraje no se puede dar regularmente en mercados financieros que funcionan correctamente. → Exceso de demanda de estas opciones hará que su precio […] → Probablemente precio opción > 10€. Ej.: precio = 12€ => valor intrínseco de la opción = 10€; valor restante = 12€ – 10€ = 2€ = prima del tiempo (cantidad adicional que inversor está dispuesto a pagar por posibilidad de que precio acción ↑ antes del vencimiento). Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 20 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 Límite superior – Opción de compra (call) → ¿Existe un límite superior al precio de las opciones? → Límite superior del precio de una opción = precio del activo subyacente. → Intuición: La acción proporciona resultado mejor que la opción. Ej.: Si en el vencimiento, precio de la acción > precio de ejercicio => valor de la opción = […]. Si precio de la acción < precio de ejercicio => valor de la opción = […], pero propietario de la acción posee aún un título con valor. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 21 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 Determinantes del valor de una opción → Pueden clasificarse en dos grupos: • Relacionados con características del contrato de la opción. • Relacionados con características del título y del mercado. 1. El precio de ejercicio → Cuando el precio de ejercicio ↑, el valor de la opción de compra (call) […]. (Intuición: adquirimos un derecho a comprar más caro). → Cuando el precio de ejercicio ↑, el valor de la opción de venta (put) […]. (Intuición: adquirimos un derecho a vender más caro). Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 22 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 2. El período de tiempo hasta el vencimiento → El valor de las opciones de compra (call) y venta (put) americanas ↑, cuando el período de vencimiento […]. (Intuición: se otorga a propietarios mismos derechos y > flexibilidad para ejercerlos). → Relación […] no necesariamente cierta en caso de opciones de compra y venta europeas. 3. El precio de la acción → Si precio de la acción↑, valor de la opción de compra (call) […]. (Intuición: adquirimos derecho a comprar a precio fijo un título que es más caro en el mercado). → Si precio de la acción ↑, valor de la opción de venta (put) […]. (Intuición: adquirimos derecho a vender a precio fijo un título que podríamos vender a precio > en el mercado). Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 23 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 4. La volatilidad o riesgo del activo subyacente → Cuando volatilidad del activo subyacente ↑, valores de la opción de compra (call) y de venta (put) […]. Ejemplo: → Justo antes de la fecha de vencimiento: • Precio de la acción = 100€ con prob. = 50% • Precio de la acción = 80€ con prob. = 50% → ¿Valor de la call con precio de ejercicio = 110€? • […] → ¿Qué sucede con un precio de la acción más variable? (Añadimos y descontamos 20€ a los escenarios). • Precio de la acción = 120€ con prob. = 50% • Precio de la acción = 60€ con prob. = 50% Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 24 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 → Variabilidad en precio de la acción ↑, pero valor esperado de la acción es el mismo: […] → ¿Valor de la call con precio de ejercicio = 110€? • Ahora […] Importante: diferencia entre “poseer una opción sobre un activo subyacente” vs. “poseer activo subyacente” → Si los inversores son adversos al riesgo, un ↑ en variabilidad del título ↓ su valor de mercado. → Pero, propietario de una call obtiene un Bo de la cola positiva de la distribución de probabilidad => un ↑ en la variabilidad del título subyacente ↑ valor de mercado de la call. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 25 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 5. Tipos de interés → Cuando tipos de interés ↑, valor de la call […]. (Intuición: la posibilidad de diferir el pago es más valiosa cuando los tipos de interés son elevados). → Cuando tipos de interés ↑, valor de la put […]. (Intuición: posibilidad de vender acción a un precio de ejercicio fijo en algún momento futuro es menos valiosa si el valor actual del precio de ejercicio se reduce por un tipo de interés alto). Supongamos: tenemos opción que será canjeada por una acción => somos hoy propietarios de la acción pero no tenemos que pagar precio de ejercicio hasta más tarde. a) Compra de opción = compra de acción financiada con deuda (préstamo = valor actual del precio ejercicio). b) Valor de la call = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 26 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Importante: inversores que adquieren acciones a través de una opción de compra lo hacen “a crédito”. → Este pago aplazado es más valioso cuando tipos de interés son altos y opción tiene un período de vencimiento largo. => Valor de la call […] con: a) tipos de interés y b) período de vencimiento. 6. Dividendos → Dividendos ↓ precio acción en fecha ex-dividendo. Esto afecta […] al valor de opción de compra y […] al valor de opción de venta. → Es decir, valor de la call […], cuando valor de los dividendos anticipados ↑; pero valor de la put […], cuando valor de los dividendos anticipados ↑. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 27 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 5. Modelos de valoración de opciones 5.1. Modelo de valoración de opciones en 2 etapas → Supongamos que: • Valor de mercado de acción en t0 = 50€ • Valor de mercado en t1 puede ser = 60€ o 40€ • Call sobre esta acción con vencimiento = 1 año y precio ejercicio = 50€ • Inversor puede endeudarse a tipo de interés = 10% => ¿Cuál es el valor de la opción de compra? → Vamos a analizar dos estrategias: • Estrategia 1. […] • Estrategia 2. […]: a) […], y b) […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 28 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Flujos de caja Estrategia 1 = Flujos de caja Estrategia 2 → Como flujos de caja son equivalentes => estamos duplicando opción de compra con segunda estrategia → Al final del año (en t1), los pagos son: Estrategia inicial 1. Comprar una call 2. Comprar acción ordinaria Tomar dinero prestado Total de la estrategia acciones ordinarias + endeudamiento Pagos futuros en t + 1 Precio de la Precio de la acción = 60€ acción = 40€ […] […] […] […] […] […] […] […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 29 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 → Estrategia “opción de compra” = estrategia “acción ordinaria y endeudamiento” (en estructura de pagos futuros) => Con cualquier estrategia un inversor acabaría con […]€ si precio de acción ↑ y […]€ si precio de acción ↓. Ambas estrategias son equivalentes. → ¿Qué relación debería existir entre sus costes iniciales? […] → Coste inicial en estrategia de compra de acciones ordinarias y endeudamiento: Comprar acción ordinaria => Tomar dinero prestado => Desembolso a realizar € € € → Como opción de compra proporciona mismos pagos que estrategia de compra de acciones ordinarias y endeudamiento => valor de la call (en mercado sin oportunidades de arbitraje) = […]€. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 30 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 → Quedan 2 cuestiones por aclarar: 1. Delta → ¿Cómo calculamos el porcentaje de acción que es preciso comprar en la estrategia equivalente? • Precio de la call al final del año = […] • Precio de la acción = […] • Dispersión de precios de opción = […] • Dispersión de precios de acción = […] 𝑫𝒆𝒍𝒕𝒂 𝒅𝒆 𝒍𝒂 𝒐𝒑𝒄𝒊ó𝒏 𝑫𝒊𝒔𝒑𝒆𝒓𝒔𝒊ó𝒏 𝒅𝒆 𝒑𝒓𝒆𝒄𝒊𝒐𝒔 𝒑𝒐𝒔𝒊𝒃𝒍𝒆𝒔 𝒅𝒆 𝒍𝒂 𝒐𝒑𝒄𝒊ó𝒏 = 𝑫𝒊𝒔𝒑𝒆𝒓𝒔𝒊ó𝒏 𝒅𝒆 𝒑𝒓𝒆𝒄𝒊𝒐𝒔 𝒑𝒐𝒔𝒊𝒃𝒍𝒆𝒔 𝒅𝒆 𝒍𝒂 𝒂𝒄𝒄𝒊ó𝒏 → Delta => variación en precio acción de 1€ origina variación en precio opción de ½€. (Intuición: riesgo de ½ acción ordinaria = riesgo de 1 opción compra). Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 31 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 2. Préstamo → ¿Qué cantidad de dinero debemos tomar prestada? • Si compramos ½ acción ordinaria => obtenemos […] a la fecha de vencimiento • Si compramos 1 opción de compra => obtenemos […] en la fecha de vencimiento => La diferencia es la misma en ambos escenarios: […] → Para replicar compra de la call mediante compra de acciones ordinarias => préstamo que suponga devolver 20€ de principal e intereses: […] Podemos expresar valor de la opción como: 𝑽𝒂𝒍𝒐𝒓 𝒅𝒆 𝒍𝒂 𝒐𝒑𝒄𝒊ó𝒏 = 𝑷𝒓𝒆𝒄𝒊𝒐 𝒅𝒆 𝒍𝒂 𝒂𝒄𝒄𝒊ó𝒏 × 𝑫𝒆𝒍𝒕𝒂 − 𝑷𝒓é𝒔𝒕𝒂𝒎𝒐 1 = 50€ × − 18,18€ = 6,82€ 2 Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 32 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 5.2. Valoración neutral al riesgo → ¿Por qué debe venderse opción de compra por 6,82€? → Al decir precio de una opción = 6,82€, no es necesario saber nada sobre posición del inversor frente al riesgo. → Si inversor es indiferente al riesgo, tasa de rentabilidad esperada de la acción = tipo de interés libre de riesgo: → Las acciones pueden subir un 20% o bajar un 20%. => Prob. de un ↑ de precios en mundo neutral al riesgo: Rentabilidad esperada = [prob. aumento x 20%] + [(1–prob. aumento) x –20%] = 10% → Tras resolver esta ecuación: • Prob. de un ↑ en los precios = […] • Prob. de una ↓ en los precios = […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 33 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 → Prob. de 3/4 no es verdadera prob. de ↑ en precio de acciones => como inversores son adversos al riesgo requerirán rentabilidad esperada de acciones > a tipo de interés libre de riesgo => verdadera prob. es > 3/4. → Sabemos que: • Si precio acción ↑ => opción de compra valdrá […]€ • Si precio acción ↓ => opción de compra valdrá […]€ → Si inversores son neutrales al riesgo => valor esperado de la opción de compra es: 𝑉𝑎𝑙𝑜𝑟 𝑑𝑒 𝑙𝑎 𝑜𝑝𝑐𝑖ó𝑛 = Conclusión: 2 formas de calcular valor de una opción 1. Encontrar combinación entre acciones ordinarias y préstamo que replica inversión en la opción Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 34 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 2. Simular que inversores son indiferentes al riesgo, con lo que tasa de rentabilidad de la acción = tipo de interés. Calcular valor esperado futuro de la opción en este mundo neutral al riesgo y descontarlo al tipo de interés libre de riesgo. 5.3. Modelo de valoración Black–Scholes → Fórmula final que obtuvieron Black y Scholes es: donde 𝑪 = 𝑺𝑵(𝒅𝟏 ) − 𝑬𝒆−𝑹𝒕 𝑵(𝒅𝟐 ) 𝑑1 = ln(𝑆⁄𝐸 ) + (𝑅 + 𝜎 2 /2)𝑡 √𝜎 2 𝑡 𝑑2 = 𝑑1 − �𝜎 2 𝑡 Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 35 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 → 5 parámetros determinan valor de la call (C): • S = precio actual de la acción • E = precio de ejercicio de la opción • R = tasa de rentabilidad anual libre de riesgo • σ2 = varianza de rentabilidad de precio acción • t = período de tiempo hasta fecha de vencimiento → También aparece en la fórmula la función estadística: • N(d) = […] Ejemplo de Black–Scholes Consideremos la compañía X. El 4 de octubre del año X0, la opción de compra de esta compañía con fecha de vencimiento el 21 de abril (precio ejercicio = 49€) tenía un valor de 4€. La acción se estaba vendiendo a 50€. El 4 de octubre, la opción tenía un período de vencimiento de 199 días (fecha de vencimiento = 21 de abril del año X1). La tasa de rentabilidad anual libre de riesgo era del 7%. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 36 Esquemas Teoría Fundamentos de Finanzas Documentación académica. Ref: sq1102002 → Esta información nos proporciona 3 variables: 1. Precio de la acción (S) = […] 2. Precio de ejercicio (E) = […] 3. Tasa de rentabilidad libre de riesgo (R) = […] → Además, la fecha de vencimiento (t) en años es: 4. Fecha de vencimiento (t) = […] Problema: […] ¿Por qué? Solución → En nuestro ejemplo, suponemos que inversor ha obtenido una estimación de la varianza: 5. Varianza de acciones de la empresa X = 0,09 al año. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 37 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Con estos 5 parámetros, podemos calcular valor de la opción de compra de una acción de la empresa X mediante la fórmula de Black–Scholes en tres pasos: Paso 1: Calcular d1 y d2 → Calculamos estos valores de un modo directo: 𝑆 𝜎2 𝑑1 = �ln � � + �𝑅 + � 𝑡���𝜎 2 𝑡 2 𝐸 50 0,09 199 199 � = �ln � � + �0,07 + �× �� 0,09 × 49 2 365 365 = 0,0202 + 0,0627 = 𝟎, 𝟑𝟕𝟒𝟐 0,2215 𝑑2 = 𝑑1 − �𝜎 2 𝑡 = 𝟎, 𝟏𝟓𝟐𝟕 Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 38 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 Paso 2: Calcular N(d1) y N(d2) → Mejor manera de comprender valores de N(d1) y N(d2) es examinando gráfica de una función normal: Gráfica de la distribución normal Probabilidad -2 -1 0 Valor 1 2 → Figura representa una distribución normal con media esperada = 0 y desviación típica = 1 => distribución normal estandarizada. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 39 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 → ¿Cuál es la prob. de que representación de la función normal estandarizada se encuentre por debajo de un valor? P. ej.: ¿Prob. de que la representación esté por debajo de 0? […] → En nuestro caso concreto: N(d1) = N(0,3742) = […] N(d2) = N(0,1527) = […] • 1er valor => […]% de prob. de que distribución normal estandarizada sea < 0,3742 • 2o valor => […]% de prob. de que distribución normal estandarizada sea < 0,1527 → En general, N(d) = prob. acumulada de d. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 40 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 → Forma más sencilla de calcular N(d1) y N(d2) es con la función DISTR.NORM.ESTAND de Microsoft Excel. → En nuestro ejemplo: DISTR.NORM.ESTAND(0,3742) = […] DISTR.NORM.ESTAND(0,1527) = […] Paso 3: Calcular C → Tenemos lo siguiente: 𝐶 = 𝑆 × 𝑁(𝑑1 ) − 𝐸𝑒 −𝑅𝑡 × 𝑁(𝑑2 ) −0,07×� 199 � 395 = [50€ × 𝑁(𝑑1 )] − [49€ × 𝑒 × 𝑁(𝑑2 ) = (50€ × 0,6459) − (49€ × 0,9626 × 0,5607) = 32,295€ − 26,447€ = 5,85€ → Precio estimado = 5,85€ > al precio actual = 4€. Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 41 Esquemas Fundamentos de Finanzas Teoría Documentación académica. Ref: sq1102002 ¿Intuición detrás de la fórmula de Black–Scholes? → Estrategia compra acción ordinaria + endeudamiento. → La ecuación de Black–Scholes es: 𝐶 = 𝑆𝑁(𝑑1 ) − 𝐸𝑒 −𝑅𝑡 𝑁(𝑑2 ) 𝑉𝑎𝑙𝑜𝑟 𝑑𝑒 𝑙𝑎 𝑜𝑝𝑐𝑖ó𝑛 = 𝑃𝑟𝑒𝑐𝑖𝑜 𝑑𝑒 𝑙𝑎 𝑎𝑐𝑐𝑖ó𝑛 × 𝐷𝑒𝑙𝑡𝑎 − 𝑃𝑟é𝑠𝑡𝑎𝑚𝑜 => El modelo nos dice: es posible replicar opción de compra: a) Comprando […] acciones ordinarias b) Tomando prestado […] Ignacio Requejo Puerto Dpto. Administración y Economía de la Empresa. Universidad de Salamanca. www.irequejo.es E-mail: [email protected] Página 42