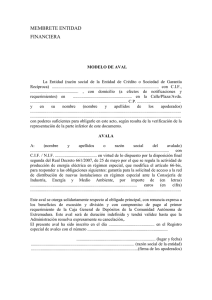

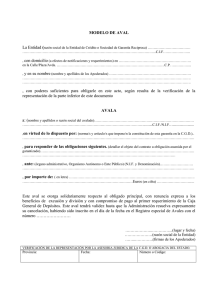

prospecto - Bolsa de Valores de Colombia

Anuncio