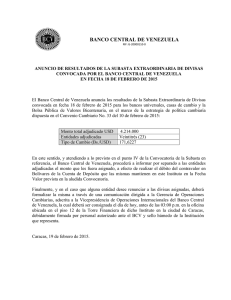

Flexibilización del tipo de cambio en Bolivia mediante un

Anuncio