Noviembre 2013. La banca de la región luego de la crisis financiera.

Anuncio

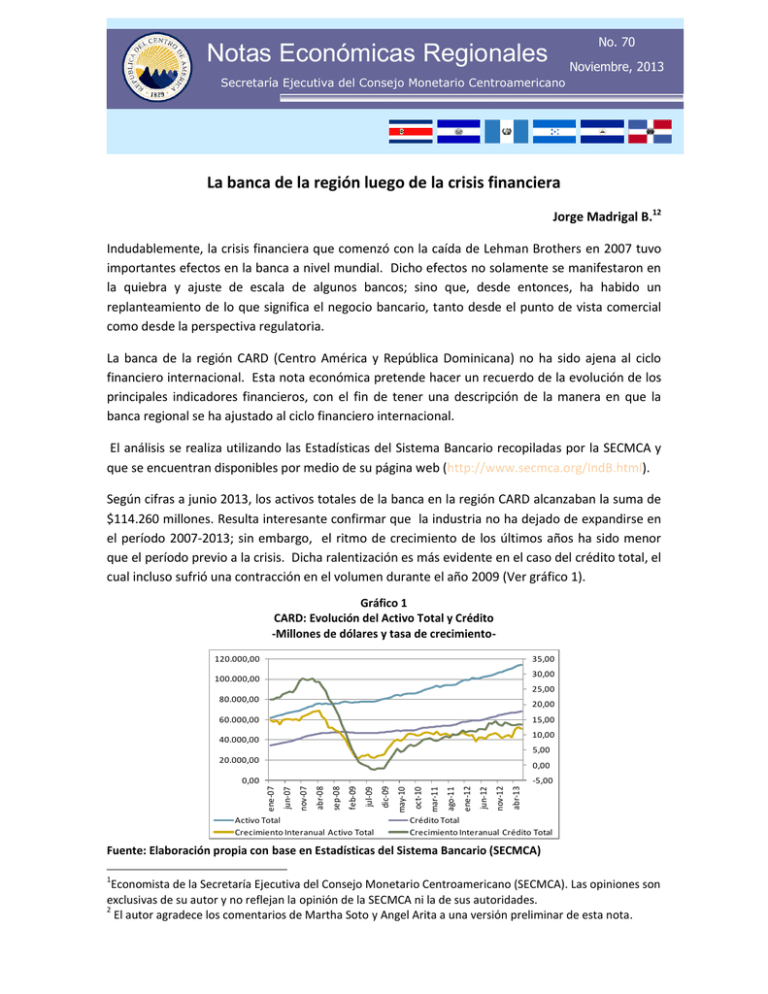

No. 70 Notas Económicas Regionales Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano La banca de la región luego de la crisis financiera Jorge Madrigal B.12 Indudablemente, la crisis financiera que comenzó con la caída de Lehman Brothers en 2007 tuvo importantes efectos en la banca a nivel mundial. Dicho efectos no solamente se manifestaron en la quiebra y ajuste de escala de algunos bancos; sino que, desde entonces, ha habido un replanteamiento de lo que significa el negocio bancario, tanto desde el punto de vista comercial como desde la perspectiva regulatoria. La banca de la región CARD (Centro América y República Dominicana) no ha sido ajena al ciclo financiero internacional. Esta nota económica pretende hacer un recuerdo de la evolución de los principales indicadores financieros, con el fin de tener una descripción de la manera en que la banca regional se ha ajustado al ciclo financiero internacional. El análisis se realiza utilizando las Estadísticas del Sistema Bancario recopiladas por la SECMCA y que se encuentran disponibles por medio de su página web (http://www.secmca.org/IndB.html). Según cifras a junio 2013, los activos totales de la banca en la región CARD alcanzaban la suma de $114.260 millones. Resulta interesante confirmar que la industria no ha dejado de expandirse en el período 2007-2013; sin embargo, el ritmo de crecimiento de los últimos años ha sido menor que el período previo a la crisis. Dicha ralentización es más evidente en el caso del crédito total, el cual incluso sufrió una contracción en el volumen durante el año 2009 (Ver gráfico 1). Gráfico 1 CARD: Evolución del Activo Total y Crédito -Millones de dólares y tasa de crecimiento120.000,00 35,00 30,00 100.000,00 25,00 80.000,00 20,00 60.000,00 15,00 10,00 40.000,00 5,00 20.000,00 0,00 abr-13 nov-12 jun-12 ago-11 ene-12 mar-11 oct-10 may-10 jul-09 Activo Total Crecimiento Interanual Activo Total dic-09 feb-09 abr-08 sep-08 nov-07 jun-07 -5,00 ene-07 0,00 Crédito Total Crecimiento Interanual Crédito Total Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) 1 Economista de la Secretaría Ejecutiva del Consejo Monetario Centroamericano (SECMCA). Las opiniones son exclusivas de su autor y no reflejan la opinión de la SECMCA ni la de sus autoridades. 2 El autor agradece los comentarios de Martha Soto y Angel Arita a una versión preliminar de esta nota. Notas Económicas Regionales No. 70 Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano Junto con este menor ritmo de crecimiento de los activos de los bancos, es posible observar una leve disminución en sus niveles de apalancamiento. En efecto, el gráfico No.2 muestra la evolución de la razón de apalancamiento, la cual se ha mantenido en niveles cercanos a 9,3 veces en promedio durante los últimos años. A pesar de ello, la rentabilidad sobre patrimonio, si bien se encuentra lejos de los niveles pre-crisis, ha logrado una recuperación relativamente sostenida luego de alcanzar su nivel más bajo del período en diciembre 2009 (14%). La combinación de ambos resultados (menor apalancamiento pero mayor ROE) sugiere alguna mejora en los niveles de eficiencia de la banca. Gráfico 2 CARD: Razón de Apalancamiento y Rentabilidad sobre Patrimonio Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) Efectivamente, el grafico 3 muestra cómo a partir del año 2008 la banca de la región inició un proceso de incremento del margen de intermediación financiera y lo que, pareciera ser a priori, un mayor control de sus gastos operativos. En el caso del margen, este llegó a incrementarse hasta en 1.5 puntos porcentuales en promedio durante el lapso 2009-2011 en relación con el período pre-crisis. No obstante, esta situación empezó a revertirse desde enero 2012, debido conjuntamente a la disminución en la tasa activa y un leve incremento en la tasas de captación, muy probablemente como respuesta a la ralentización observada en la demanda de crédito durante ese año y, en consecuencia, a la necesidad de la banca de mantener sus niveles de competitividad y liquidez. Esto también explica, al menos en parte el importante repunte de la razón Gastos Administrativos/Margen financiero hacia finales del 2012 y principios del 2013. 2 Notas Económicas Regionales No. 70 Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano Gráfico 3 CARD: Indicadores de Eficiencia 100,00 10,00 9,50 95,00 9,00 90,00 8,50 85,00 8,00 80,00 7,50 nov-12 jun-12 ene-12 ago-11 mar-11 oct-10 may-10 dic-09 jul-09 feb-09 sep-08 abr-08 jun-07 nov-07 7,00 ene-07 75,00 Gastos Administrativos/Margen Financiero Margen Intermediación Financiera Implícito Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) A pesar de lo anterior, las utilidades han mostrado incrementos importantes desde el año 2010. El gráfico 4 muestra la evolución de la utilidad antes de impuesto sobre la renta anualizada y el promedio para cada uno de los años. Como se observa, las utilidades del año 2012 son poco más de 46% superiores a las de 2007, lo cual ha sido muy similar al crecimiento del PIB nominal de la región CARD en el mismo período. Gráfico 4 Bancos CARD: Utilidad Anualizada -millones de dólares2.400,00 2.200,00 2.000,00 1.800,00 1.600,00 1.400,00 1.200,00 ene-13 sep-12 may-12 ene-12 sep-11 ene-11 may-11 sep-10 may-10 sep-09 ene-10 may-09 ene-09 sep-08 may-08 sep-07 ene-08 may-07 ene-07 1.000,00 Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) 3 No. 70 Notas Económicas Regionales Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano Esta combinación de resultados sugiere que los bancos podrían estar explotando otro tipo de negocios diferentes a la intermediación financiera. En particular, y en línea con la tendencia bancaria moderna, es probable que la banca de la región esté generando una mayor proporción de sus ingresos a partir de la provisión de servicios y el cargo de comisiones asociadas a los mismos. A nivel de país y con cifras a junio 2013, Costa Rica sigue manteniendo el mayor sistema bancario de la región medido por el volumen de activos, seguido por Guatemala. Ambos países también muestran el mayor crecimiento en el nivel de activos desde diciembre 2007, tal y como se muestra en gráfico 5. Gráfico 5 Bancos CARD: Total de Activos -millones de dólares-crecimiento acumulado dic 07-jun 13100% 35.000,00 90% 30.000,00 80% 25.000,00 70% 60% 20.000,00 50% 15.000,00 40% 30% 10.000,00 20% 5.000,00 10% 0,00 0% CR GT RD(1) ES HN NI CR GT RD(1) ES HN NI Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) En términos de rentabilidad, la evolución de los sistemas bancarios de la región ha sido dispar. Por ejemplo, El Salvador y Nicaragua han logrado niveles de ROE y ROA promedio superiores a los observados al comienzo de la crisis. Guatemala ha mantenido niveles similares, mientras que Costa Rica (principalmente), Honduras y República Dominicana han visto algún deterioro en sus indicadores de rentabilidad (ver gráfico 6). 4 Notas Económicas Regionales No. 70 Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano Gráfico 6 Bancos CARD: ROE ROA 35,00 3,50 30,00 3,00 25,00 2,50 20,00 2,00 15,00 1,50 10,00 1,00 5,00 0,50 0,00 0,00 2007 CR 2008 GT 2009 RD 2010 2011 2012 ES HN 2013 NI 2007 CR 2008 GT 2009 2010 2011 2012 RD ES HN 2013 NI Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) El comportamiento descrito anteriormente podría ser un reflejo de las diferentes estrategias aplicadas por la banca dada la coyuntura macroeconómica prevaleciente en cada uno de los países para enfrentar los efectos del ciclo financiero internacional y podría señalar alguna evidencia de un mayor grado de integración financiera entre los países de la región. En ese sentido, por ejemplo se observa una reducción en la dispersión entre los márgenes de intermediación implícitos. En efecto, el gráfico 7 muestra cómo a finales del 2007 existía una diferencia de 9,7 puntos porcentuales entre los valores extremos de la muestra, mientras que para 2013 dicha diferencia se había reducido a poco más de 5 puntos porcentuales. Los países que partieron al inicio de la crisis con el margen de intermediación más bajo, tal como El Salvador, Guatemala y Honduras, tendieron a incrementarlo, mientras que ocurrió lo contrario en Costa Rica, Nicaragua y República Dominicana. Llama la atención el caso de El Salvador y Guatemala, donde el incremento en el margen ha sido particularmente significativo, así como la importante reducción observada en Costa Rica. 5 Notas Económicas Regionales No. 70 Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano Gráfico 7 Bancos CARD: Margen de Intermediación -puntos porcentuales16,00 14,00 12,00 10,00 8,00 6,00 4,00 2,00 2007 CR 2008 GT 2009 2010 RD 2011 ES 2012 HN 2013 NI Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) Adicionalmente, se observa una convergencia de la relación Gastos Administrativos/Margen financiero a niveles entre el 60% y el 80% con excepción de Costa Rica y Honduras como se aprecia en el gráfico 8. Es importante destacar que, por la simple observación de los datos, se infiere que esta convergencia no se debe necesariamente a un mejor control del gasto por parte de la banca en los diferentes países. Tal podría ser el caso de República Dominicana, que sí ha logrado este ajuste a pesar de su caída en el margen de intermediación, mas no en el caso de Guatemala donde el incremento en dicho margen parece ser la principal explicación. Llama la atención el deterioro crónico de este indicador de eficiencia en Honduras y el cambio de tendencia en el último año en el caso de Costa Rica lo cual puede explicar, al menos en parte, por qué han sido los países que han tenido un mayor deterioro en su rentabilidad sobre patrimonio luego de la crisis. Gráfico 8 Bancos CARD: Gastos Administrativos/Margen Financiero 160,00 140,00 120,00 100,00 80,00 60,00 40,00 2007 CR 2008 GT 2009 RD 2010 2011 ES 2012 HN 2013 NI Fuente: Elaboración propia con base en Estadísticas del Sistema Bancario (SECMCA) 6 No. 70 Notas Económicas Regionales Noviembre, 2013 Secretaría Ejecutiva del Consejo Monetario Centroamericano Aún a este nivel básico de análisis, es posible observar que la banca de la región no ha sido inmune a los vaivenes del ciclo financiero internacional luego de la crisis del 2008. En términos generales no se han recuperado los niveles de actividad y rentabilidad que observaron hasta diciembre, 2007. Adicionalmente, el impacto tampoco ha sido homogéneo entre países, lo cual puede ser indicativo de diferencias en el grado de profundización financiera entre las economías que integran la región CARD. No obstante, llama la atención el hecho de que las tensiones financieras internacionales no se manifestaran en crisis o presiones excesivas sobre los sistemas financieros domésticos. El gráfico 9 muestra cómo los niveles de liquidez, capitalización y mora crediticia se han mantenido relativamente robustos en el período de análisis. Gráfico 9 Bancos CARD: Bancos CARD: Indicadores Seleccionados 3,80 3,60 3,40 3,20 3,00 2,80 2,60 2,40 2,20 ene-13 jul-12 jul-11 ene-12 jul-10 ene-11 ene-10 jul-09 ene-09 jul-08 jul-07 2,00 ene-08 (Disponibilidades+Inversiones Financieras)/Pasivos Totales Patrimonio/Activos Ponderados por Riesgo 4,00 ene-07 abr-12 nov-12 sep-11 jul-10 feb-11 dic-09 oct-08 may-09 mar-08 ago-07 18,50 18,00 17,50 17,00 16,50 16,00 15,50 15,00 14,50 14,00 13,50 ene-07 44,00 43,00 42,00 41,00 40,00 39,00 38,00 37,00 36,00 35,00 34,00 Cartera Vencida/Cartera Total El nivel de “resistencia” demostrado por la banca regional, en un contexto de evidentes diferencias de desempeño entre países plantea retos interesantes en términos de la agenda futura para el diseño de políticas que procuren una mayor integración financiera en la región. 7