Memoria 2014 - Factoring Security

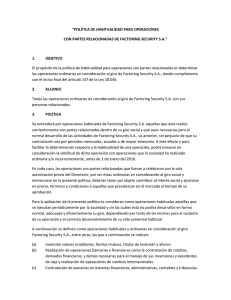

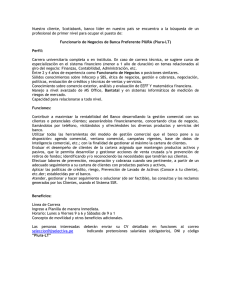

Anuncio