A150417_Chedraui_actualizacion

Anuncio

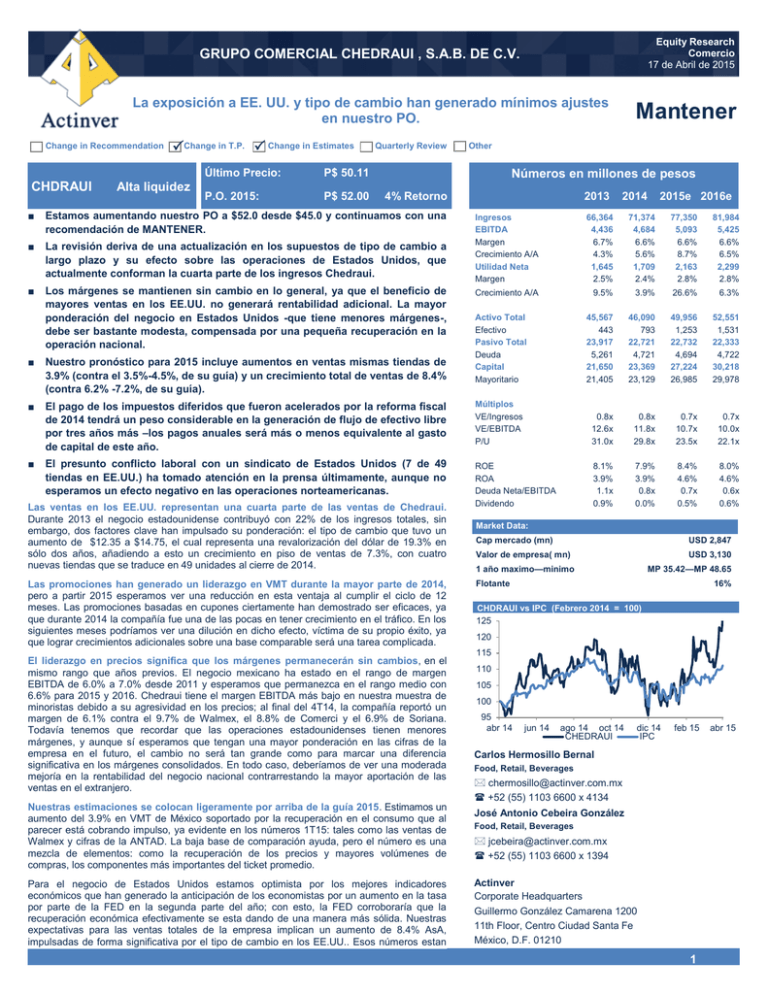

Equity Research Comercio 17 de Abril de 2015 GRUPO COMERCIAL CHEDRAUI , S.A.B. DE C.V. La exposición a EE. UU. y tipo de cambio han generado mínimos ajustes en nuestro PO. Change in Recommendation CHDRAUI Change in T.P. Change in Estimates Alta liquidez Último Precio: P$ 50.11 P.O. 2015: P$ 52.00 Quarterly Review Mantener Other Números en millones de pesos 4% Retorno ■ Estamos aumentando nuestro PO a $52.0 desde $45.0 y continuamos con una recomendación de MANTENER. ■ La revisión deriva de una actualización en los supuestos de tipo de cambio a largo plazo y su efecto sobre las operaciones de Estados Unidos, que actualmente conforman la cuarta parte de los ingresos Chedraui. ■ Los márgenes se mantienen sin cambio en lo general, ya que el beneficio de mayores ventas en los EE.UU. no generará rentabilidad adicional. La mayor ponderación del negocio en Estados Unidos -que tiene menores márgenes-, debe ser bastante modesta, compensada por una pequeña recuperación en la operación nacional. 2013 2014 2015e 2016e Ingresos EBITDA Margen Crecimiento A/A Utilidad Neta Margen 66,364 4,436 6.7% 4.3% 1,645 2.5% 71,374 4,684 6.6% 5.6% 1,709 2.4% 77,350 5,093 6.6% 8.7% 2,163 2.8% 81,984 5,425 6.6% 6.5% 2,299 2.8% Crecimiento A/A 9.5% 3.9% 26.6% 6.3% 45,567 443 23,917 5,261 21,650 21,405 46,090 793 22,721 4,721 23,369 23,129 49,956 1,253 22,732 4,694 27,224 26,985 52,551 1,531 22,333 4,722 30,218 29,978 Activo Total Efectivo Pasivo Total Deuda Capital Mayoritario ■ Nuestro pronóstico para 2015 incluye aumentos en ventas mismas tiendas de 3.9% (contra el 3.5%-4.5%, de su guía) y un crecimiento total de ventas de 8.4% (contra 6.2% -7.2%, de su guía). ■ El pago de los impuestos diferidos que fueron acelerados por la reforma fiscal de 2014 tendrá un peso considerable en la generación de flujo de efectivo libre por tres años más –los pagos anuales será más o menos equivalente al gasto de capital de este año. Múltiplos VE/Ingresos VE/EBITDA P/U 0.8x 12.6x 31.0x 0.8x 11.8x 29.8x 0.7x 10.7x 23.5x 0.7x 10.0x 22.1x ■ El presunto conflicto laboral con un sindicato de Estados Unidos (7 de 49 tiendas en EE.UU.) ha tomado atención en la prensa últimamente, aunque no esperamos un efecto negativo en las operaciones norteamericanas. ROE ROA Deuda Neta/EBITDA Dividendo 8.1% 3.9% 1.1x 0.9% 7.9% 3.9% 0.8x 0.0% 8.4% 4.6% 0.7x 0.5% 8.0% 4.6% 0.6x 0.6% Las ventas en los EE.UU. representan una cuarta parte de las ventas de Chedraui. Durante 2013 el negocio estadounidense contribuyó con 22% de los ingresos totales, sin embargo, dos factores clave han impulsado su ponderación: el tipo de cambio que tuvo un aumento de $12.35 a $14.75, el cual representa una revalorización del dólar de 19.3% en sólo dos años, añadiendo a esto un crecimiento en piso de ventas de 7.3%, con cuatro nuevas tiendas que se traduce en 49 unidades al cierre de 2014. Las promociones han generado un liderazgo en VMT durante la mayor parte de 2014, pero a partir 2015 esperamos ver una reducción en esta ventaja al cumplir el ciclo de 12 meses. Las promociones basadas en cupones ciertamente han demostrado ser eficaces, ya que durante 2014 la compañía fue una de las pocas en tener crecimiento en el tráfico. En los siguientes meses podríamos ver una dilución en dicho efecto, víctima de su propio éxito, ya que lograr crecimientos adicionales sobre una base comparable será una tarea complicada. El liderazgo en precios significa que los márgenes permanecerán sin cambios, en el mismo rango que años previos. El negocio mexicano ha estado en el rango de margen EBITDA de 6.0% a 7.0% desde 2011 y esperamos que permanezca en el rango medio con 6.6% para 2015 y 2016. Chedraui tiene el margen EBITDA más bajo en nuestra muestra de minoristas debido a su agresividad en los precios; al final del 4T14, la compañía reportó un margen de 6.1% contra el 9.7% de Walmex, el 8.8% de Comerci y el 6.9% de Soriana. Todavía tenemos que recordar que las operaciones estadounidenses tienen menores márgenes, y aunque sí esperamos que tengan una mayor ponderación en las cifras de la empresa en el futuro, el cambio no será tan grande como para marcar una diferencia significativa en los márgenes consolidados. En todo caso, deberíamos de ver una moderada mejoría en la rentabilidad del negocio nacional contrarrestando la mayor aportación de las ventas en el extranjero. Nuestras estimaciones se colocan ligeramente por arriba de la guía 2015. Estimamos un aumento del 3.9% en VMT de México soportado por la recuperación en el consumo que al parecer está cobrando impulso, ya evidente en los números 1T15: tales como las ventas de Walmex y cifras de la ANTAD. La baja base de comparación ayuda, pero el número es una mezcla de elementos: como la recuperación de los precios y mayores volúmenes de compras, los componentes más importantes del ticket promedio. Para el negocio de Estados Unidos estamos optimista por los mejores indicadores económicos que han generado la anticipación de los economistas por un aumento en la tasa por parte de la FED en la segunda parte del año; con esto, la FED corroboraría que la recuperación económica efectivamente se esta dando de una manera más sólida. Nuestras expectativas para las ventas totales de la empresa implican un aumento de 8.4% AsA, impulsadas de forma significativa por el tipo de cambio en los EE.UU.. Esos números estan Market Data: Cap mercado (mn) USD 2,847 Valor de empresa( mn) USD 3,130 1 año maximo—minimo MP 35.42—MP 48.65 Flotante 16% CHDRAUI vs IPC (Febrero 2014 = 100) 125 120 115 110 105 100 95 abr 14 jun 14 ago 14 oct 14 CHEDRAUI dic 14 IPC feb 15 Carlos Hermosillo Bernal Food, Retail, Beverages [email protected] +52 (55) 1103 6600 x 4134 José Antonio Cebeira González Food, Retail, Beverages [email protected] +52 (55) 1103 6600 x 1394 Actinver Corporate Headquarters Guillermo González Camarena 1200 11th Floor, Centro Ciudad Santa Fe México, D.F. 01210 1 abr 15 ligeramente por arriba de la guía de la compañía, de 3.5% a 4.5% en VMT de México, así como un rango de 1.5% a 2.5% para el mercado estadounidense y las ventas totales en que se espera un incremento de 6.2% a 7.2%. Hemos considerado la apertura de 9 tiendas en México y 1 en el mercado estadounidense. Los pagos de impuestos diferidos serán un problema por los próximos tres años. A consecuencia de la reforma fiscal de 2014, la Compañía se le ha dado un periodo de cinco años para liquidar sus impuestos diferidos por aproximadamente $ 5 mil millones. Los pagos están programados para ser de aproximadamente $1,200 millones de forma anual. Por el momento la compañía ya realizó el primer pago durante el 2T14 y esperamos que los pagos anuales futuros se hagan durante los 2T de 2015, 2016 y 2017. El pago de 1,200 millones representa aproximadamente la misma cantidad a gastar en CAPEX previsto para nuevas tiendas en 2015, por lo cual la compañía habrá gastado para construir el doble de tiendas, pero sólo va a generar la mitad del dinero invertido. El rendimiento del FLE se ha visto afectado desde el comienzo de los pagos de los impuestos diferidos. En 2013 el rendimiento era de 5.1% (FLE a Mkt Cap) y en 2014 el rendimiento se redujo a 3.6%; esperamos 3.9% para 2015 y no vemos una recuperación de los niveles de 2013 sino hasta el año 2018. Como consecuencia de ello, preferimos hacer hincapié en la valuación basada en el descuento de flujos de efectivo, dado este contexto la empresa deberá de cotizar a menores múltiplos que su competencia (como es el caso), debido a los rendimientos reducidos del FLE, incluso si se trata de un impacto temporal, de cinco años. No esperamos que el tema del sindicato en el mercado de Estados Unidos afecte el rendimiento del negocio, pero sí esperamos que continúe vigente en las noticias. Desde el comienzo del año, el sindicato UFCW ha emprendido una campaña mediática con el fin de llamar la atención sobre sus denuncias, al parecer con el fin de ganar influencia con miras en futuras negociaciones con la Compañia. Han declarado que Chedraui paga sueldos por debajo de la media en tanto en salarios como beneficios. Chedraui ha negado todas las acusaciones únicamente a través de un comunicado de prensa publicado en la BMV, tratando de mantenerse alejado de una disputa en los medios. Hay 7 tiendas, de un total de 49 en el negocio de los Estados Unidos que están afiliadas al sindicato, así que realmente es necesario establecer una justa medida de las cosas antes de convertirse en cualquier conclusiones basadas meramente publicaciones de prensa. Hablando con la administración, nos informaron que los intentos de boicot en tiendas (que por cierto se efectúa por personal no relacionado a Chedraui), el tráfico de clientes no se ha visto afectado, y de hecho los números de VMT en las tiendas de han sido acorde al resto de las tiendas, por encima del 3% durante los meses iniciales del año. El sindicato ha informado a los medios de comunicación que el boicot resultó en una disminución del 10% en los clientes. Los resultados trimestrales de la empresa serán publicados el 29, con lo que al menos parte de estos argumentos deberían ser aclarados. 2 Departamento de Análisis Fundamental, Económico, Cuantitativo y Deuda Análisis Fundamental Gustavo Terán Durazo, CFA Analistas Senior Director Análisis Fundamental (52) 55 1103-6600 x1193 [email protected] Martín Lara Telecomunicaciones, Medios y Financiero (52) 55 1103-6600 x1840 [email protected] Carlos Hermosillo Bernal Consumo (52) 55 1103-6600 x4134 [email protected] Pablo Duarte de León Fibras y Hoteles (52) 55 1103-6600 x4334 [email protected] Pablo Abraham Peregrina Minería, Metales, Papel y Conglomerados (52) 55 1103-6600 x1395 [email protected] Ramón Ortiz Reyes Cemento, Construcción y Concesiones (52) 55 1103-6600 x1835 [email protected] Federico Robinson Bours Carrillo Energía, Petroquímicos e Industriales (52) 55 1103-6600 x4127 [email protected] Juan Ponce Telecomunicaciones, Medios y Financiero (52) 55 1103-6600 x1693 [email protected] Enrique Octavio Camargo Delgado Energía, Petroquímicos e Industriales (52) 55 1103-6600 x1836 [email protected] Consumo (52) 55 1103-6600 x1394 [email protected] Mauricio Arellano Sampson Minería, Metales, Papel, Conglomerados, Cemento, Construcción y Concesiones (52) 55 1103-6600 x4132 [email protected] Laura Elena Bosch Ramírez Fibras y Hoteles (52) 55 1103-6600 x4136 [email protected] Analistas Junior José Antonio Cebeira González Análisis Económico y Cuantitativo Ismael Capistrán Bolio Director Análisis Económico y Cuantitativo (52) 55 1103-6600 x6636 [email protected] Jaime Ascencio Aguirre Economía y Mercados (52) 55 1103-6600 x1100 [email protected] Análisis Cuantitativo (52) 55 1103-6600 x4133 [email protected] Análisis Técnico (52) 55 1103-6600 x5039 [email protected] Directora de Análisis de Deuda (52) 55 1103-6600 x6641 [email protected] Roberto Ramírez Ramírez Análisis de Deuda (52) 55 1103-6600 x1672 [email protected] Jesús Viveros Hernández Análisis de Deuda (52) 55 1103-6600 x6649 [email protected] Raúl Márquez Pardinas Análisis de Deuda (52) 55 1103-6600 x1110 [email protected] Santiago Hernández Morales Roberto Galván González Análisis de Deuda Araceli Espinosa Elguea 3 Límite de responsabilidades Guía para recomendaciones sobre inversión en emisoras bajo cobertura que formen parte, o fuera, del Índice de Precios y Cotizaciones (IPC) Compra. El retorno de la acción debe ser superior al retorno total del IPC en el año en curso. Neutral. El retorno de la acción debe ser en línea al retorno total del IPC en el año en curso. Venta. El retorno de la acción debe ser inferior al retorno total del IPC en el año en curso. Declaraciones importantes. a) De los analistas: “Los analistas que elaboramos Reportes de Análisis: Jaime Ascencio Aguirre; Mauricio Arellano Sampson; Laura Elena Bosch Ramirez, Enrique Octavio Camargo Delgado; Ismael Capistrán Bolio; José Antonio Cebeira González, Pablo Enrique Duarte de León; Araceli Espinosa Elguea; Roberto Galván González; Carlos Hermosillo Bernal; Santiago Hernández Morales; Martín Roberto Lara Poo; Raúl Márquez Pardinas, Ramón Ortiz Reyes; Pablo Abraham Peregrina; Juan Enrique Ponce Luiña; Federico Robinson Bours Carrillo; Gustavo Adolfo Terán Durazo; Jesús Viveros Hernández, declaramos”: b) 1. “Todos los puntos de vista, acerca de las emisoras bajo cobertura corresponden exclusivamente al analista responsable de la misma y reflejan fidedignamente su visión. Todas las recomendaciones emitidas por los analistas son elaboradas en forma independiente a cualquier entidad, incluyendo a la institución en la que prestan sus servicios o personas morales que pertenecen al mismo grupo financiero o empresarial. El esquema de remuneración no está basado ni relacionado, en forma directa ni indirectamente con alguna recomendación en específico, y sólo se percibe una remuneración de la entidad para la cual los analistas prestan sus servicios. 2. “Ninguno de los analistas con cobertura de emisoras mencionadas en este reporte ocupa ningún empleo, cargo o comisión en las emisoras bajo su cobertura, ni en ninguna de las personas que forman parte del Grupo Empresarial o Consorcio al que éstas pertenezcan. Tampoco los han ocupado durante los doce meses previos a la elaboración del presente reporte”. 3. “Las recomendaciones sobre emisoras, realizadas por el analista que las cubre, se basan en información pública y no existe garantía alguna de su asertividad con respecto al desempeño que se observe realmente en los valores objeto de la recomendación” 4. “Los analistas mantienen inversiones objeto de sus reportes de análisis en las siguientes emisoras: AC, ACTINVR, ALFA, ALPEK, ALSEA, AMX, AZTECA, CEMEX, CHDRAUI, FEMSA, FIBRAMQ, FINDEP, FUNO, GENTERA, GFREGIO, GRUMA, ICA, IENOVA, KOF, LAB, LIVEPOL, MEXCHEM, OHLMEX, POCHTEC, PE&OLES, TLEVISA, SORIANA, SPORTS, VESTA y WALMEX. De Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver 1. Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver, en ningún caso podrá garantizar el sentido de las recomendaciones contenidas en los reportes de análisis para asegurar una futura relación de negocios. 2. Todas las unidades de negocio de Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver pueden explorar realizar negocios con cualquier compañía mencionada en los documentos de análisis. Toda compensación por servicios dada en el pasado o en el futuro, recibido por Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver por parte de cualquier compañía mencionada en este reporte no ha tenido y no tendrá ningún efecto en la compensación otorgada a los analistas. Sin embargo, así como ocurre con cualquier otro empleado de Grupo Actinver y sus filiales, la compensación que puedan gozar nuestros analistas será afectada por la rentabilidad de la que goce Grupo Actinver y sus filiales. 3. Al cierre de cada uno de los tres meses anteriores, Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver, NO ha mantenido inversiones, directa o indirectamente, en Valores o Instrumentos financieros derivados, cuyo subyacente sean Valores, objeto de los Reportes de Análisis, que representen el uno por ciento o más de su cartera de Valores, cartera de inversión, de los Valores en circulación o del subyacente de los Valores de que se trate, con excepción de los siguientes:, AMXL, AEROMEX*, BOLSA A, FINN 13, FSHOP 13, SMARTRC14 4. Ciertos Consejeros y directivos de Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver ocupan un cargo similar en las siguientes emisoras: AEROMEX, MASECA, AZTECA, ALSEA, FINN, MAXCOM, SPORTS, FSHOP y FUNO. 5. Este reporte será distribuido entre todas aquellas personas que cumplan con el perfil para la adquisición del tipo de valores sobre los que se recomienda en su contenido. Para conocer los cambios de recomendaciones de los analistas, dar clic aquí. 4