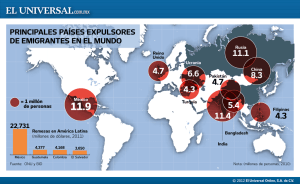

impacto económico de las remesas en el comportamiento

Anuncio