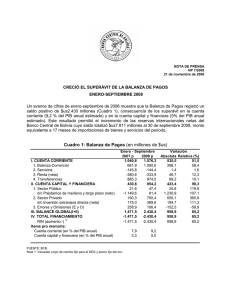

reporte de balanza de pagos y posición de inversión internacional

Anuncio