Programa de Asesor Financiero Europeo

Anuncio

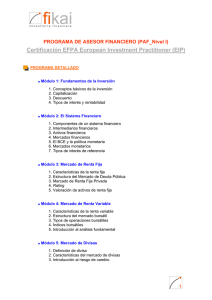

Programa de Asesor Financiero Europeo Certificación profesional europea: EFPA European Financial Advisor (EFA) (Niveles I y II) I Edición, Semipresencial en Sevilla Noviembre 2013 – Junio 2014 Coordinador: Pablo J. Domínguez, EFA; Asesor financiero profesional Índice 1. Presentación...................................................................................................... 2 2. Objetivos ............................................................................................................ 2 3. Metodología ....................................................................................................... 3 4. Dirigido a .......................................................................................................... 4 5. Organización ..................................................................................................... 4 6. Duración y programación ................................................................................. 5 7. Programa ........................................................................................................... 6 8. Distribución de horas lectivas ....................................................................... 15 9. Coordinación y dirección académica ............................................................ 16 10. Profesorado ..................................................................................................... 16 11. Diploma ............................................................................................................ 17 12. Derechos de inscripción ................................................................................ 17 13. Lugar de realización del curso....................................................................... 17 14. Información......................................................................................................17 15. Proceso de inscripción ................................................................................... 18 16. Procedimiento de pago .................................................................................. 18 Boletín de inscripción ............................................................................................. 19 1 1. Presentación Contemplando la evolución de los servicios financieros en muchos países occidentales, no es difícil deducir que la gestión patrimonial y el asesoramiento financiero y de inversión, especialmente para segmentos medianos y altos de clientela, es el área de mayor crecimiento de los servicios financieros. Más demanda y más sofisticada, implica la necesidad de más profesionales y muy preparados. Este programa es una respuesta integral a la formación de profesionales en ejercicio, o de posible incorporación, en las áreas de gestión patrimonial, de inversión, y de banca personal y privada en todas sus modalidades. El éxito de este curso (Barcelona, Madrid, Zaragoza, Vigo, A Coruña, Andorra…), en asistencia y cumplimiento de objetivos, nos confirma en la idoneidad de esta formación. Por este motivo presentamos ahora la primera edición en Sevilla, con un programa homologado por la Asociación Europea de Planificación Financiera Personal (EFPA) que da acceso, previa superación de las pruebas correspondientes, al certificado profesional europeo de EFPA European Financial Advisor (EFA - Asesor Financiero Europeo). 2. Objetivos El curso se ha diseñado para complementar y profundizar la formación y experiencia previa de los profesionales que, en diversos ámbitos, aconsejan y gestionan patrimonios de particulares. El objetivo básico es formar en las habilidades técnicas, de valoración y juicio, y de asesoría, necesarias para optimizar las relaciones con los clientes. El curso proporciona los conocimientos teóricos y prácticos necesarios, para responder las necesidades presentes y futuras de los clientes en su vertiente de gestión de patrimonios y asesoramiento financiero de particulares, y para mejorar la calidad y rentabilidad de los servicios ofrecidos por las entidades. 1 Los Diplomados en Asesoramiento Financiero serán profesionales capaces de rendir profesionalmente al más alto nivel en una de las áreas de banca y de consultoría de crecimiento más importante en los países financieramente más desarrollados. La homologación europea de este curso lo convirtió en el primero de España en obtener el certificado de la Asociación Europea de Planificación Financiera Personal (EFPA), entidad en la que está integrada EFPA-España, como programa preparatorio para la certificación profesional de EFPA European Financial Advisor (EFA). 3. Metodología Semipresencial. Integrando al estudio individual con un importante suporte a las sesiones presenciales y seguimiento a través de la plataforma formativa Campus IEF. El curso se desarrollará, para cada tema con el esquema pedagógico siguiente: I. Estudio previo individual de material formativo básico y complementario, imprescindible para preparar las sesiones presenciales. II. Sesión o sesiones presenciales del módulo. Énfasis en dudas, resolución de ejercicios y en aquellos temas especialmente técnicos. III. Seguimiento individual tutorizado a distancia, a través de la plataforma formativa Campus IEF. IV. Realización de test de seguimiento y de pruebas de evaluación presenciales en las primeras sesiones del módulo siguiente, para conseguir una evaluación completa y una recomendación adecuada para la presentación al examen. V. Repaso y preparación específica del examen. 2 4. 5. Dirigido a - Profesionales de entidades financieras con responsabilidades presentes o futuras en el área de banca personal o privada. - Gestores, asesores y consultores que, siendo especialistas en otras áreas, requieran una sólida formación global para el consejo y la gestión de patrimonios de sus clientes. - Profesionales de gestión de carteras, de sociedades y agencias de valores, de cualquier entidad vinculada a la intermediación o a la gestión de inversiones, o profesionales independientes. - Universitarios interesados en especializarse en esta área creciente del negocio financiero. - Particulares, para optimizar la gestión de un patrimonio personal o familiar. Organización Dirigido y coordinado por el Instituto de Estudios Financieros, fundación privada participada por importantes entidades financieras. Miembro único en España de la Conferencia Mundial de Institutos de Formación Bancaria y Financiera, y del Comité Ejecutivo del European Bank Training Network. Con la acreditación y apoyo de la Asociación Española de Asesores y Planificadores FinancieroPatrimoniales (EFPA-España). 3 6. Duración y programación Este curso tiene una duración aproximada de 8 meses con 104 horas lectivas (40 horas del Nivel I de EFA (DAF) más 64 horas del Nivel II EFA). Las sesiones presenciales se iniciarán durante el mes de noviembre 2013 con horario de viernes de 17:00 a 21:00 horas y sábados de 9:30 a 13:30 horas (cada dos o tres semanas, una lectiva). El programa de Nivel l se inicia en noviembre 2013 y finalizará el mes de febrero 2014 (examen EFA Nivel I de EFPA en marzo 2014) y el Nivel II se iniciará el mes de febrero y finalizará el mes de junio 2014 (examen EFA Nivel II o EFA de EFPA en junio/julio 2014). Además de las sesiones presenciales se estima una carga individual de trabajo mínima adicional de 200 a 250 horas. 4 7. Programa A) Curso de Asesoramiento Financiero, de preparación Nivel I, EFA Programa ajustado a los requisitos de EFPA para la superación del examen Nivel I de European Financial Advisor. Validado y acreditado por EFPA según acreditación vigente del Instituto de Estudios Financieros. Módulo A. El Cliente y el Asesoramiento Financiero 1. Servicios financieros: asesoría y banca personal 1.1. Asesoramiento, banca personal y banca privada. 1.2. Características, tipología de servicios a ofrecer y tipología de cada segmento de cliente. 2. Demanda y análisis del cliente 2.1. Obtención de información del cliente. 2.2. Objetivos del cliente. Necesidades y prioridades. Módulo B. Fundamentos de Inversión 1. Cálculos financieros 1.1. Capital financiero, operación financiera y precios financieros. 1.2. Capitalización y actualización simple. 1.3. Capitalización y actualización compuesta. 1.4. Tanto efectivo anual, TAE, spot y forward. 1.5. Medidas de rentabilidad. 2. Conceptos estadísticos básicos 2.1. Media y esperanza matemática. 2.2. Varianza y desviación típica. 2.3. Covarianza 2.4. Rentabilidad histórica y esperada de un activo y una cartera. Volatilidad de un activo. 2.5. Hipótesis de normalidad. 3. Coyuntura económica 3.1. Ciclos económicos. 3.2. Variables económicas y financieras. 3.3. Indicadores y tipología. Introducción. 5 Módulo C. Mercados e Instrumentos Financieros 1. Sistema financiero 1.1. Componentes. 1.2. Activos, intermediarios y mercados: conceptos, funciones, clasificación. 1.3. Regulación del sistema financiero. 2. El BCE y la política monetaria 2.1. Objetivos, instrumentos y estrategias de la política monetaria. 2.2. Tipos de interés de referencia. 2.3. Mercados monetarios: características, activos y agentes. 3. Mercado de renta fija 3.1. Activos de deuda pública. Características y mercados. 3.2. Estructura y funcionamiento del mercado de deuda: activos, miembros y operaciones del mercado primario y secundario. 3.3. Activos de renta fija privada. Características y mercados. 3.4. Introducción al análisis de la renta fija. Curvas, precio/TIR. 3.5. Riesgos asociados a la renta fija. 3.6. Riesgo de crédito. Ratings. 3.7. Práctica de valoración de activos de renta fija. 3.8. Principios de Malkiel. 4. Mercado de renta variable 4.1. Activos de renta variable. 4.2. Estructura y funcionamiento de las bolsas. Contratación. 4.3. Operaciones bursátiles (OPA, OPV, OPS, splits, ampliaciones, dividendos). 4.4. Índices bursátiles. Determinación y características. 4.5. Introducción a la valoración. Ratios PER y rentabilidad por dividendo. 5. Introducción a los derivados 5.1. Concepto de riesgo financiero y de derivados. 5.2. Mercados organizados y OTC. 5.3. Organización y funcionamiento de los mercados de futuros. 5.4. Principales contratos de futuros. 5.5. Introducción a las opciones. 5.6. Estrategias básicas y valor de la prima. Valor intrínseco y temporal. In/at/out the money. 6 Módulo D. Vehículos de Inversión 1. Fondos y sociedades de inversión 1.1. Descripción, tipología y marco legislativo de las IIC. 1.2. Elementos regulados: inversión, liquidez, comisiones, información… 1.3. Gestora, depositaria, partícipes, regulador. 1.4. Valoración y rendimientos de los fondos: NAV (valor liquidativo). 1.5. Descripción, estilos de gestión, según la política de inversión y tipología de fondos, según la naturaleza de sus activos. 1.6. Sociedades de inversión de capital variable. 2. Seguros 2.1. Riesgo y exposición al riesgo. 2.2. La institución del seguro: conceptos, tipos, contrato. 2.3. Aspectos legales y financieros del seguro. 2.4. Técnica aseguradora. 2.5. Introducción y aspectos generales de las coberturas personales. Sistemas de previsión público y complementario. 2.6. Seguro de vida. Concepto y modalidades. 2.7. Características del seguro vida ahorro y del seguro vida riesgo. 2.8. Seguro de accidentes. 2.9. Seguro de enfermedad / salud. 2.10. Planes de seguros colectivos de empresas. Coberturas y compromisos. 2.11. Planificación de coberturas personales. 2.12. Seguros de daños y patrimoniales. 3. Planes y fondos de pensiones 3.1. Descripción: principios y elementos personales. 3.2. Tipos de planes y prestaciones. 3.3. Contingencias y supuestos de disposición anticipada. 3.4. Rentabilidad y riesgo. 7 Módulo E. Fiscalidad y Cumplimiento Normativo 1. Marco tributario 1.1. Conceptos. 1.2. IRPF. Bases, rendimientos, ganancias y pérdidas patrimoniales, imputación, liquidación. 1.3. Otros impuestos (IP, IS). Ámbito, sujetos pasivos, liquidación. 2. Fiscalidad de los productos financieros 2.1. Marco tributario de los productos financieros. 2.2. Fiscalidad de cada producto: depósitos, renta fija, acciones, fondos, seguros, planes de pensiones, etc. 2.3. Comparativa fiscal. 3. Cumplimiento normativo 3.1. De protección al inversor. 3.2. De prevención de blanqueo de dinero. 3.3. De conocimiento del cliente. 3.4. Protección de datos de carácter personal. Módulo F. Preparación exámenes y repaso 8 B) Curso de Asesoramiento Financiero, de preparación Nivel II, EFA Programa ajustado a los requisitos de EFPA para la superación del examen Nivel II de European Financial Advisor. Validado y acreditado por EFPA según acreditación vigente del Instituto de Estudios Financieros. Módulo A. Teoría y gestión de carteras 1. Rentas financieras y estadística avanzada para la gestión de carteras 1.1. Rentas financieras constantes y variables en progresión geométrica. 1.2. Rentabilidad media y esperada. 1.3. Varianza y desviación típica. 1.4. Covarianza, coeficiente de correlación y recta de regresión. 2. La eficiencia en los mercados 2.1. Concepto e hipótesis. 2.2. Consecuencias de la eficiencia. 3. Análisis de carteras 3.1. Rentabilidad esperada y volatibilidad de una cartera. 3.2. Carteras eficientes y frontera eficiente. 3.3. Selección de carteras óptimas. 3.4. Diversificación. 4. Sharpe y CAPM 4.1. Justificación del modelo de Sharpe. 4.2. Beta de un activo y de una cartera. 4.3. Riesgo sistemático y no sistemático. 4.4. Teoría del mercado de capitales. CAPM (CML y SML) 4.5. Modelo de Graham- Dodd. 5. Políticas de inversión y asignación de activos 5.1. Gestión activa y pasiva. 5.2. Objetivos y restricciones. 5.3. Distribución de activos. Tácticas y estrategias de asignación de activos. 5.4. Elaboración de carteras modelo. 9 6. Medida y atribución de resultados 6.1. Tipos de rentabilidades: simple, del inversor, del gestor. 6.2. Indicadores de rentabilidad ajustada al riesgo: Sharpe, Treynor, Jensen, tracking error, ratio de información, VaR. 6.3. Benchmarks. 6.4. Atribución de resultados. Cálculos. 6.5. Comunicación de resultados al cliente. Normas internacionales. GIPS. Módulo B. Mercados financieros (Ampliación, Nivel II) 1. Renta fija 1.1. Estructura temporal de los tipos de interés. Concepto y teorías explicativas. 1.2. Medición y gestión de riesgo de tipo de interés: duración, duración corregida, sensibilidad. 1.3. Introducción a la gestión de carteras de renta fija: inmunización. 2. Renta variable 2.1. Análisis fundamental. 2.2. Análisis top-down y bottom-up. 2.3. Ratios bursátiles: Earning yield, PCF, PVC, ROA, ROE. 2.4. Métodos de valoración de empresas: contable, descuentos de flujos, Gordon-Shapiro. 3. Análisis técnico 3.1. Fundamentos. 3.2. Análisis técnico versus análisis chartista: soportes, resistencias, volumen y figuras del análisis gráfico. 3.3. Indicadores y osciladores: media móvil, MACD, RSI, Estocástico. 4. Divisas 4.1. Organización y características del mercado. 4.2. Formación de los precios. Teorías. 4.3. Operaciones spot y forward. 4.4. Precio teórico del forward. 4.5. Seguro de cambio. Cálculo de los puntos swap. 10 5. Derivados 5.1. Formación general de los precios en los mercados de futuros. 5.2. Aplicaciones prácticas con futuros, de cobertura y especulación. 5.3. Factores determinantes de la prima de una opción. 5.4. Aplicaciones prácticas con opciones de cobertura y de especulación. 6. Estructurados 6.1. Elementos que configuran los productos estructurados. 6.2. Perfiles de rentabilidad / riesgo. 6.3. Warrants, fondos garantizados, CFA’S y depósitos estructurados. Módulo C. Fondos de inversión (Ampliación, Nivel II) 1. Ampliación de fondos de inversión 1.1. Fondos de gestión libre y alternativa. Concepto, características y tipos de estrategia. 1.2. Estilos de gestión (activa / pasiva, value / growth, etc.). 1.3. Análisis y selección de fondos: ranking, rating y análisis cuantitativo y cualitativo. Módulo D. Temas complementarios 1. Interpretación de los indicadores económicos para la previsión en los mercados 2. Planificación inmobiliaria 2.1. Clasificación, rentabilidad, riesgo y fiscalidad de la inversión inmobiliaria. 2.2. Tipología y valoración de la inversión inmobiliaria. 2.3. Vehículos para la inversión y planificación inmobiliaria. 2.4. Productos hipotecarios. Requisitos para la concesión y cálculos. 3. Ética de la asesoría financiera 3.1. Características de la ética profesional. 3.2. El código ético de EFPA. 11 Módulo E. Marco legal y planificación financiera 1. Marco legal 1.1. Marco regulatorio español de los servicios financieros. 1.2. Directivas europeas vinculadas al sector financiero. 1.3. MiFID: implicaciones. 1.4. Transposición en España de las directivas europeas. 2. Planificación financiera personal 2.1. Perfil del asesor/planificador: cualidades y funciones. 2.2. Proceso de planificación. 2.3. Descripción de los servicios suministrados. 2.4. Ciclo de vida y plan financiero. 2.5. Concepto, etapas, aplicación, implementación y control en financial planning. 3. Conocimiento del cliente y determinación de los estados financieros del cliente 3.1. Conocer los valores, actitudes, expectativas y tolerancia al riesgo de cada cliente. 3.2. Información general: expectativas, necesidades; y tolerancia, exposición y gestión del riesgo. 3.3. Necesidades especiales. 3.4. Gestión de riesgos y necesidades de seguro. 3.5. Fiscalidad: situación actual y estrategias. 3.6. Inversiones: situación actual y estrategias. 3.7. Jubilación y beneficios. 3.8. Sucesión: exposición y estrategias. 4. Planificación de la jubilación 4.1. Principios básicos para la planificación de la jubilación: necesidades, prioridades, inicio y análisis periódico. 4.2. Objetivos, presupuestos y cálculos para la jubilación. 4.3. Opciones de reembolso, rescate y disposición anticipada. Previsión e implicaciones. 4.4. Estrategias para la jubilación. Aspectos críticos y selección de productos. 12 Módulo F. Planificación fiscal 1. Planificación fiscal de personas físicas, de personas jurídicas y de no residentes 1.1. Optimización fiscal de un patrimonio (IP e IRPF). 1.2. Tenencia y sucesión patrimonial. Planificación hereditaria. ISD. 1.3. Planificación patrimonial: sociedad patrimonial, empresa familiar, sociedad holding. 1.4. Fiscalidad de no residentes. Módulo G. Repaso, casos prácticos y preparación exámenes 13 8. Distribución de las horas lectivas EFA Nivel I (DAF) Temas Horas Módulo A. El cliente y el asesoramiento financiero -- Módulo B1 y B2. Cálculos financieros y conceptos estadísticos 8 Módulo C. Mercados e instrumentos financieros 14 Módulo D. Vehículos de inversión 4 Módulo E. Fiscalidad y cumplimiento normativo 6 Módulos B3 Coyuntura y F. Preparación exámenes y repaso 8 Total horas lectivas 40 (3 test de seguimiento y 2 pruebas presenciales) EFA Nivel II Temas Horas Módulo A. Teoría de carteras 12 Módulo B1. Renta fija 8 Módulo B2/B3. Renta variable y análisis técnico 8 Módulo B4 a B6. Divisas, derivados y estructurados 12 Módulo C. Fondos de inversión (ampliación) 4 Módulo D. Temas complementarios -- Módulo E. Marco legal y planificación financiera 4 Módulo F. Planificación fiscal 4 Módulo G. Casos prácticos y repaso 12 Total horas lectivas 64 (4 test de seguimiento y 2 pruebas presenciales) 14 9. Coordinación y dirección académica Pablo J. Domínguez, EFA; Agente financiero Hèctor Robelló, Colaborador académico, IEF 10. Profesorado Ramon Alfonso GAR Investment Managers Colaborador académico, IEF Marita Rancé Abogada, Giménez-Salinas & Trias de Bes, Abogados Jordi Campabadal Director técnico adjunto de Área de Seguros y Pensiones, Aditio Consultores Alfonso Roa Presidente Comité de Acreditación y Certificación EFPA – España Socio director, TecnoCapital Pablo J. Domínguez Asesor financiero profesional EFPA European Financial Advisor (EFA) Hèctor Robelló Colaborador académico, IEF Pablo Larraga Director Máster en Finanzas, IEF EFPA European Financial Planner (EFP) José Sáez Profesor de Economía Financiera y Contabilidad, Universitat de Barcelona Javier Sánchez Verdasco Colaborador académico, IEF Ramón Martínez Profesor de Economía y Finanzas, Universitat Pompeu Fabra Colaborador académico, IEF 15 11. Diploma Los participantes que hayan obtenido la calificación de apto en el conjunto de las pruebas correspondientes a las diferentes áreas del programa, y habiendo asistido como mínimo al 75% de las sesiones, recibirán el Diploma en Asesoramiento Financiero (Nivel I y/o II) o Certificado en Asesoramiento Financiero (Nivel I y/o II) del Instituto de Estudios Financieros. El título europeo de EFPA European Financial Advisor (EFA) se obtendrá una vez superado los examen de certificación de EFPA1 (en sus dos Niveles). 12. Derechos de Inscripción El importe de la matrícula del curso será de: - Curso de Nivel I (40 horas lectivas) ................. 1.200 € Curso de Nivel II (64 horas lectivas) ................ 1.850 € Curso completo (104 horas lectivas) ............... 2.700 € (No incluye los derechos de examen y certificación EFPA) 13. Lugar de realización del curso Forum Sevilla Congresos Avda. Leonardo Da Vinci, 17-B – Isla de la Cartuja – 41092 Sevilla 14. Información Instituto de Estudios Financieros Gran Vía, 670, 2º - 08010 Barcelona Tel: 93 412 44 31 Fax: 93 412 10 15 E-mail: [email protected] Web: www.iefweb.org 1 El certificado profesional europeo se otorgará a los aprobados del examen de EFPA previo cumplimiento de los requisitos: aceptación del Código de Conducta Profesional y pago de la primera cuota anual de miembro certificado de EFPA. 16 15. Proceso de inscripción 1 Documentación Boletín de inscripción Currículum 2 fotografías 2 Valoración de la candidatura por la dirección de IEF y reserva previa de la plaza 3 Admisión comunicación del resultado de admisión 16. Procedimiento de pago Una vez admitido al Programa de Asesoramiento Financiero se habrá de abonar en concepto de reserva de plaza el 20% del importe de la matrícula y enviar por e-mail el comprobante de pago a [email protected] Los restantes derechos de inscripción se habrán de abonar antes del inicio del curso. La renuncia al curso se habrá de comunicar al IEF con una semana de antelación al inicio del curso, como mínimo. Estos pagos se pueden realizar por transferencia bancaria a la cuenta nº 0182-6035-49-0201507074 o a través de un talón nominativo a la Fundació Privada Institut d’Estudis Financers. 17 Programa de Asesor Financiero Europeo Boletín de Pre-inscripción Sevilla, 2013-2014 Nombre y apellidos .................................................................................................................................. ......................................................................................... Fecha de nacimiento...................................... Dirección particular .................................................................................................................................. CP ........................................ Población ................................................................................................... Teléfono ............................... Móvil .......................................................................................................... Nivel de estudios (especificar) ................................................................................................................. Empresa .................................................................................................................................................. Sector . .................................................................................................................................................... Cargo .. .................................................................................................................................................... Dirección profesional ............................................................................................................................... CP ........................................ Población ................................................................................................... Teléfono ........................................................................... Fax ................................................................. E-mail.. .................................................................................................................................................... ¿Cómo nos has conocido? □ Envío IEF por correo postal □ Envío IEF por e-mail □ Anuncio en Prensa □ Dep. Formación Empresa □ Amigos / compañeros □ Webs especializadas □ Otros (especificar): ........................................................................................................................ ¿Qué redes sociales utilizas? □ Facebook □ Twitter □ Linkedin Datos fiscales □ Otros (especificar): ..................................................... NIF o CIF ................................................................................................... Nombre o razón social ............................................................................................................................. Dirección .................................................................................................................................................. Contacto administrativo ........................................................................................................................... Forma de pago* Talón nominativo a la Fundación Privada Institut d’Estudis Financers Transferencia bancaria a la cuenta nº 0182-6035-49-0201507074 (enviarnos la copia del comprobante) Nota: Acompañar este boletín de un currículum con detalle de estudios realizados, fotocopia de la titulación, experiencia profesional, conocimientos de inglés, otras informaciones que considere relevantes y dos fotografías. Los datos facilitados se incorporarán al fichero Alumnes registrado en la Agencia Española de Protección de Datos que utilizaremos para hacerle llegar información sobre nuestras actividades formativas y, en su caso, evaluar la adecuación del curso solicitado así como comunicarnos con usted sobre cuestiones relacionadas con el mismo. El currículum y las fotocopias solicitadas serán destruidos una vez finalice el curso. El responsable del fichero es la Fundació Privada Institut d’Estudis Financers [FPIEF] con domicilio en la Gran Vía de les Corts Catalanes, 670, 2º, de Barcelona (correo electrónico: [email protected]). Usted puede en cualquier momento dirigirse a la FPIEF para, gratuitamente, ejercer el derecho de oposición, acceso, rectificación o cancelación de sus datos personales así como oponerse a la recepción de correos electrónicos o comunicados con contenido publicitario. Firma del asistente * Tras recibir la confirmación de la admisión 19 Instituto de Estudios Financieros Gran Vía, 670, 2º - 08010 Barcelona Tel: 93 412 44 31 Fax: 93 412 10 15 E-mail: [email protected] Web: www.iefweb.org