Recuadro 2 La debilidad de Europa del Este y sus

Anuncio

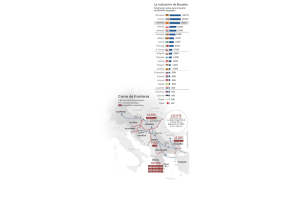

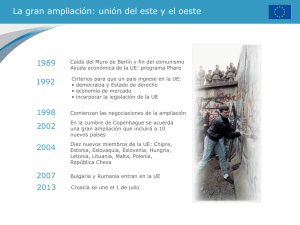

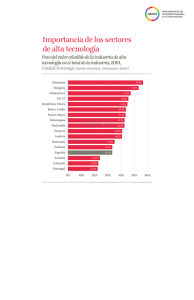

74 CAIXA CATALUNYA - Informe semestral I/2009. Economía española y contexto internacional Recuadro 2 La debilidad de Europa del Este y sus implicaciones potenciales sobre el resto de la Unión Europea La apertura progresiva en los noventa y el proceso de incorporación a la Unión Europea (UE) en la actual década, sirvieron de base para un período de crecimiento prolongado en las economías de Europa del Este. Incluso dos de ellas, Eslovenia y Eslovaquia, se han integrado ya en el euro, por lo que disfrutan de todos los beneficios de pertenecer a un área monetaria única, algo, sin duda, impensable antes de la caída del muro de Berlín en 1989. Sin embargo, el estallido de la crisis financiera internacional y su desarrollo desde 2007 han puesto de manifiesto los desequilibrios acumulados durante el reciente período expansivo, así como los riesgos de contagio a otros países de la UE, cuyos sistemas bancarios muestran una exposición muy elevada a un colapso de Europa del Este. De un largo período de expansión a una recesión, especialmente profunda en los países bálticos y Hungría Los países bajo la órbita soviética hasta finales de los ochenta comenzaron entonces un camino de apertura económica y política, cuyos resultados reales se aceleraron con el proceso de incorporación a la UE, concluido finalmente en 2004 para ocho países (República Checa, Polonia, Hungría, Estonia, Lituania, Letonia, Letonia, Letonia, Eslovenia y Eslovaquia) y en 2007 para otros dos (Rumanía y Bulgaria). Las expectativas generadas y la necesaria convergencia estuvieron en la base del fuerte crecimiento económico en la década iniciada en 1997, sobre todo en el segundo quinquenio, donde las diez economías consideradas promediaron un incremento anual del PIB real del 5,5%, con un máximo del 6,6% en 2006. Tabla 1. Crecimiento del PIB en países de Europa del Este de la UE Promedio anual en porcentaje R.Checa Polonia Hungría Estonia Lituania Letonia Eslovenia** Eslovaquia** Bulgaria Rumanía*** EE-10**** Entrada UE 2004 2004 2004 2004 2004 2004 2004 (2007) 2004 (2009) 2007 2007 1997-2002 1,7 3,3 4,5 6,0 4,7 5,9 4,0 2,8 4,1 2,9 3,2 2002-2007 5,4 5,1 3,6 8,1 8,4 9,7 4,8 7,0 6,1 6,4 5,5 2008 3,2 5,0 0,5 -3,6 3,0 -4,6 3,5 6,4 6,0 7,1 4,1 2009* -2,7 -1,4 -6,3 -10,3 -11,0 -13,1 -3,4 -2,6 -1,6 -4,0 -3,4 2010* 0,3 0,8 -0,3 -0,8 -4,7 -3,2 0,7 0,7 -0,1 0,0 0,1 * Previsiones de la Comisión Europea (mayo 2009); ** El año entre paréntesis indica el de entrada en el área del euro; *** El primer período se corresponde con 1998-2002; **** Promedio ponderado por el PIB nominal del año anterior Fuente: Comisión Europea El contexto financiero comenzó a cambiar en 2007, con el estallido de la crisis originada en EE.UU., situación que, en principio, no afectó la dinámica de crecimiento en Europa del Este, con un avance del 6,1% ese mismo año. Sin embargo, el agravamiento de la misma y su contagio intenso y globalizado a la actividad real, impactaron de forma considerable en algunas economías. Las más afectadas fueron Hungría y las repúblicas bálticas, con una recesión ya en 2008 en Estonia (-3,6%) y Letonia (-4,6%). Las perspectivas para 2009 son bastante negativas, con una caída conjunta CAIXA CATALUNYA – Economía mundial 75 esperada del 3,4%, según previsiones de la Comisión Europea, destacando la contracción de más del 10% en las tres repúblicas bálticas y del 6,3% en Hungría. En 2010 se producirá una moderada recuperación, con un avance agregado del 0,1%, aunque ninguna economía crecerá más del 1% y la recesión será todavía profunda en Lituania (-4,7%) y Letonia (-3,2%). El origen en un elevado desequilibrio externo, cuyos riesgos se han materializado con la crisis financiera Ante el brusco cambio de escenario que ha operado en apenas dos años, cabe preguntarse las razones fundamentales de esta evolución. Éstas pueden resumirse en un elemento clave, el fuerte desequilibrio exterior generado en algunas economías. Las elevadas tasas de incremento de la demanda interna en estos países han resultado en una creciente entrada de ahorro externo, encontrando los casos más extremos en las repúblicas bálticas, Bulgaria y Rumanía. Todas estas economías presentaban en 2007 una necesidad de financiación superior al 10% del PIB y dos de ellas, Letonia y Bulgaria, por encima del 20%. El resto de países de Europa del Este de la UE mostraban ratios también negativos, pero significativamente inferiores, entre el 0,8% en la República Checa y el 5,3% en Hungría. Tabla 2. Capacidad/Necesidad de Financiación en países de Europa del Este de la UE En porcentaje del PIB R.Checa Polonia Hungría Estonia Lituania Letonia Eslovenia Eslovaquia Bulgaria Rumanía 2004 -5,4 -3,9 -8,8 -11,8 -6,8 -11,8 -2,5 -6,4 -5,0 -4,9 2005 -2,3 -0,9 -7,0 -9,4 -6,1 -11,1 -1,7 -9,0 -10,6 -7,9 2006 -1,8 -2,4 -6,7 -14,7 -8,9 -21,3 -2,3 -7,0 -17,9 -10,4 2007 -0,8 -4,3 -5,3 -17,1 -13,2 -20,6 -3,7 -4,7 -21,3 -12,8 2008* -2,1 -4,3 -7,3 -8,0 -10,4 -12,1 -6,1 -5,6 -24,0 -11,8 * Estimaciones de la Comisión Europea (mayo 2009) Fuente: Comisión Europea Son precisamente las dudas en torno a la capacidad de sostener la entrada de estos elevados flujos de financiación las que están detrás del ajuste contractivo tan brusco que se está produciendo. Si bien es cierto que una parte importante de las necesidades de ahorro externo venían cubriéndose con Inversión Extranjera Directa (IED), que respaldaba aumentos notables de la productividad, en los últimos años se ha acelerado la apelación a financiación bancaria en el extranjero. Para el conjunto de los diez países considerados, los flujos de entrada bajo el epígrafe de “otra inversión” se han duplicado entre 2006 y 2007, pasando de un 5,2% a un 10,2% del PIB, situándose en algunos países en niveles insostenibles. Valga el ejemplo de Letonia, donde en 2007 supusieron más de un 40% del PIB en un solo año. La deuda bancaria frente al exterior se ha duplicado en cinco años Desde una perspectiva de solvencia y de ajuste a medio plazo de las economías, cabe centrar la atención en el nivel de endeudamiento acumulado, especialmente en lo que al sistema bancario se refiere, dadas las vinculaciones, como se verá más adelante, con el de algunos países de la UE15. Los datos del FMI disponibles hasta octubre de 2008 muestran que entre 2003 y este último 76 CAIXA CATALUNYA - Informe semestral I/2009. Economía española y contexto internacional año, el pasivo del sistema bancario frente al exterior de la mayoría de países de Europa del Este se ha duplicado en términos de PIB. El mayor salto en este quinquenio se ha producido en las repúblicas bálticas, seguidas de Hungría, Bulgaria y Rumanía, mientras que la República Checa y Polonia apenas han mostrado variaciones, y Eslovenia y Eslovaquia se dejan al margen del análisis por su pertenencia al área del euro. En el caso de Letonia, la ratio ha aumentado 41 puntos del PIB hasta situarse en el 86% del PIB en 2008, la cifra más alta de los países considerados, seguida de Estonia (59%), Lituania (39%), Hungría (32%), Bulgaria (29%), Rumanía (20%), Polonia (12%) y República Checa (11%). A modo de referencia, esta misma variable para Alemania se sitúa en torno al 30% del PIB, cifra que se ha mantenido relativamente estable en los últimos años. Gráfico 1. Pasivo del sistema bancario frente al exterior en países de Europa del Este de la UE En porcentaje del PIB Rumanía Bulgaria 2008* Polonia R.Checa Hungría Estonia Letonia 2003 Lituania 90 80 70 60 50 40 30 20 10 0 * Datos hasta octubre de 2008 Fuente: FMI El sistema bancario de algunos países de Europa del Este ha asumido, por tanto, en estos últimos años un doble riesgo. Uno primero vinculado a la evolución cíclica doméstica, con un impacto muy directo de la caída de la actividad y el empleo sobre una mayor tasa de morosidad. Y un segundo riesgo derivado del endeudamiento en moneda extranjera y de las fluctuaciones del tipo de cambio en los mercados. Éste es el denominado “efecto balance”, por el que el activo de un agente está denominado en moneda local y el pasivo en moneda extranjera, escenario muy negativo cuando hay una depreciación brusca de la divisa, tanto en términos de liquidez como de solvencia. Esta dinámica alcanza no sólo al sistema bancario, sino al sector privado no financiero, en el que se formalizaron un gran número de operaciones de endeudamiento en “moneda fuerte”, con bajos tipos de interés. En esta situación se han encontrado sobre todo Hungría y Rumanía, cuyas monedas, el forint y el leu, respectivamente, se llegaron a depreciar más de un 20% frente al euro y por encima del 25% con relación al franco suizo entre verano de 2008 y marzo de 2009. En el resto de países cabe diferenciar dos grupos. Uno primero integrado por las repúblicas bálticas y Bulgaria, países con un aumento considerable del endeudamiento bancario pero con tipos de cambio fijo, lo que explica en gran medida la dureza del ajuste real de sus economías. Un segundo grupo estaría compuesto por la República Checa y Polonia, economías con tipos de cambio flexibles pero con un aumento contenido de la exposición externa de sus sistemas bancarios. En estos países el efecto contagio ha provocado igualmente un ajuste cambiario considerable, con una depreciación frente al euro superior al 20% en el caso de la corona checa y hasta del 35% en el del zloty polaco. CAIXA CATALUNYA – Economía mundial 77 El sistema bancario de algunos países de la UE-15 muestra una elevada exposición al riesgo de contrapartida en Europa del Este El creciente endeudamiento del sistema bancario de buena parte de Europa del Este ha tenido su reflejo en un incremento de la exposición de las entidades financieras en algunos países de la UE15. El activo del sistema bancario frente a estas economías ha aumentado de forma considerable entre 2005 y 2008 en Bélgica (de 48 mil a 111 mil millones de dólares), Suecia (de 29 mil a 85 mil millones) y, sobre todo, en Austria (de 87 mil a 200 mil millones). En los dos primeros más de 9 puntos sobre el PIB en dicho período, hasta el 22,0% y el 17,4%, respectivamente, y más de 20 puntos en el caso austríaco, acercándose al 50% del PIB. Destacan también los incrementos en 2008 en Grecia e Italia, cuyos saldos absolutos se han triplicado, en Holanda, Portugal y, en menor medida, Alemania y Francia, donde se han duplicado. Sin embargo, y a pesar de que el volumen es considerable en algunos casos (140 mil millones en Italia y 130 mil en Alemania), el peso sobre el PIB oscilaba en un rango todavía reducido del 3-8%. Finalmente, cabe mencionar que a esta exposición se une la contraída frente a otras economías emergentes europeas, como Rusia, Turquía y Ucrania. Gráfico 2. Activo del sistema bancario de miembros de la UE-15 frente a países de Europa del Este de la UE * En porcentaje del PIB 50 2005 2008** 45 40 35 30 25 20 15 10 5 Reino Unido Francia Alemania España Italia Portugal Holanda Grecia Suecia Bélgica Austria 0 *Estonia, Letonia, Lituania, Eslovenia, Eslovaquia, Rumanía, Bulgaria, Hungría, Polonia y República Checa **Tercer trimestre de 2008 Fuente: Caixa Catalunya a partir de datos del BIS y del FMI En definitiva, la creciente exposición de algunos sistemas bancarios europeos al colapso de Europa del Este se ha revelado con el agravamiento de la crisis financiera internacional como un problema de gran calado, con riesgos de contagio notables. Con objeto de abordar su solución se han adoptado en 2009 medidas desde diferentes instituciones, desde ayudas directas a entidades bancarias para cubrir potenciales pérdidas en la zona, a la inyección de nuevos recursos al FMI para atender economías con dificultades, y al acceso del Banco Europeo de Inversiones (BEI) a los instrumentos de liquidez del Banco Central Europeo (BCE). También se ha debatido intensamente sobre la posibilidad de relajar los criterios de acceso al euro, algo a lo que en términos generales se han opuesto tanto el BCE como los países miembros, aunque no se ha descartado acortar el período necesario de tipo de cambio fijo.