Evaluacion de Proyectos - Analisis de Riesgo

Anuncio

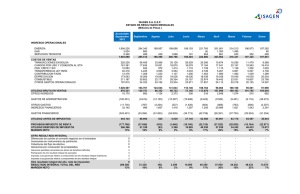

aqdri Página 1 de 10 A. Concepto del Riesgo B. Modelo Deterministico de 3 Escenarios C. Simulación de Monte Carlo D. Cobertura del Riesgo por parte del prestamista E. Modelo de ponderación de factores F. Negocios bancarios generados del financiamiento de proyectos Aplicación 6.01 : Umbrales de rentabilidad Aplicación 6.02 : Índices de cobertura Análisis de Riesgo Análisis Beta CAPM Aplicaciones del Análisis de Riesgo Esquema de un Proyecto Privado Análisis de Sensibilidad Modalidades de Crédito Bancario VI. ANALISIS DEL RIESGO EN LA EVALUACION DE PROYECTOS La determinación de la rentabilidad de un proyecto se da bajo determinadas premisas, que son las condiciones que definen el escenario base. Por metodología de evaluación ésta es una situación de certidumbre donde se tiene un único valor de caja para cada componente del flujo de caja para cada período de tiempo futuro. Las variaciones en valores del escenario base van a producir cambios en los criterios de rentabilidad del proyecto, por lo que es pertinente predecir los rangos de cambios que sean aceptables para que la viabilidad del negocio se conserve en el nivel esperado. A. CONCEPCION DEL RIESGO El hecho que el futuro sea incierto permite aceptar que los resultados de un proyecto estimados en la fecha pueden variar con el tiempo. Un negocio rentable hoy, mañana puede dejar de serlo; lo cual hace imperativo predecir los posibles cambios en el futuro, a fin de optar por acciones de planteamiento estratégico que permitan minimizar el riesgo. La eventualidad de obtener pérdidas en lugar de ganancias esperadas es el concepto clave del riesgo. Un negocio que promete alta rentabilidad lleva implícita una alta dosis de riesgo. Lo interesante del tema es que el riesgo como un hecho ex-post a una decisión de inversión es objetivo, sobre situaciones consumadas ya nada se puede hacer. Pero para la toma de decisiones se debe predecir los determinantes del futuro, es decir hace falta conocer los rangos de variación que puedan ser razonables para la inversión que se piensa ejecutar, lo que amerita estimar el riesgo del negocio a priori antes de la toma de decisiones. Una primera aproximación al análisis del riesgo es el ajuste al costo decir que para un flujo de caja determinado se incrementa el valor de factor denominado prima por riesgo. De modo que si el proyecto mantiene para tasas mayores, entonces el negocio puede amortiguar los eventuales puedan dar en el escenario futuro del proyecto. B. del dinero; es la tasa por un su rentabilidad cambios que se MODELO DETERMINISTICO DE 3 ESCENARIOS Un análisis más amplio del tema de riesgo, es diseñar diferentes escenarios, para el futuro mediante la combinación de diversos valores para los factores críticos del modelo de proyección a utilizado para la estimación de la rentabilidad del proyecto en evaluación. Luego, para cada proyecto se puede estructurar tres alternativas de la ocurrencia de los sucesos o acontecimientos que se pueden presentan durante el horizonte planeado para la operación del proyecto de inversión 1. Escenario base Representa las condiciones esperadas o probables de los elementos de ingresos y egresos de caja del proyecto, basándose en premisas que están sustentadas en el análisis de aqdri Página 2 de 10 mercado, de tecnología, de gestión y la parte legal; temas que deben ser de amplio dominio para el evaluador de proyectos. 2. Escenario optimista Aquí se asume una mejora en los resultados esperados del proyecto, vía un incremento de los ingresos y/o una reducción de los egresos estimados. 3. Escenario pesimista Para el diseño de este contexto se consideran la presencia de factores con sus valores límites según experiencias negativas observadas en otros giros o países. Este tercer escenario es importante porque facilita identificar los valores críticos que pueden alcanzar los factores como el precio de venta, el costo de producción u otra variable, para que la rentabilidad del proyecto no se vea perjudicada seriamente. Los valores de cada escenario van a permitir cuantificar 3 el proyecto de inversión analizado, por lo que asumiendo probabilística se puede estimar una rentabilidad esperada. una distribución beta, la rentabilidad promedio del proyecto Rentabilidad esperada = niveles de rentabilidad para una determinada distribución Por ejemplo si se considera sería como sigue: 1/6 * rentabilidad pesimista + 4/6 * rentabilidad base + 1/6 * rentabilidad optimista. Un análisis complementario en todo proyecto de inversión es la estimación futura de la variación del punto de equilibrio, es decir del volumen mínimo que tiene que producirse en cada período de tiempo para cubrir la totalidad de sus costos y gastos. Estos cambios son indicadores del eventual riesgo que se está corriendo, toda vez que se puede visualizar las posibilidades que el negocio, para un determinado nivel de operación, genere pérdidas en lugar de ganancias. Para tal efecto, lo que se hace es clasificar los costos y gastos en fijos y variables y compararlos con los precios de venta pronosticados para el proyecto, a fin de establecer el volumen de producción que permita obtener una utilidad nula; cualquier producción adicional reportará ganancias. El palanqueo operativo del proyecto es fundamental, en términos de la capacidad del negocio para absorber reducciones en los niveles de ventas. Cuanto más alejado esté operando el proyecto de su punto de equilibrio, con una producción superior, es menos la posibilidad que el negocio comience a reportar pérdidas en lugar de utilidades. C. SIMULACION DE MONTE CARLO Una manera más sofisticada de analizar el riesgo que lleva implícito todo proyecto de investigación es incorporar el análisis probabilístico de los componentes del flujo de caja, para lo cual es conveniente seguir los pasos siguientes: 1. Se estima la distribución probabilística de los principales factores del flujo de caja, en forma continúa o discreta. La base de esta estimación puede estar en los resultados históricos del producto y/o productos o mercados similares al negocio en evaluación; caso contrario se puede asumir una distribución teórica conocida, por ejemplo la triangular o la normal. El sentido común, respaldado por la experiencia y conocimiento del negocio por parte del evaluador, ayuda mucho a establecer los posibles niveles de variación y su probabilidad de ocurrencia de los principales elementos primeros de los ingresos y egresos de caja del proyecto. 2. Se diseña un procedimiento aleatorio para seleccionar un valor de cada elemento del flujo de caja, de modo que al combinarlos se obtenga un saldo neto para cada período de tiempo futuro. aqdri Página 3 de 10 3. Con el flujo de caja estimado, en el punto anterior, cuyos valores equivalen a una situación de certidumbre, se calculan los índices de rentabilidad del proyecto. 4. El repite el procedimiento, eligiendo al azar los valores de cada factor del flujo de caja, hasta obtener suficientes cifras sobre la rentabilidad del proyecto de inversión. 5. Con los valores obtenidos para los índices de rentabilidad del proyecto se elabora su distribución probabilística, la misma que se aproximará a una curva normal. Aquí se puede determinar los porcentajes de aceptación y rechazo del proyecto, sea en función a la TIR o el VAN, lo cual a su vez facilitará conocer las combinaciones de valor de los factores críticos del negocio que hacen que éste deje de ser rentable. D. COBERTURA DEL RIESGO POR PARTE DEL PRESTAMISTA Desde el punto de vista de una institución financiera que tiene que decidir participar o no en el financiamiento de un determinado proyecto, los resultados de la evaluación son igualmente importantes que para el promotor o inversionista que tendrá a su cargo su implementación y operación. Esta evaluación, de resultar favorable para el proyecto facilitará al evaluador del Banco diseñar el crédito, en función a los elementos siguientes: 1. Tipo de operación De acuerdo al riesgo de la operación crediticia, la experiencia con el cliente en operaciones de corto plazo, el financiamiento puede darse bajo las modalidades siguientes : . Créditos directos Que son préstamos al cliente con recursos propios o de intermediación de fondos de otras instituciones financieras. . Garantías Operaciones bajo las modalidades de fianzas o avales, en respaldo de créditos otorgados al cliente por otros prestamistas. . Leasing o arrendamiento financiero Aplicable usualmente para adquisiciones específicas, donde la propiedad del bien se transfiere a la empresa beneficiaria una vez que culmine el contrato respectivo con la entidad financiera. . Cofinanciamientos y créditos sindicados Son modalidades que se diseñan para montos mayores y con el criterio de compartir el riesgo crediticio con otras instituciones financieras. 2. Condiciones del crédito Comprende la definición de las características siguientes: . . . . . . 3. Monto y moneda. Destino. Costo, en cuanto a intereses y comisiones. Plazo total, tanto de gracia como de amortización. Forma de pago o de devolución del crédito. Garantías en respaldo. Niveles de decisión Cada institución financiera tiene una estructura organizativa que le permite agilizar el otorgamiento de créditos, según el monto a comprometer la decisión puede estar al nivel de: Comité técnico Comité de Créditos Directorio aqdri 4. Página 4 de 10 Cobertura del crédito Es política de una institución financiera otorgar créditos de mediano y largo plazo, que es el alcance para un proyecto de inversión, con el respaldo de garantías, las mismas que permitan recuperar las acreencias ante el eventual incumplimiento de la prestataria. El índice de cobertura del crédito se calcula mediante la relación siguiente : VALOR DE LAS GARANTIAS RECIBIDAS MONTO DEL PRESTAMO CONCEDIDO Es decir se relaciona el monto valorizado de las garantías constituidas en respaldo del crédito con la cantidad comprometida mediante el préstamo. La calidad y mixtura de las garantías depende de cada proyecto, del nivel de endeudamiento de la empresa en marcha y de las normas legales que sobre el particular tenga establecida la autoridad competente. E. MODELO DE PONDERACION DE FACTORES La decisión final de otorgar un crédito dependerá de una serie de factores, por ejemplo : 1. Rentabilidad del proyecto, en términos de generación de recursos financieros para atender el servicio de deuda y las ganancias esperadas por sus accionistas 2. Efectos sociales del proyecto, especialmente en zonas marginales, donde el Banco busca hacer negocio, pero a su vez cumplir con un rol social que le compete. 3. Relación garantías/préstamo, según normas legales vigentes y con el seguimiento adquirido en su valorización, constitución y operación 4. Tipo de actividad empresarial, según el negocio que el cliente desea ejecutar con el proyecto, que debe ser compatible a su evolución normal. 5. Disponibilidad de recursos, mediante la utilización de fuentes externas a la institución financiera o propios, según la oportunidad y los márgenes ganancias esperados. de 6. Perspectivas del sector, relacionando a las medidas gubernamentales a implementarse durante el período de operación del proyecto. Incluye el diseño de carteras de colocaciones por sectores, buscando una diversificación adecuada. 7. Capacidad gerencial de los promotores, en términos de capacidad de reacción ante los cambios de entorno. La idea es básica es buscar un modelo que contemple los diversos factores, de modo que la decisión sea la más apropiada, según la política crediticia del intermediario financiero. F. NEGOCIOS BANCARIOS GENERADOS DEL FINANCIAMIENTO DE PROYECTOS Además de los señalado en el punto anterior, la institución financiera estará interesada en obtener negocios colaterales que proporcionen ganancias razonables para el riesgo que se está asumiendo al financiar un proyecto de inversión. En tal sentido, es usual que el negocio Bancario empiece con operaciones de corto plazo, bajo sus diferentes modalidades. Luego se tratarán proyectos de inversión que busquen la mejor competitividad de la empresa según la percepción de las debilidades y fortalezas de la organización y las oportunidades y riesgos que le brinde su entorno empresarial. Así, complementando facilidades crediticias de corto y de mediano y largo plazo, la institución financiera hará buenos negocios con sus clientes, ofreciendo a éste y a su personal servicios diversos en forma competitiva aqdri Página 5 de 10 APLICACION 6.01 Planteamiento UMBRALES DE RENTABILIDAD Multiplan S.A. es una compañía exportadora especializada en procesamiento de frutas tropicales que últimamente se viene diversificando en otras actividades comerciales, por lo que está interesada en mejorar su sistema de toma de decisiones a fin de ejecutar proyectos de inversión que le permitan maximizar su rentabilidad a un nivel de riesgo razonable. El costo de oportunidad de sus fondos disponibles bordea el 20% anual en términos reales o constantes, que es la ganancia mínima que esperan obtener sus propietarios por las inversiones que se realicen en la compañía. El proyecto que viene diseñando la empresa requiere de una inversión de $200 000 en maquinaria y equipo, que se depreciaría a una tasa del 25 % anual. El resto de activos requeridos para la operación del negocio serán tomado en alquiler; además que el capital de trabajo será proporcionado por los compradores, toda vez que la forma de operación es a base de pedidos de producción que son cancelados por el cliente con anticipación. Cabe señalar que el activo fijo a adquirirse para el proyecto se puede rematar en cualquier momento a un valor equivalente al 120 % de su valor neto en los libros contables que registre en el momento de su venta. Asimismo, el 60 % de la inversión del proyecto es financiado con un préstamo a un plazo de 3 años, pagadero en cuotas de principal constante y a una tasa de interés del 13 % anual al rebatir. El resto de la inversión será financiada por los accionistas de la empresa como aporte de capital. Con la implementación del proyecto se espera vender en el primer año 4 200 unidades de producto terminado, volumen que se incrementaría al ritmo del 5 % anual. El precio de venta se estima en $45 la unidad, computada en términos reales o constantes. Las ventas señaladas son viables para un horizonte de 3 años, gracias a un contrato de producción flexible suscrito por a empresa con los principales demandantes del producto, por lo que la rentabilidad del negocio se debe evaluar para dicho período de tiempo. De otro lado, los costos y gastos necesarios para realizar las ventas estimadas, serían de $ 10 000 anuales y $15 por unidad por conceptos de costo de producción; además de gastos administrativos y de ventas por el equivalente al 12% de los ingresos por ventas. Estos rubros están estimados sin considerar depreciación y están calculados a valores constantes. Esta empresa está afecta a un impuesto a la renta del 30% luego de deducido participación laboral de los trabajadores del 10 % que se distribuye en efectivo. la Los estimados señalados para los ingresos y egresos del proyecto, razonablemente pueden variar entre menos y más 20 % de sus valores originales, lo que permitirá visualizar los umbrales de rentabilidad del negocio en evaluación. Para las condiciones expuestas se pide analizar la viabilidad financiera del proyecto para sus inversionistas. Propuesta de solución Para el análisis de la viabilidad del proyecto se considerarán diferentes alternativas de variación para los factores determinantes del flujo de caja, primero en forma individual y luego en forma conjunta, esta última para estimar la rentabilidad esperada del proyecto a base del diseño de tres posibles escenarios. 1. Rentabilidad en el escenario base Se va a calcular según las condiciones básicas expuestas en la Premisas . Ventas (unidades): aplicación. aqdri Página 6 de 10 Año 1 Año 2 Año 3 4 200 Tasa de crecimiento: 5 % anual 4 410 4 631 . Precio de venta: 45 $ / unidad . Depreciación 50 mil $ / año . Costo de producción Fijo : 10 mil $ / año Variable : 15 $ / unidad . Gastos operativos : 12 % los ingresos por ventas . Valor de rescate del activo fijo (en el año 4): 120 % del valor en libros = 60 mil $. . Servicio de deuda (miles $): Año Principal Intereses 1 40 16 2 40 10 3 40 5 : Total pago 56 50 45 Estado de ganancias y pérdidas (miles $) Concepto Año 1 Ventas 189 (-) Costos y gastos operativos: Costo fijo producción 10 Costo variable producc. 63 Depreciación 50 Gastos administrativos y de ventas 23 Utilidad operativa 43 (-) Gastos financieros 16 (+) Ganancia por remate del activo 0 Utilidad antes deduc. e imp. 28 (-) Partic.laboral 3 Utilidad antes impuesto 25 8 (-) Impuesto a la renta Utilidad neta 17 Flujo de fondos (miles $) Concepto Año 0 Fuentes: Utilidad neta 0 Depreciación 0 Préstamo 120 Valor de rescate 0 Total de fuentes 120 Usos: Inversión total 200 Amortización de deudas 0 Total usos 200 Saldo neto (80) Año 1 Año 2 198 Año 3 208 10 66 50 24 48 10 0 38 4 34 10 24 Año 2 Año 4 0 10 69 50 25 54 5 0 49 5 44 13 31 Año 3 10 0 0 0 0 0 10 10 1 9 3 6 Año 4 17 50 0 0 67 24 50 0 0 74 31 50 0 0 81 6 0 0 60 66 0 40 40 27 0 40 40 34 0 40 40 41 0 0 0 66 Valor Actual Neto (miles $ del año 0): 22 2. Variaciones individuales A continuación se va analizar los cambios en el VAN (Valor Actual Neto) ante variaciones de un determinado factor del flujo de caja, manteniendo el resto de valores constante o igual al escenario base. Este flujo será descontado a la tasa del 20 % anual, salvo que se indique lo contrario. a) Tasa de descuento Factor (% anual) 20 25 30 32 VAN (miles $) 22 ...Escenario base 12 3 0 ...Valor de corte aqdri Página 7 de 10 Para una tasa de descuento del 20 % anual, el proyecto es su escenario base tiene un VAN de 22 mil $, que se reducirá conforme el costo de oportunidad sea mayor. La tasa de corte para que el proyecto conserve su rentabilidad es del 32% anual, que no es otra cosa que la TIR. Es decir que a tasas de descuento mayores al 32% anual el proyecto deja de ser razonable. b) Indice de crecimiento del mercado Factor (% anual) VAN (miles $) 6 23 5 22 ...Escenario base 4 21 0 16 -14 0 ...Valor de corte Si el ritmo de crecimiento de las ventas a partir del año 1 se incrementasen al 6% anual, un punto porcentual más que el escenario base, la rentabilidad no aumenta en forma significativa, el VAN sólo sube un 4,5 %. Para que la rentabilidad del proyecto se vea perjudicada, las ventas en promedio deberían disminuir al 14% anual. En este escenario el VAN será cero a una tasa de descuento del 20% anual, por lo que el inversionista al menos ganará lo que dejó de percibir al utilizar sus recursos en el financiamiento del proyecto. c) Precio de venta Factor ($/unidad) 54 45 42 40,7 VAN (miles $) 68 22 ...Escenario base 7 0 ...Valor de corte El negocio resulta muy sensible a las variaciones del precio, disminución de venta, por ejemplo una disminución del precio base en 6,7% ocasiona que el VAN se reduzca en 68.2% con respecto a su valor estimado para el escenario base. Para que el proyecto conserve su rentabilidad, el precio no debería bajar más allá de 40,7 $ / unidad, es decir que lo máximo que el precio se puede reducir es del 10% con respecto a su valor original. d) Costo fijo de producción Factor ($/año) VAN (miles $) 8 25 10 22 ...Escenario base 20 9 26,5 0 ...Valor de corte El VAN no se verá muy afectado ante cambios en el costo fijo de producción, una reducción de éste en un 20% incrementa el VAN en un 14%. De aumentar el costo fijo hasta 26,5 mil $ por año, no afectará la viabilidad del negocio en cuanto a su aceptación, lo cual representa un incremento de costos del orden de 165 %. Del costo supuesto para el escenario base e) Costo variable de producción Factor ($/unidad) VAN (miles $) 12 39 15 22 ...Escenario base 18 5 18,7 0 ...Valor de corte Permaneciendo constante el resto de factores del flujo de caja, un aumento del costo variable unitario de producción en 20% produce una disminución fuerte del VAN en un 77% de su valor inicial. Para que el proyecto no deje de ser rentable, el costo variable de producción no deberá ser mayor que 18,7 $/unidad; es decir que el máximo incremento de costos permitido es de 25% del valor estimado inicialmente. e) Gastos operativos aqdri Página 8 de 10 Factor (% ventas) VAN (miles $) 10 12 18 20,3 27 22 6 0 ...Escenario base ...Valor de corte El efecto de los cambios en los gastos de administración y de ventas del proyecto tampoco es significativo en la rentabilidad, una participación de 2 puntos porcentuales menos de los ingresos por ventas hacen que el VAN aumente en 23% de su estimado para el escenario base. La máxima variación permitida para los gastos operativos, es que éstos no sean mayores al 20,3% de los ingresos por ventas, lo cual equivale a un aumento del 69% en el valor inicial. f) Tasa de interés del préstamo Factor (% aar) VAN (miles $) 10 13 20 32,5 25 22 14 0 ...Escenario base ...Valor de corte Una reducción en 3 puntos porcentuales por año del costo del crédito no mejora apreciadamente la rentabilidad del negocio, donde el VAN sólo aumenta en 14%. El proyecto puede soportar que el costo del financiamiento se eleve hasta 32,5% anual al rebatir. 3. Variaciones conjuntas Ahora se van a considerar para el diseño de escenarios alternativos, como factores críticos del proyecto al precio de venta, la tasa de crecimiento de las ventas y el costo variable unitario de producción; con lo cual se pueden estimar los nuevos valores del VAN siguientes: Factor E s c e n a r i o B C A Precio de venta ($/unidad) Crecimiento ventas (% anual) Costo variable prod.($/unidad) 42 6 14 45 5 15 48 4 16 VAN al 20 % anual (miles $) 14 22 30 Donde el escenario base corresponde a B y los otros dos A y C combinaciones de cambios posibles para mostrar situaciones extremas proyecto. incluyen para el Luego utilizando la distribución probabilística beta, el VAN esperado para el proyecto sería de 22 mil $ a valores netos equivalentes al año cero. Simulación Se desea definir otros 2 escenarios alternativos al contexto base, y luego determinar los rangos de variación de la rentabilidad financiera del proyecto. aqdri Página 9 de 10 APLICACION 6.02 INDICES DE COBERTURA Planteamiento Las proyecciones económicas financieras preparadas por la empresa Futuro S.A., para determinar la rentabilidad de su proyecto de inversión, muestran en los próximos 3 años los resultados siguientes que se expresan en $ : Concepto Estado de ganancias y pérdidas Ventas 2 Costo de ventas 1 Utilidad bruta 1 Gastos operativos U.A.I.I. Gastos financieros U.A.I. Impuesto a la renta (20%) Utilidad neta Flujo de fondos : Fuentes : Utilidad neta Depreciación Total fuentes Usos : Amortización de la deuda Total usos Saldo neto : 000 000 000 500 500 300 200 40 160 Año 1 Año 2 Año 3 2 500 1 200 1 300 600 700 200 500 100 400 3 000 1 500 1 300 800 1 200 200 1 000 200 800 160 400 560 400 480 880 800 600 1 400 600 600 (40) 600 600 (280) 600 600 800 Una institución financiera estaría dispuesta a conceder a esta empresa un préstamo por $ 1 800, el cual se amortizaría en 3 años. Dicha entidad exigiría que la cobertura del servicio de la deuda sea superior a 1,0 y que la cobertura del crédito no sea menor a 1,20. La empresa podría ofrecer en garantía ciertos bienes, que serán valorizados o tasados por la institución financiera y a su vez son afectados por un porcentaje de cobertura para los fines del cómputo del valor en garantía, según el esquema siguiente: Garantía Hipoteca Prenda Valorización ($) 1 800 1 200 3 200 Cobertura (%) 70 60 Valor en Gta.(%) 1 260 720 1 980 De ser necesaria garantías adicionales, la institución financiera exigirá una fianza bancaria, la cual se toma en garantía al 100% de su valor. ¿En qué condiciones debería concertarse el crédito? Propuesta de Solución En esta aplicación determinaremos si el proyecto genera recursos suficientes para atender puntualmente sus obligaciones financieras. Asimismo se definirá la mezcla de garantías que el intermediario financiero le va exigir para otorgarle el crédito. 1. Determinación del índice de cobertura del servicio de deuda : Concepto Total fuentes Gastos financieros Ahorro I.R. Por G.Fin. Flujo de fondos económico Año 1 560 300 (60) 800 Año 2 Año 3 800 200 (40) 1 040 1 400 200 (40) 1 560 aqdri Página 10 de 10 Gastos financieros Amortización de la deuda Servicio de deuda 300 600 900 200 600 800 200 600 800 Ind. de cobertura serv.deuda 0,9 1,3 2,0 Aquí se está reconstruyendo el flujo de fondos económico del proyecto a partir del flujo financiado, por lo que a las fuentes se está sumando los gastos financieros y el ahorro en el impuesto a la renta por este concepto. Luego, bajo las condiciones expuestas, el proyecto tendría problemas de pago en el primer año de operación, donde el índice de cobertura del servicio de deuda es menor a la unidad. Una alternativa de solución sería ampliar el plazo de gracia un año, con lo cual se tendría lo siguiente: Concepto Año 1 Año 2 Año 3 Total fuentes Gastos financieros Ahorro I.R. por G.Fin. Flujo de fondos económico 560 300 (60) 800 880 300 (60) 1 120 1 400 100 (20) 1 480 Gastos financieros Amortización de deuda Servicio de deuda 300 300 300 900 1 200 100 900 1 000 Ind. de cobertura serv.deuda 2,7 0,9 1,5 Con este cambio, el problema sería en el segundo año, situación que se podría superar con el saldo final de los fondos generados en el año 1. 2. Cálculo del índice de cobertura de la deuda . La garantía total necesaria a constituirse en respaldo del crédito por $ 1 800, para mantener un índice de cobertura de 1,20, sería: 1,20 = Garantía 1 800 Luego, el monto de la garantía es de $ 2 160. . Por lo tanto se necesita garantía adicional, que sería una fianza bancaria por: 2 160 - 1 980 = $ 180. En consecuencia, la estructura de garantías en respaldo del crédito ser la siguiente: Garantía Valorización ($) Hipoteca Prenda Fianza bancaria Total 1 800 1 200 180 Cobertura (%) 70 60 100 tendría que Valor en Gta.($) Participación (%) 1 260 720 180 2 160 58 34 8 100 Simulación Para una cobertura del valor de la hipoteca de 60% y de la prenda de 50% y que la carta fianza debe cubrir además los intereses de 3 meses del monto del crédito respaldado; ¿Cuál debería ser el valor de la carta fianza ?. Asumir que el costo del crédito es 18% anual efectiva.