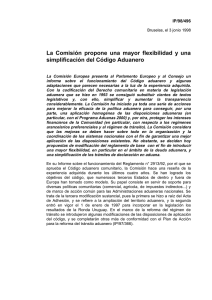

“Preferencias aduaneras (parte segunda): garantías

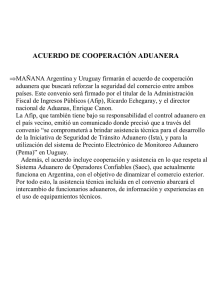

Anuncio