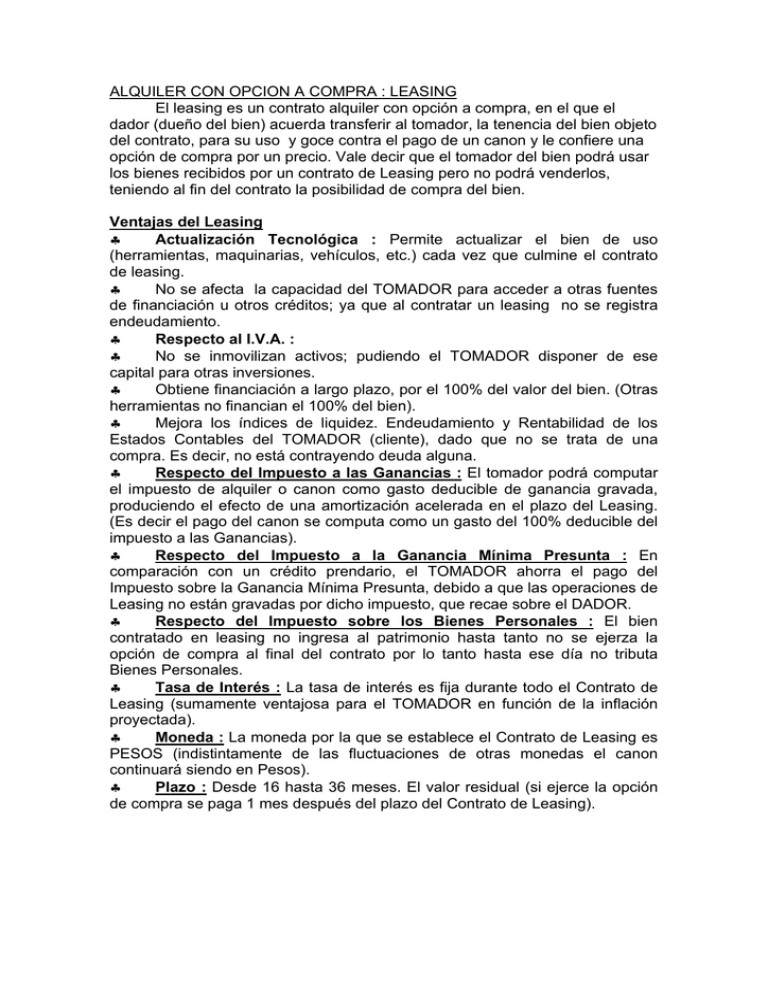

ALQUILER CON OPCION A COMPRA : LEASING

Anuncio

ALQUILER CON OPCION A COMPRA : LEASING El leasing es un contrato alquiler con opción a compra, en el que el dador (dueño del bien) acuerda transferir al tomador, la tenencia del bien objeto del contrato, para su uso y goce contra el pago de un canon y le confiere una opción de compra por un precio. Vale decir que el tomador del bien podrá usar los bienes recibidos por un contrato de Leasing pero no podrá venderlos, teniendo al fin del contrato la posibilidad de compra del bien. Ventajas del Leasing Actualización Tecnológica : Permite actualizar el bien de uso (herramientas, maquinarias, vehículos, etc.) cada vez que culmine el contrato de leasing. No se afecta la capacidad del TOMADOR para acceder a otras fuentes de financiación u otros créditos; ya que al contratar un leasing no se registra endeudamiento. Respecto al I.V.A. : No se inmovilizan activos; pudiendo el TOMADOR disponer de ese capital para otras inversiones. Obtiene financiación a largo plazo, por el 100% del valor del bien. (Otras herramientas no financian el 100% del bien). Mejora los índices de liquidez. Endeudamiento y Rentabilidad de los Estados Contables del TOMADOR (cliente), dado que no se trata de una compra. Es decir, no está contrayendo deuda alguna. Respecto del Impuesto a las Ganancias : El tomador podrá computar el impuesto de alquiler o canon como gasto deducible de ganancia gravada, produciendo el efecto de una amortización acelerada en el plazo del Leasing. (Es decir el pago del canon se computa como un gasto del 100% deducible del impuesto a las Ganancias). Respecto del Impuesto a la Ganancia Mínima Presunta : En comparación con un crédito prendario, el TOMADOR ahorra el pago del Impuesto sobre la Ganancia Mínima Presunta, debido a que las operaciones de Leasing no están gravadas por dicho impuesto, que recae sobre el DADOR. Respecto del Impuesto sobre los Bienes Personales : El bien contratado en leasing no ingresa al patrimonio hasta tanto no se ejerza la opción de compra al final del contrato por lo tanto hasta ese día no tributa Bienes Personales. Tasa de Interés : La tasa de interés es fija durante todo el Contrato de Leasing (sumamente ventajosa para el TOMADOR en función de la inflación proyectada). Moneda : La moneda por la que se establece el Contrato de Leasing es PESOS (indistintamente de las fluctuaciones de otras monedas el canon continuará siendo en Pesos). Plazo : Desde 16 hasta 36 meses. El valor residual (si ejerce la opción de compra se paga 1 mes después del plazo del Contrato de Leasing). Veamos un ejemplo : Compra de una maquinaria $ 100.000.- + 10,5% de Iva el 01/01/07. La misma es amortizable en 10 años. El pago (para el caso del ejemplo) es a 3 (tres) años sin intereses. El plazo del leasing es de tres años siendo el pago en 3 cuotas anuales y al final del mismo no se ejerce la opción de compra, es decir se devuelve al proveedor la maquinaria. Por compra El 01/01/07 el proveedor factura $ 100.000.- + $ 10.500.- = $ 110.500.debiendo abonar $ 36.833,33 el 01/01/07, el 01/01/08 y el 01/01/09. El 01/01/07 al tener la factura emitida por el proveedor con el total del iva ($10.500.-), se puede computar totalmente en ese mes (ventaja respecto del leasing). Por medio del leasing se difiere en cada canon con respecto al impuesto a las ganancias, podremos computar en cada año el monto de $ 10.000 (diez mil) en concepto de amortizaciones (desde el 01/01/2007 hasta el 31/12/2016) (desventaja respecto del leasing) con leasing es asemejable a una amortización de 3 años. Respecto del impuesto sobre los bienes personales en cada año se pagará por este activo a la tasa del 0.50 % o 0.75% según corresponda (afecta aproximadamente $ 500 / $ 750 por año). Esta es otra desventaja con el leasing ya que el bien es del proveedor y no del cliente, por lo tanto no se tributa el impuesto. IVA 01/01/07 Compra 10.500 Leasing 3.500 01/01/08 01/01/09 Total 10.500 3.500 3.500 10.500 GANANCIAS COMPRA LEASING Ingresos Gastos Amortizaciones 300.000 (70.000) (10.000) Ingresos Gastos Leasing 300.000 (70.000) (33.333,33) Utilidad 220.000 Utilidad 196.666,67 Imp.Gcias 35% 68.833,33 Imp Gcias 35% 77.000 Suponiendo constante esta utilidad (al efecto del ejemplo) por los 3 primeros años que dura el leasing, el ahorro es de $ 24.500.06 (77.000 – 68.833,33) x 3 casi un 25% del valor original de la maquinaria. Con el dinero ahorrado, se podrá invertir en otras operaciones. Para entenderlo desde otro punto de vista, suponemos que una persona “A” tiene ahorrado $ 331.000. Compra la maquinaria en $ 100.000 y al tercer año la vende en $ 70.000. Pagando el impuesto a las ganancias solamente, al culminar el tercer año le quedarán en sus bolsillos los $ 70.000 que recuperó con la venta de la maquinaria. (331.000 – 100.000 – 77.000 – 77.000 – 70.000) Por el contrario si en lugar de compra realiza leasing, quedarán en sus bolsillos $ 124.500,01 (331.000 – 68.833,33 – 68.833,33 – 68.833,33), es decir $ 54.500,01 más. (un 16% aproximadamente de su ahorro inicial) CONCLUSION : Este tipo de contrato, hoy cada vez más común su forma de contratación, frente al tradicional contrato de compra venta, está ofreciendo ventajas comparativas en cuanto a mantener los bienes de uso actualizados y ofreciendo algunas ventajas en los impuestos nacionales haciendo que el tomador de leasing pague menos impuestos.