securitizadora bice sa

Anuncio

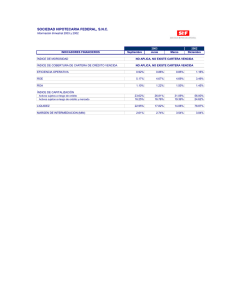

SECURITIZADORA BICE S.A. 12º PATRIMONIO SEPARADO INFORME DE CLASIFICACION - Septiembre 2011 Ago. 2010 A/CW Neg C Series Senior Series Sub. Ago. 2011 A C *Detalle de las clasificaciones en Anexo Estructura Títulos Bonos de securitización Securitizadora Bice S.A . Emisor Fecha escritura general de emisión Emisión residual 4 de septiembre de 2003 Saldo Tasa Plazo Series A, B senior (UF) Series H, I senior (UF) 329.505 537.364 6,5% 6,5% 12,25 15,25 Series D, J sub. flexibles (UF) 225.671 6,5% 19,00 Series E, K subordinadas (UF) 14.258 6,5% 19,50 376.634 339.488 6,0% 5,6% 16,00 13,50 71.693 99.680 6,0% 4,5% 19,00 19,50 CLH Dir CLH AFV MHE Series N, O senior (UF) Series T, U senior (UF) Series P, V sub. Flexibles (UF) Series Q, W subordinadas (UF) Colateral residual Número 2.044 Valor par (UF) 1.186.193 Tasa de interés activos (%) Originador y adm. primario 100 396 52.496 205.389 10,6 11,5 8,4 Bandesarrollo y Scotiabank Administrador maestro Securitizadora Bice/Acfin Indicadores Relevantes Cartera Consolidada Morosidad dinámica* Dic.2009 Dic.2010 Jun.2011 10,9% 9,2% 12,4% 6,5% 6,8% 6,8% 1 cuota morosa 2 cuotas morosas 3 cuotas morosas 4 o más cuotas morosas 5,7% 5,6% 5,5% 22,1% 22,5% 21,7% Total morosos Incumplimiento potencial** 45,3% 44,0% 46,4% Mora mayor a 180 días Incumplimientos reales 13,2% 16,0% 12,0% 17,1% 12,3% 17,2% Total incumplimiento potencial 29,2% 29,1% 29,5% 19,8% 22,5% 23,4% Prepagos totales acumulados*** * Porcentaje respecto al nº de operaciones vigentes ** Porcentaje respecto al nº de operaciones iniciales de la cartera *** Porcentaje respecto al valor par inicial de la cartera Relación de Activos/Pasivos senior Fundamentos La ratificación de la clasificación asignada a los bonos preferentes responde a la estructura financiera y operativa de la transacción, así como al nivel de colateralización actual en relación al desempeño esperado de los activos de respaldo. Obedece, además, a la gestión de los agentes vinculados a la administración de los activos y del patrimonio separado. Incorpora asimismo, los acuerdos suscritos en el contrato de administración primaria. Si bien la morosidad de la cartera de leasing – principal componente del activo – es elevada, con una importante incidencia de la mora dura, se observa una contención en su tendencia durante los dos últimos años. El alza en el tramo de 4 o más aportes morosos registrada hacia fines de 2008 se detiene, manteniéndose en niveles estables y acotados hasta la fecha. En tanto el sostenido crecimiento de la tasa de incumplimiento real de la cartera se ha desacelerado, y los niveles observados están muy por debajo de las tasas registradas en 2009. Bandesarrollo, en conjunto con la securitizadora, han impulsado una serie de medidas que apuntan a controlar el riesgo crédito de las operaciones de leasing. Estas se han centrado en fortalecer la cobranza prejudicial y hacer más efectivos los convenios de pago, enfocándose en aquellos casos factibles de recuperación. Ello, sumado a la automatización del proceso operativo de los convenios de pago y su recaudación, ha redundado en una mejoría en los indicadores de desempeño de la cartera. Sobre la base de ello, la clasificación de la serie preferente ha sido retirada del listado de CreditWach con implicancias negativas. Feller Rate monitoreará de cerca la evolución del riesgo crédito del portafolio, así como el efecto de nuevas medidas que tome el administrador al respecto. Tras la llegada de Scotiabank a la propiedad de Banco del Desarrollo, trabajó intensivamente en adaptar los procesos operacionales del Banco a sus estándares, que se caracterizan por un manejo conservador del riesgo y una adecuada segregación de funciones con el fin de minimizar la eventual presencia de conflictos de interés. De 98,0% 96,0% 94,0% Conforme a la estrategia definida por Scotiabank para sus filiales, posteriormente Bandesarrollo que históricamente fue gestionado de forma independiente a su matriz- se integró a las distintas áreas del banco. Ello, con el objeto de que todas sus políticas y sistemas estuviesen alineadas bajo una misma definición de negocios. Actualmente, Bandesarrollo depende directamente de la División Consumer Finance del banco. Si bien su equipo administrativo es reducido, su quehacer se apoya en las áreas de riesgo, tecnología, operaciones, finanzas y legal de Scotiabank, lo que deriva en una estructura sólida y de fuerte expertise. La entidad está enfocada completamente en las actividades de cobranza, no existiendo en el último tiempo ninguna operación de originación. Como parte de los planes de mejora continua, recientemente se incorporó un profesional con conocimiento en cobranza con el fin de impulsar nuevas acciones para agilizar aún más los procesos. La evolución de la mora en la cartera de mutuos se observa similar a la de otros portafolios securitizados del mismo originador, si bien se ubica en el rango superior. Los parámetros de gestión de recuperación de activos fallidos son favorables en relación a los supuestos iniciales para la cartera de leasing. En ello colabora el acuerdo con Bandesarrollo en cuanto a la compra de las viviendas asociadas a activos fallidos a un 80% de su valor original, y costos máximos de liquidación de UF70. En tanto la cartera de mutuos presenta niveles por sobre los estimados al inicio de la emisión. En ambas carteras el prepago no muestra desviaciones significativas y se compara favorablemente con activos securitizados de perfil similar. FACTORES SUBYACENTES A LA CLASIFICACION 92,0% Positivos 90,0% 2007 2008 2009 2010 2011 El saldo de bono senior no incluye intereses devengados Analista: esta forma, en 2008 el negocio de préstamos de Banco del Desarrollo se alineó a los estándares de su nuevo controlador. El cambio derivó en un mayor uso de tecnología, centralización de las operaciones y existencia de controles en todas las etapas del proceso, mejorando el manejo de los riesgos crediticios en la organización. Carolina Franco S. [email protected] (562) 757-0414 Contención de la morosidad de leasing durante los dos últimos años Acuerdo contractual con Bandesarrollo Leasing para la compra de activos fallidos al 80% de su valor de tasación original. Prepago acotado y estable. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. Negativos Altos niveles de morosidad e incumplimientos reales en la cartera de leasing. Pérdida de valor de vivienda y plazo de recuperación de garantías de mutuos menos favorable que los supuestos iniciales. www.feller-rate.com 1 SECURITIZADORA BICE S.A. 12º PAT. SEPARADO INFORME DE CLASIFICACION – Septiembre 2011 Series Senior Series Subordinadas A C DESEMPEÑO DEL COLATERAL Los activos de respaldo están compuestos en un 85% por contratos de leasing habitacional, principalmente originados bajo la modalidad de leasing directo. Resumen de Cartera Número CLH Dir CLH AFV Mutuos 2044 100 396 Valor Par Activos (UF) Garantía Promedio (UF) 1.186.192 908,2 52.495 205.389 552,5 1.108,5 Saldo Prom./Ah.actual AFV (UF) 660,3 136,9 615,3 Tasa Promedio PS (%) 10,6% 11,5% 8,4% Plazo Residual Promedio (meses) 145,4 120,2 127,5 Deuda o Ahorro Actual AFV/Gar. 72,2 26,8 55,1 1 Morosidad de leasing controlada, si bien en niveles elevados. En ambas carteras, el prepago está acotado. Ponderados por saldo insoluto / Precio Pactado (CLH AFV) Evolución Morosidad de la Cartera Leasing Medida sobre nº operaciones vigentes Del total de contratos de leasing más de un 70% fueron originados por Bandesarrollo Leasing Inmobiliario, cerca de un 20% por Delta Leasing, un 3% por Inmobiliaria Prohogar y el resto por Leasing Chile. En promedio, la cartera cuenta con una antigüedad de 8 años, que redunda en un fortalecimiento de la relación deuda/garantía para ambos tipos de activos en relación a la situación observada al inicio de la emisión. En general, no se registran cambios significativos en las tasas de originación y garantías promedio durante la vigencia del patrimonio separado. Morosidad de la cartera 60% La mora de leasing es elevada y tiene una mayor significancia de los tramos largos, si bien muestra un mejor desempeño durante los dos últimos años 50% 40% Si bien la morosidad de la cartera de leasing es elevada, con una significativa ponderación de los tramos de mora dura, se observa una contención en su tendencia durante los dos últimos años. 30% 20% 10% 0% Sep-03 Mar-05 Sep-06 Mar-08 Sep-09 Mar-11 1 c.morosa 2 c.morosas 3 c.morosas 4 o + c.morosas Total Morosos Evolución Morosidad de la Cartera Mutuos Medida sobre nº operaciones vigentes De acuerdo con lo informado por el emisor y el administrador primario, se han tomado medidas en miras a a fortalecer la cobranza prejudicial y hacer más efectivos los convenios de pago, centrándose en aquellos casos factibles de recuperación. Ello, sumado a la automatización del proceso operativo de los convenios y su recaudación, ha redundado en una mejoría en los indicadores de desempeño de la cartera. Feller Rate espera que las medidas tomadas continúen contribuyendo en el control de la morosidad de la cartera, por lo que monitoreará de cerca el comportamiento de los activos. Todos aquellos activos con 4 o más cuotas impagas se encontraban en algún proceso de cobranza judicial, de los cuales un 30% estaba bajo convenio de pago. Las operaciones de mutuos presentan un mejor desempeño crediticio que los deudores de leasing, si bien muestran mayores niveles de mora en comparación a otros activos securitizados del mismo originador. Su evolución es explicada principalmente por el tramo de 4 o más dividendos impagos. Esta cartera corresponde sólo al patrimonio 14 que se emitió en diciembre de 2003. 40% 30% 20% Incumplimiento potencial 10% Conforme a lo esperado, la cartera de leasing muestra una mayor tasa de incumplimiento potencial que las operaciones de mutuos 0% Dic-03 Jun-05 Dic-06 Jun-08 Dic-09 Jun-11 1 c.morosa 2 c.morosas 3 c.morosas 4 o + c.morosas Total Morosos Incumplimiento Potencial Leasing Medido sobre nº operaciones iniciales 40% 30% A junio de 2011, el incumplimiento potencial de la cartera de leasing llegaba a 33,6%, en tanto el incumplimiento real era de 19,3% y la mora de 6 o más aportes representó el 13,5% del número inicial de contratos. Estos niveles son elevados y se sitúan en el rango superior en relación portafolios comparables. Con todo, durante los dos últimos años la tasa de incremento de incumplimientos reales ha bajado sustantivamente. En efecto, durante 2009 el incumpliendo real aumentó a razón de 4,3% anual promedio, en tanto este año el indicador fue de 0,9% anual promedio. Por su parte, la morosidad de 180 días o más se mantiene estable y acotada. La recaudación mensual de este tramo representa el 17% a junio de 2011 del total de la cartera. En comparación con lo observado el año anterior, el flujo proveniente de este tramo se ha fortalecido en relación a los aportes teóricos estimados de las operaciones. 20% 10% 0% Sep-03 El incumplimiento potencial de la cartera es definido por Feller Rate como la suma de los incumplimientos reales acumulados y aquellas operaciones con más de 180 días de mora sobre el número de operaciones originales del portafolio. Mar-05 Sep-06 6 o + c.morosas Mar-08 Sep-09 Mar-11 De acuerdo a lo informado por el emisor, las estimaciones de flujos recuperados en los contratos de leasing con 6 o más aportes en mora están en torno al 50%. Dado esto, el indicador de incumplimiento potencial puede ser mayor a la pérdida efectiva de la cartera. Inc.Real Inc.Potencial Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 2 SECURITIZADORA BICE S.A. 12º PAT. SEPARADO INFORME DE CLASIFICACION – Septiembre 2011 Series Senior Series Subordinadas A C Cabe destacar que existe un número de contratos cuyas propiedades aún no han sido liquidadas a la fecha de revisión, viéndose reflejadas en el tramo de morosidad de 6 o más aportes. Según lo informado por el emisor, el flujo de recuperación provenientes de su liquidación fue ingresado al patrimonio separado durante julio, por lo que a esa fecha, el incumplimiento real debiera verse afectado puntualmente al alza. Con todo, ello representará un trasvasije del tramo de mora larga, que no debiera afectar el incumplimiento potencial de la cartera de leasing mayormente. Incumplimiento Potencial Mutuos Medido sobre nº operaciones iniciales 6% En el caso del portafolio de mutuos, a junio de 2011, el incumplimiento potencial llegaba al 8,7% del número inicial de contratos, compuesto por incumplimientos reales – 2,6% - y por los casos con mora de 6 o más cuotas – 6,1%. El nivel del indicador no se desvía drásticamente de lo estimado para un escenario similar al actual, si bien se sitúa en el rango superior al compararlo con otras carteras securitizadas de Scotiabank. 4% Gestión de recuperación de activos fallidos 10% 8% 2% 0% Dic-03 Parámetros de recuperación favorables en la cartera de leasing y superiores a lo estimado inicialmente en mutuos Jun-05 Dic-06 Jun-08 6 o + c.morosas Dic-09 Jun-11 Inc.Real Inc.Potencial Parámetros de recuperación3 Año (1) 2004 2005 Leasing Mutuos Pérdida Plazo Pérdida Plazo 2 Costo % Costo2% valor (%) (meses) valor (%) (meses) 20,0% 10,2% 1,1 20,0% 10,5% 2,5 36,4% 12,5% 24,2 2006 2007 20,0% 20,0% 10,5% 10,4% 9,1 15,2 43,8% 33,4% 10,8% 11,0% 25,1 25,8 2008 2009 20,0% 20,0% 10,6% 10,7% 17,8 18,8 33,4% 36,4% 11,0% 12,2% 25,8 34,5 2010 2011 20,0% 20,0% 10,7% 10,8% 19,5 19,6 34,8% 34,8% 12,1% 12,1% 34,2 34,2 (1) Corresponde a la fecha de ingreso de los fondos al PS (2) Medido sobre saldo insoluto (3) Los valores son acumulados por año El número de contratos de leasing terminados alcanzaba a 556, esto es un 20,1% del número inicial de operaciones. La recuperación sobre saldo insoluto al término del contrato ha sido en promedio de 80%. En ello contribuye el acuerdo adoptado con el administrador primario de los activos, que contempla la compra de las viviendas asociadas a los deudores en default al 80% de su valor original y costos de liquidación con tope de UF 70. Como efecto de lo anterior, el costo sobre saldo insoluto se observa favorable en relación a los supuestos iniciales, así también el plazo de recuperación de los contratos terminados. Si bien este último parámetro muestra desde 2010 en adelante niveles algo por sobre lo observado previamente, según lo informado por el emisor ello obedeció a fricciones operativas que ya han sido solucionadas, por lo que los plazos de recuperación debieran converger a niveles en torno a 18 meses en adelante. La cartera de mutuos ha registrado 14 remates, esto es, un 2,6% del número inicial de activos. La pérdida de valor de las viviendas asociadas a los activos fallidos – 34,8% - y su plazo de recuperación – 34 meses han sido superiores a lo estimado para un escenario similar al actual. Con todo, la recuperación neta de gastos ha sido en promedio un 79% del saldo insoluto al inicio de la mora. Prepago voluntario de activos Nivel de prepago actual es estable y se compara favorablemente con portafolios securitizados de los mismos originadores Prepago Voluntario 40% La cartera de leasing muestra acotados niveles de prepago, y su evolución se compara favorablemente con otras operaciones securitizadas de perfil similar. Desde la fecha de inicio del patrimonio hasta junio de 2011, se realizaron 308 prepagos totales y 214 prepagos parciales en la cartera de leasing, por un total de UF 206.988 y UF 21.137, respectivamente, que redundan en un prepago acumulado total de 11,1% del valor par inicial de la cartera. El prepago medido sobre saldo vigente de cartera ha sido en promedio 2% anual, y no se observan desviaciones significativas en su tendencia. 30% 20% 10% 0% Dic-03 Jun-05 Dic-06 Jun-08 Dic-09 Jun-11 P.anual/Cartera vigente-prom.sem. (mutuos) P.acum./Cartera inicial (mutuos) P.anual/Cartera vigente-prom.sem. (leasing) Para la cartera de mutuos, desde la fecha de inicio del patrimonio a junio de 2011, se habían realizado 178 prepagos totales y 18 prepagos parciales por un total de UF 149.626 y UF 3.351, respectivamente. Así, los prepagos acumulados corresponden a un 35% del valor par inicial de la cartera, con tasas de prepago sobre saldo vigente bajo la media de las otras carteras securitizadas Scotiabank. Excedentes P.acum./Cartera inicial (leasing) La administración de excedentes ha sido eficiente y acorde con lo definido en el contrato de emisión Parámetros de recuperación de activos Durante la vigencia del patrimonio separado los recursos han sido invertidos en fondos mutuos con BICE Administradora de Fondos y en pactos de compra con compromiso de retrocompra. La política de inversión seguida por la securitizadora se ha ceñido a lo establecido en la escritura. De acuerdo al contrato de emisión, los fondos provenientes de prepagos voluntarios y liquidaciones pueden destinarse a la sustitución de activos o al rescate anticipado de deuda preferente. En el caso de este patrimonio separado los fondos se han destinado a la incorporación de nuevos créditos y al prepago de deuda preferente. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 3 SECURITIZADORA BICE S.A. 12º PAT. SEPARADO INFORME DE CLASIFICACION – Septiembre 2011 Series Senior Series Subordinadas A C ADMINISTRACION Claras mejoras en la gestión de administración directa y proactividad en el monitoreo de la securitizadora Administración Primaria: Al alero de Scotiabank la estructura de gestión de los administradores primarios ha tenido importantes cambios que acotan los riesgos operativos y se están traduciendo en mejoras en el desempeño de los activos Los originadores iniciales de los activos de este patrimonio -Bandesarrollo Leasing Inmobiliario y Banco del Desarrollo- pasaron a ser controlados directa e indirectamente por Scotiabank Chile (ex Scotiabank Sud Americano) en noviembre de 2007, luego de que esta institución adquiriera el 99,49% de la propiedad de Banco del Desarrollo a través de una Oferta Pública de Adquisición de Acciones (OPA). La fusión de ambas entidades se materializó en noviembre de 2009, luego de un proceso de integración de dos años. Así, en la actualidad la administración de las operaciones de leasing sigue a cargo de Bandesarrollo Leasing Inmobiliario pero como una filial del nuevo banco fusionado. Por su parte, la gestión de la cartera de mutuos hipotecarios recae directamente en Scotiabank Chile, como sucesor de Banco del Desarrollo. La securitizadora mantiene contratos de administración con ambas entidades, donde se definen las funciones que deben desempeñar, el costo por administración y custodia, los costos máximos en que pueden incurrir por la administración de cada activo y la forma y oportunidad en que se hacen los traspasos de remesas. Desde el momento de la compra, Scotiabank trabajó intensivamente en adaptar los procesos operacionales de BdD a sus estándares, que se caracterizan por un manejo conservador del riesgo, el uso intensivo de herramientas de gestión y una adecuada segregación de funciones con el fin de minimizar la eventual presencia de conflictos de interés. De esta forma, en 2008 el negocio de préstamos de Banco del Desarrollo se alineó a los estándares de su nuevo controlador. Luego de un período de ajuste, el cambio ha derivado en un mayor apoyo tecnológico, centralización de las operaciones y existencia de controles en todas las etapas del proceso, mejorando el manejo de los riesgos crediticios en la organización. En tanto, conforme a la estrategia definida por Scotiabank para sus filiales, la administración de Bandesarrollo Leasing Inmobiliario -que históricamente fue gestionado de forma independiente a su matriz- se integró al banco. Ello, con el objeto de que todas sus políticas y sistemas estuviesen alineadas bajo una misma definición de negocios. Las medidas desarrolladas por la administración se están reflejando en una mejora de la calidad del portafolio. Para mayor detalle respecto de la opinión de Feller Rate respecto de los administradores primarios de los activos del patrimonio separado vea Anexos. Administración Maestra: Importante grado de injerencia y proactividad de la Securitizadora sobre el administrador primario en la gestión de la cartera de respaldo de los patrimonios separados a su cargo. Las labores operativas asociadas, son principalmente externalizadas con ACFIN. La labor de administración maestra de este patrimonio separado es realizada por la securitizadora, bajo una estructura de outsourcing de sistemas y procedimientos contratada con ACFIN, una entidad independiente especializada en la administración de carteras de activos financieros. Feller Rate evalúa a ACFIN en su calidad de administrador de activos, calificando a la institución en un nivel Más que satisfactorio. Ello obedece a la buena estructuración de sus procedimientos y controles, el alto grado de automatización de sus procesos y el buen apoyo tecnológico. ACFIN participa prestando este mismo tipo de servicio en alrededor del 40% de las operaciones de securitización de financiamiento de viviendas vigentes en el mercado laboral. En cuanto a las labores de la securitizadora, en lo referente a la supervisión del desempeño del administrador primario, cabe mencionar que la entidad ha tenido injerencia en los cambios implementados por Bandesarrollo Leasing Inmobiliario a nivel de cobranza en los últimos años. Esto, entre otros, solicitando el registro en DICOM de los deudores con 2 aportes morosos, así como también del monitoreo Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 4 SECURITIZADORA BICE S.A. 12º PAT. SEPARADO INFORME DE CLASIFICACION – Septiembre 2011 Series Senior Series Subordinadas A C periódico del ingreso a cobranza judicial de los deudores con 120 días de mora y el seguimiento semanal de los convenios de pago. PROYECCION FLUJO Escenarios de estrés coherentes con el desempeño de los activos y el acuerdo adoptado con el originador Situación de activos de respaldo Las proyecciones de flujo de caja tomaron como punto de partida la situación de activos al 30 de junio de 2011. Luego, se calculan mes a mes los excedentes del periodo, considerando los gastos de la estructura y el compromiso de pago de cupones. Los excesos de caja en el patrimonio separado no suponen rentabilidad real. Caja no operacional; UF14.282 Caja operacional; UF75.904 Para mayor detalle respecto de la metodología de clasificación, proyecciones de flujo de caja ysensibilizaciones vea Anexos. Los escenarios de estrés asignados por categoría de riesgo se muestran en el cuadro adjunto, estos incluyen caídas de contratos por morosidad, prepagos voluntarios, plazos, valores de recuperación de las viviendas, pago de bono subordinado flexible así como baja rentabilidad en las cuentas de ahorro metódico en AFV. Para todos los escenarios se establece que la crisis crediticia se inicia el mes 1 desde la fecha de corte y se prolonga por 36 meses. Asimismo, se suponen costos de liquidación de UF70 y de administración de UF0,125 para el caso de leasing, en conformidad con lo establecido en el contrato de administración. Valor par activos; UF1.444.07 8 Al 30 de junio de 2011 Escenarios de estrés A Probabilidad de incumplimiento Pérdida de valor de la vivienda Prepago anual sobre saldo vigente Leasing 26% Mutuos 9% 35% 5% 45% 12% En particular, más allá de las sensibilizaciones usualmente aplicadas por Feller Rate, en este caso se sensibilizó el incumplimiento real de la cartera, dado el riesgo crédito observado, y las rentabilidades de los fondos de AFV (explícitas en la tabla adyacente), debido a la baja rentabilidad observada durante la vigencia del patrimonio separado. Esto, además del timing de la crisis –que fue retrasado- para testear eventuales pagos de las series subordinadas flexibles. Características de los bonos Bonos Series preferentes Series A, B Saldo Insoluto(UF) 329.505 Tasa emisión (%) 6,5 Plazo (años) Pagos Gracia interés Gracia amort. (años) Rescate anticipado 12,25 H, I N, O T, U 537.364 6,5 376.634 6,0 339.488 5,6 15,25 16 Trimestrales 13,5 0 0 0 0 0 0 0 0 Contemplan Series subordinadas Series Saldo Insoluto(UF) Tasa emisión (%) Plazo (años) Pagos D, J (Flex) P, V (Flex) 225.671 71.693 N, O 14.258 T, U 99.680 6,5 6,0 6,5 4,5 19,0 19,0 19,5 19,5 Flexibles El saldo insoluto de la emisión al 30 de junio de 2011 era de UF 1.994.293 dividido en 8 series preferentes y 8 series subordinadas. Las series senior cortas se pagaron completamente de acuerdo al plazo definido en el contrato de emisión, en tanto las series senior largas pagan cupones trimestrales y pueden ser amortizadas anticipadamente con los fondos recaudados por prepagos voluntarios y recuperaciones si no se sustituyen activos. En el caso de este patrimonio separado los fondos se han destinado a la incorporación de nuevos créditos y al prepago de deuda preferente. El monto por estos conceptos alcanza a UF 206.975 y UF 518.897, respectivamente. Las series subordinadas flexibles establecen una tabla de desarrollo, cuyos pagos pueden retrasarse en la medida que no se cumpla el perfil de excedentes de caja del patrimonio separado, después del pago de cada cupón ordinario, el que debe equivaler como mínimo a UF 20.000 de acuerdo con las condiciones de fusión. Ante mejorías o recuperación de resultados se pueden adelantar los pagos de dichas series, pero siempre teniendo como límite el perfil acumulado de lo no pagado de la tabla de desarrollo original. A término Gracia interés 0 0 19,25 19,25 Gracia amort. 0 0 19,25 19,25 (años) Rescate anticipado No contemplan * Al 28 de febrero de 2011, después del pago del último cupón Rentabilidad proyectada para los fondos de AFV por categoría de riesgo Categoría AAA AA A BBB BB Tasa de rentabilidad anual neta de comisiones 2,5% 3,5% 4,0% 4,5% 5,5% Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 5 ANEXOS SECURITIZADORA BICE S.A. 12º PATRIMONIO SEPARADO INFORME DE CLASIFICACION – Septiembre 2011 Series senior largas Serie senior cortas Serie subordinadas Inicial AA AA C Ago. 2007 AA AA C Ago. 2008 AA AA C Ago. 2009 A/CW Neg AA C Ago. 2010 A/CW Neg AA C Ago. 2011 A C Consideraciones metodológicas y de flujo de caja Metodología La metodología de Feller Rate considera un ajuste a la cartera de activos, de modo de reflejar sus pérdidas potenciales ante una eventual crisis económica. La magnitud de la crisis es mayor mientras más alta sea la clasificación de riesgo. Así, los supuestos correspondientes a un escenario AAA son más exigentes que para uno AA. A su vez, los asociados a un escenario AA son más exigentes que para un escenario A. Para el seguimiento de los patrimonios separados, la metodología contempla ajustes a la cartera y estimación de incumplimientos residuales, conforme a lo estimado para otorgar la clasificación inicial y los incumplimientos reales registrados a la fecha de corte. No obstante, si el desempeño histórico del portafolio no se ajusta a las proyecciones iniciales, los índices se modifican conforme al comportamiento registrado. La estimación de pérdidas depende del perfil promedio de las garantías asociadas a la cartera vigente. Para cada revisión de los bonos de securitización, se proyectan los flujos de caja de acuerdo a los ajustes que la metodología de Feller Rate supone, considerando la información actualizada disponible y los cambios en las características de la cartera: saldos insolutos, relaciones deuda-garantía, comportamiento de morosidad y prepagos de los activos de respaldo; saldo en las cuentas de reservas; y saldo de los títulos de deuda. La metodología requiere para bonos de securitización que los flujos proyectados de ingresos de los activos, netos de pérdidas y gastos, sean capaces de soportar en cada periodo, los egresos generados por el pago de los bonos. Esto debe cumplirse no sólo para los flujos estimados en condiciones normales, sino también para los esperados en condiciones de crisis, incluyendo situaciones de prepagos voluntarios. Comparación de flujos de caja Para las proyecciones de los flujos de caja de los activos se siguieron las etapas que a continuación se indican: Se proyectaron los flujos esperados de dividendos, arriendos, sobreplazos, tasas de rentabilidad de AFV y pagos de precio a partir de la fecha de corte; Se calculó la cantidad de operaciones fallidas sobre la base de los supuestos. Luego, se aplicaron al flujo de caja estimado a partir del mes trece, desde la fecha de referencia, en forma lineal y durante 36 meses. Se estimaron las recuperaciones producto de la liquidación de las garantías asociadas a las operaciones fallidas a partir del mes 18 de producido el incumplimiento. Para la cartera de leasing los plazos y costos supuestos fueron acordes con la historia mostrada por el originador. Se estimaron los eventuales pagos de Tesorería por concepto de garantía crediticia por las operaciones con subsidio habitacional, los que fueron desfasados 3 meses después de la recuperación de garantías, en caso de eventuales retrasos Con el producto de los prepagos y recuperaciones se realizaron sorteos de bonos o reinversión en activos, según lo establecido en el contrato de emisión. Se obtuvo una proyección depurada de ingresos antes de gastos. Se estimaron los diversos componentes de gastos para cada período: auditoría externa, representante de los tenedores de bonos, custodia de títulos, administración de activos y del patrimonio separado, clasificación de riesgo, y otros. Se obtuvo un flujo de ingresos de la cartera de activos, neto de gastos. Los flujos de ingresos ajustados a estos supuestos son los que Feller Rate ha considerado para las proyecciones de flujo de caja. Sobre la base de sus tablas de desarrollo, se proyectaron los flujos de servicio de los bonos. Para verificar si la estructura de activos soporta el servicio de éstos, se compararon los flujos netos de cartera fallida y gastos de los activos y los flujos de los bonos y: Se tomó en cuenta el saldo en la cuenta ingresos operacionales y en la cuenta de fondos acumulados de pagos extraordinarios a la fecha de corte; Se obtuvieron, mes a mes, los excedentes o déficit del período; Se proyectó el comportamiento del excedente acumulado o fondo de reserva sobre la base de: la reserva del período anterior, los excedentes del período y rescates permitidos, en conformidad con los resguardos establecidos en el contrato de emisión. En general, para alcanzar una determinada clasificación, la estructura de activos y pasivos debe implicar que siempre se pueda cumplir con los resguardos del contrato de emisión. Esto es, en el caso específico de la emisión en análisis, que siempre la reserva debe ser no negativa. Sensibilizaciones Los flujos de caja resultantes se sensibilizaron ante distintas situaciones de prepagos voluntarios, caídas de contratos por morosidad, plazos y valores de recuperación de las viviendas, costos de reemplazo ajustados a los de mercado, así como baja rentabilidad en las cuentas de ahorro metódico en AFV. Los procedimientos de sustitución de activos, rescate y sorteo de bonos contemplados en el contrato de emisión, aseguran aceptablemente el pago de los cupones restantes de las series senior en las condiciones pactadas en los escenarios considerados acordes con las clasificaciones asignadas. Los informes de clasificación elaborados por Feller Rate son publicados anualmente. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Es importante tener en consideración que las clasificaciones de riesgo de Feller Rate no son, en caso alguno, una recomendación para comprar, vender o mantener un determinado título, valor o póliza de seguro. Si son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que esta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Feller Rate mantiene una alianza estratégica con Standard & Poor’s Credit Markets Services, que incluye un acuerdo de cooperación en aspectos técnicos, metodológicos, operativos y comerciales. Este acuerdo tiene como uno de sus objetivos básicos la aplicación en Chile de métodos y estándares internacionales de clasificación de riesgo. Con todo, Feller Rate es una clasificadora de riesgo autónoma, por lo que las clasificaciones, opiniones e informes que emite son de su responsabilidad. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 6 ANEXOS SECURITIZADORA BICE S.A. 12º PATRIMONIO SEPARADO INFORME DE CLASIFICACION – Septiembre 2011 Opinión Administradores Primarios de Activos Bandesarrollo Según las nuevas directrices, Bandesarrollo Leasing Inmobiliario enfrentó significativas modificaciones en su estructura organizacional y administrativa, pasando de un esquema de administración independiente a adosarse a la plataforma integral de sistemas de servicio para filiales de Scotiabank, lo que derivó en la aplicación de los mismos estándares de operación del banco y en la renovación de su plana ejecutiva. Actualmente, Bandesarrollo depende directamente de la División Consumer Finance de Scotiabank. Si bien su equipo administrativo es reducido (cuatro personas), su quehacer se apoya en las áreas de riesgo, tecnología, operaciones, finanzas y legal de la institución bancaria, lo que deriva una estructura sólida y de fuerte expertise. La sociedad está enfocada completamente en las actividades de cobranza, no existiendo en el último período ninguna operación de originación. Las mejoras impulsadas en los últimos años, se han enfocado en el inicio temprano de las acciones de cobro de la deuda y en el monitoreo permanente de la evolución de la mora. El proceso de cobranza se inicia quince días después del vencimiento de la cuota con acciones prejudiciales, lo cual está a cargo de Scotiabank a través de su filial CRC. En tanto, la cobranza judicial comienza el día 120 y se gestiona al interior de Scotiabank. La administración también ha puesto énfasis en el desarrollo de convenios de pago, potenciando la rapidez de respuesta y los mecanismos de recaudación. Como parte de los planes de mejora continua, recientemente se incorporó un profesional con conocimiento en cobranza con el fin de impulsar nuevas acciones para agilizar aún más los procesos. De esta forma, Bandesarrollo posee un estándar de gestión bancario, presentando una elevada formalización de las operaciones y un buen seguimiento de la cartera. Las modificaciones realizadas han derivado en un control de los elevados niveles de morosidad que han caracterizado a los portafolios administradas por Bandesarrollo Leasing y que se han situado en el rango superior de carteras securitizadas de leasing habitacional evaluadas por Feller Rate. Scotiabank En 2008 Scotiabank revisó las políticas de créditos, de convenios y de cobranza y renegociación de Banco del Desarrollo y homologó sus estándares. Ello derivó en un mejor seguimiento de la cartera y en una cobranza más temprana. Al mismo tiempo, se produjo la migración del sistema de créditos hipotecarios de BdD a la plataforma tecnológica Scotia Pro, que se caracteriza por altos estándares operativos. En la actualidad, la división de riesgos revisa continuamente indicadores de morosidad, cartera vencida y de recuperaciones de colocaciones castigadas y efectúa análisis de camadas y de eficiencia de cobranza, entre otros. Las gestiones de cobranza comienzan el día cinco de atraso en el pago. La primera etapa del proceso comprende aquellos casos con uno y hasta tres dividendos morosos y está a cargo de una empresa especializada en esta materia filial de Scotiabank. Dicha sociedad efectúa el contacto con el cliente y se apoya de herramientas como sistemas de cobranza masiva y de discador telefónico. Ello, representa una ventaja respecto del procedimiento original de Banco del Desarrollo, en el que el ejecutivo comercial participaba activamente de la regulación de los créditos con hasta tres dividendos en mora. Posteriormente, si la situación no es corregida, se inicia la segunda etapa, que abarca los casos que exhiben entre 90 y 180 días de morosidad. En esta oportunidad, el monitoreo es responsabilidad del área de normalización del banco y los contactos telefónicos se acompañan de visitas en terreno, lo que representa una gestión más activa y agresiva de las acciones de normalización. La cobranza judicial comienza a más tardar a los 180 días de atraso y es gestionada al interior de la institución bancaria. Asimismo, las renegociaciones están a cargo de la gerencia de recuperación. Las funciones son apoyadas por un software especializado en la gestión de cobranzas judiciales. Cabe mencionar que en el caso de los contratos securitizados pertenecientes a Securitizadora Bice, la cobranza judicial se inicia a más tardar a los 150 días de mora. Específicamente, los portafolios de operaciones securitizadas de la entidad sufrieron un alza relevante y generalizada de la mora e incumplimientos entre mediados de 2005 y 2006 y, luego, desde mediados de 2008 hacia fines de 2010 presentaron un deterioro significativo, que se ha venido a estabilizar en los últimos meses. En este sentido, las medidas desarrolladas por la administración se están reflejando en una mejora de la calidad del portafolio. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 7 La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoria practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Valores y Seguros, a las bolsas de valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Las clasificaciones de Feller Rate son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que ésta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Feller Rate mantiene una alianza estratégica con Standard & Poor’s Credit Markets Services, que incluye un acuerdo de cooperación en aspectos técnicos, metodológicos, operativos y comerciales. Este acuerdo tiene como uno de sus objetivos básicos la aplicación en Chile de métodos y estándares internacionales de clasificación de riesgo. Con todo, Feller Rate es una clasificadora de riesgo autónoma, por lo que las clasificaciones, opiniones e informes que emite son de su responsabilidad. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com