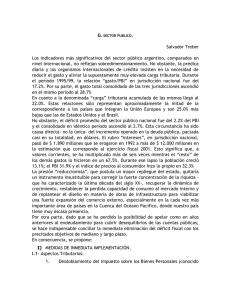

La Presión Tributaria Sobre el Sector Formal de la Economía

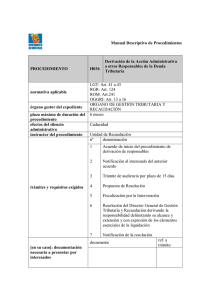

Anuncio