Inserción Internacional de Uruguay

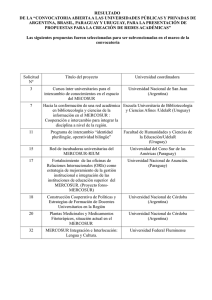

Anuncio